คนยุคมิลเลนเนียลเลี่ยงการใช้เงินพลาสติก และอาจจะระแวดระวังการเป็นหนี้จากการบริโภค ส่วนบริษัท Affirm ของ Max Levchin ก็มองเห็นลู่ทางการเสนอขายสินเชื่อ “ซื้อก่อน ผ่อนทีหลัง” ให้กับคนรุ่นใหม่และนั่นเองทำให้เขาขึ้นแท่นเป็นเศรษฐีพันล้าน

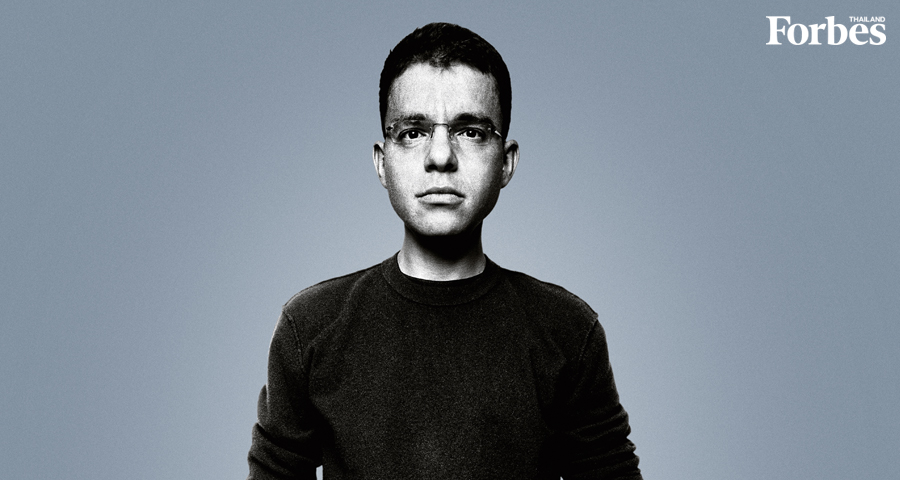

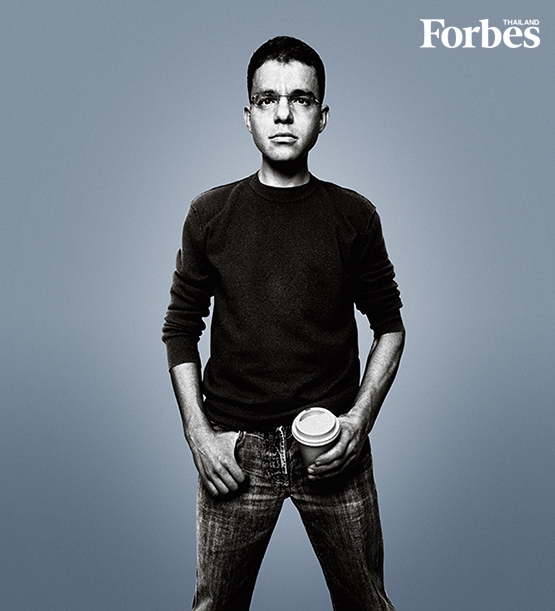

ณ วันที่ 26 เมษายน ปี 1986 Max Levchin ในวัย 10 ปี และครอบครัวอาศัยอยู่ในกรุง Kiev ประเทศยูเครน ซึ่งอยู่ห่างจากโรงไฟฟ้านิวเคลียร์ Chernobyl 90 ไมล์ ในขณะที่รัฐบาลโซเวียตพยายามอย่างหนักที่จะปกปิดความรุนแรงของภัยพิบัติดังกล่าว มารดาของ Levchin ซึ่งเป็นนักฟิสิกส์เข้าใจดีถึงอันตรายของกัมมันตภาพรังสี จึงหอบลูกชายทั้งสองไปฝากไว้กับยายซึ่งพำนักอยู่ใน Crimea ห่างออกไปหลายร้อยไมล์ 5 ปีต่อมาครอบครัว Levchin ย้ายมา Chicago ในฐานะผู้อพยพพร้อมกับเงินติดตัวเพียง 700 เหรียญสหรัฐฯ เนื่องจากสกุลเงินรูเบิลล่มสลาย และรัฐบาลมีคำสั่งจำกัดวงเงินที่ผู้คนจะนำออกนอกประเทศได้ “ประสบการณ์ส่วนหนึ่งในการย้ายจากประเทศสังคมนิยมมาพำนักในสหรัฐฯ ก็คือ ผมไม่ได้เตรียมตัวมาพบเจอกับหลายสิ่งหลายอย่างที่มีอยู่ในประเทศนี้ทั้งสิ่งที่ดีและสิ่งที่ไม่ดี ผมมีบัตรเครดิตใบแรก 2-3 ปีหลังจากเดินทางมาอเมริกา และทำลายเครดิตของตัวเองลงแทบจะในทันที เพราะผมไม่รู้จักวิธีใช้เครื่องมืออันทรงอานุภาพนี้” Levchin ให้สัมภาษณ์เมื่อวันที่ 13 มกราคมที่ผ่านมา ในวันที่ Affirm Holdings ธุรกิจฟินเทคซึ่งเสนอขายสินเชื่อ “ซื้อก่อน ผ่อนทีหลัง” ที่เขาร่วมก่อตั้งและนั่งแท่นบริหารในฐานะซีอีโอเข้าจดทะเบียนในตลาดหลักทรัพย์หุ้นของบริษัทมีราคาเพิ่มขึ้นเท่าตัวภายในวันเดียวกันนั้นเองเป็น 96 เหรียญ ส่งผลให้บริษัทมีมูลค่าอยู่ที่ 2.4 หมื่นล้านเหรียญ และหุ้นที่ Levchin ครอบครองอยู่มีมูลค่า 2.5 พันล้านเหรียญ Max Levchin ให้สัมภาษณ์กับ Forbes จาก Big Island ใน Hawaii ซึ่งเป็นสถานที่ที่ตัวเขา ภรรยา และลูกอีก 2 คน ใช้เวลาพักผ่อนช่วงหยุดพักร้อนตั้งแต่เดือนธันวาคมปีที่ผ่านมา Levchin ไม่สวมรองเท้าใส่กางเกงออกกำลังกายขาสั้นและเสื้อยืด Affirm สีดำ เครื่องแต่งกายเป็นเพียงสิ่งเดียวที่ผู้ประกอบการซึ่งไม่ยอมหยุดนิ่งรายนี้ปล่อยตามสบายๆ Levchin ซึ่งเป็นอัจฉริยบุคคลในสาขาคณิตศาสตร์พร้อมด้วยแรงขับในฐานะผู้อพยพร่วมก่อตั้ง PayPal ซึ่งปฏิวัติการชำระเงินผ่านระบบออนไลน์ในวัย 23 ปี

- การเติบโตของสินเชื่อ “ซื้อก่อน ผ่อนทีหลัง” -

การระบาดของไวรัสโควิด-19 นำมาซึ่งความต้องการสินเชื่อที่เพิ่มขึ้น แต่ทั้งนี้ยังไม่ใช่ผลกำไร ตั้งแต่เดือนพฤศจิกายน ปี 2019 ถึงเดือนกรกฎาคม ปี 2020 Affirm มีจำนวนผู้กู้ยืมที่เป็นคนอเมริกันเพิ่มขึ้นเกือบเท่าตัวเป็น 5.6 ล้านคน ปริมาณสินเชื่อในระยะเวลา 12 เดือนสิ้นสุด ณ วันที่ 30 กันยายนปีที่ผ่านมาแตะ 5.3 พันล้านเหรียญจากการสนับสนุนครั้งใหญ่จาก Peloton ผู้จำหน่ายจักรยานออกกำลังกายในบ้านซึ่งมีราคาสูงกว่าคันละ 2,000 เหรียญรายนี้มียอดขายเพิ่มขึ้นเกือบ 3 เท่าในฤดูร้อนที่ผ่านมา เมื่อเปรียบเทียบกับช่วงเวลาเดียวกันของปีก่อน ในไตรมาสที่ 3 รายได้ของ Affirm 30% มาจาก Peloton ถ้าหากไม่มีรายได้ส่วนนี้การเติบโตของรายได้ของ Affirm ในไตรมาสนั้นจะอยู่ที่ 61% แทนที่จะเป็น 98% Bill Ryan กรรมการผู้จัดการของ Compass Point กล่าวสรุป เห็นได้ชัดว่า Affirm มีความท้าทายที่จะต้องดำเนินธุรกิจให้สอดคล้องกับมูลค่าตามประมาณการของบริษัท ( 8 วันหลังจดทะเบียนในตลาดหลักทรัพย์) ที่ 2.6 หมื่นล้านเหรียญ โดยมูลค่าดังกล่าว ทิ้งห่างรายได้ 12 เดือนของบริษัทอยู่ถึง 44 เท่า Affirm มีราคาเทียบเท่ากับหุ้นบริษัทเทคโนโลยี ไม่เหมือนกับหุ้นของผู้ให้บริการสินเชื่อ หรือบริษัทซึ่งให้บริการการชำระเงินซึ่งเติบโตเต็มที่ (มูลค่าของ PayPal น้อยกว่า 12 เท่าของยอดขายของบริษัท) เพื่อทำให้ Affirm เติบโตอย่างต่อเนื่อง Levchin ได้ดำเนินการบางอย่างที่มีความสำคัญมากและมาพร้อมกับต้นทุนที่แพงแสนแพง ในเดือนกรกฎาคมในการทำข้อตกลงเพื่อเป็นผู้ให้บริการสินเชื่อเงินผ่อนเพียงรายเดียวสำหรับร้านค้าจากอเมริกาบนแพลตฟอร์มอี-คอมเมิร์ซอย่าง Shopify นั้น Affirm มอบวอแรนต์ของบริษัท 5% ให้กับ Shopify เป็นการแลกเปลี่ยน โดยในปัจจุบันสินทรัพย์ดังกล่าวมีมูลค่า 2 พันล้านเหรียญ ในเดือนธันวาคม Affirm ซื้อกิจการของบริษัทสินเชื่อ “ซื้อก่อน ผ่อนทีหลัง” สัญชาติแคนาดาอย่าง PayBright มาในราคา 264 ล้านเหรียญ ในขณะเดียวกันการแข่งขันก็อาจสร้างแรงกดดันให้กับ Affirm ในการคิดค่าธรรมเนียมกับร้านค้า Affirm จะหักราว 6% ของยอดขายจากผู้ค้าปลีก เปรียบเทียบกับ Afterpay และ Klarna ซึ่งคิดเพียง 4-5% และ 3-4% ตามลำดับ ประกอบกับการตอบโต้จากบรรดาบริษัทบัตรเครดิต โดย JPMorgan Chase, Citi และบริษัทบัตรเครดิตอื่นๆ เริ่มเชื้อเชิญให้ลูกค้าบางรายเปลี่ยนยอดซื้อที่มีมูลค่าสูงเป็นสินเชื่อแบบผ่อนชำระเป็นงวดแยกต่างหาก สรุปก็คือ การให้สินเชื่อกับการซื้อมูลค่าสูงดังกล่าวโดยไม่คิดค่าธรรมเนียมในการใช้จ่ายผ่านบัตรอื่นๆ รวมถึงดอกเบี้ย ดังนั้น สภาพการให้สินเชื่อก็อาจจะเปลี่ยนแปลงไปเช่นกัน โดยอัตราดอกเบี้ยจะมีการปรับเพิ่มขึ้นในท้ายที่สุด และบางทีอัตราการผิดนัดชำระหนี้ของ Affirm (ซึ่งในปัจจุบันค่อนข้างต่ำ หรืออยู่ที่ประมาณ 4%) ก็อาจเพิ่มสูงขึ้นได้ในที่สุด เช่นเดียวกับธุรกิจฟินเทคอื่นๆ ซึ่งเริ่มต้นด้วยการให้ความสำคัญกับธุรกิจเพียงภาคส่วนเดียว Affirm ตั้งเป้าที่จะทำกำไรโดยการจำหน่ายผลิตภัณฑ์ทางการเงินอีกหลายอย่างกับฐานลูกค้าที่จงรักภักดี ซึ่งชอบใจการคิดค่าธรรมเนียมแบบโปร่งใสอันเป็นจุดขายของบริษัท ในเดือนกันยายน Affirm ได้เปิดตัวบัญชีเงินฝากออมทรัพย์แบบไม่มีขั้นต่ำ ไม่มีค่าธรรมเนียม และให้ดอกเบี้ยสูงทุกวันนี้บริษัทมีเงินสด 1.2 พันล้านเหรียญจากการเสนอขายหุ้นไอพีโอฝากอยู่ในธนาคาร แล้วก้าวต่อไปของ Affirm จะเป็นอะไรเล่าอาจจะเป็นมิติใหม่ของบัตรเครดิตที่เป็นมิตรกับคนยุคมิลเลนเนียลก็เป็นได้ เรื่อง: Jeff Kauflin เรียบเรียง: ริศา ภาพ: Platon/Trunk Archive อ่านเพิ่มเติม:- BILL GATES เตรียมขึ้นแท่นผู้ถือหุ้นรายใหญ่ของโรงแรม FOUR SEASON

- สหรัฐฯ กำลังเดินผิดทาง เรื่องสิทธิบัตรวัคซีน

- การจัดอันดับ 50 มหาเศรษฐีฟิลิปปินส์ ประจำปี 2021

คลิกอ่าน "มือปราบบัตรเครดิต" ฉบับเต็ม และบทความทางด้านธุรกิจได้ที่นิตยสาร Forbes Thailand ฉบับเดือนกรกฎาคม 2564 ในรูปแบบ e-magazine