ภาพรวมการลงทุน หลังการแพร่ระบาดของเชื้อไวรัสโคโรนา 2019 ทำให้ตลาดเงินตลาดทุนทั่วโลกอยู่ในภาวะตื่นตระหนกนักลงทุนเทขายทั้งหุ้น ตราสารหนี้ เพื่อถือเงินสด และหันไปลงทุนในสินทรัพย์ปลอดภัย เช่น ทองคำนอกจากนี้ ยังถูกซ้ำเติมด้วยสงครามราคาน้ำมันทำให้บรรยากาศการลงทุนเลวร้าย

ภาพรวมการลงทุน หลังการระบาดของเชื้อไวรัสโคโรนา 2019 ก่อให้เกิดวิกฤตเศรษฐกิจโลกครั้งใหญ่ กองทุนการเงินระหว่างประเทศไอเอ็มเอฟ (IMF) คาดการณ์ (16 เมษายน 2563) ว่า เศรษฐกิจโลกปีนี้ จะประสบวิกฤตการเงินครั้งเลวร้ายที่สุดนับตั้งแต่เกิดภาวะเศรษฐกิจตกต่ำครั้ง ใหญ่(Great Depression) ซึ่ง IMF คาดว่า เศรษฐกิจโลกจะหดตัว หรือติดลบร้อยละ 3 ในปีนี้ จากที่คาดการณ์ในเดือนมกราคมว่า ผลิตภัณฑ์มวลรวมภายในประเทศ (GDP) ทั่วโลกจะขยายตัวราวร้อยละ 3.3 นอกจากนี้ IMF ยังคาดการณ์การเติบโตทางเศรษฐกิจของภูมิภาคเอเชียในปี 2563 จะมีแนวโน้มขยายตัวเป็นศูนย์ ซึ่งจะถือเป็นครั้งแรกในรอบ 60 ปี โดยสถานการณ์นับว่าเลวร้ายกว่าวิกฤตการเงินโลกปี 2008 (พ.ศ. 2551) ที่มีชนวนมาจากการล้มละลายของวาณิชธนกิจยักษ์ใหญ่ของสหรัฐอเมริกา “Lehman Brothers” ซึ่งขณะนั้นอัตราการเติบโตเฉลี่ยของภูมิภาคยังอยู่ที่ร้อยละ 4.7 และร้อยละ 1.3 ในช่วงวิกฤตการเงินเอเชียเมื่อปลายทศวรรษ 1990 ตลาดหุ้นโลกมีโอกาสปรับตัวลงอีก

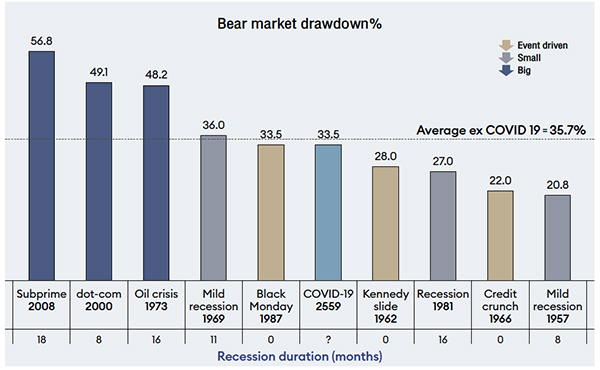

คมศร ประกอบผล หัวหน้าศูนย์วิเคราะห์เศรษฐกิจและกลยุทธ์ทิสโก้ หรือ TISCO ESU มีมุมมองต่อตลาดหุ้นว่า ได้เข้าสู่ภาวะตลาดช่วงขาลง หรือตลาดหมี (Bear Market) แล้ว โดยได้ยกตัวอย่างตลาดหุ้นสหรัฐอเมริกาว่า ถ้านับจากสงครามโลกครั้งที่ 2 ตลาดหุ้นเกิดวิกฤตรวม 9 ครั้ง หากพิจารณาเปอร์เซ็นต์ที่ตลาดหุ้นสหรัฐอเมริกาปรับตัวลง มีตั้งแต่ร้อยละ 20 ขึ้นไป แย่สุดปรับตัวลงร้อยละ 57 ช่วงวิกฤตซับไพรม์ของสหรัฐอเมริกา

“ตลาดหุ้นที่เป็นภาวะหมี ดัชนีจะค่อยๆ ไหลลงไปเรื่อยๆ จนกว่าจะเห็นสัญญาณเศรษฐกิจฟื้นตัว จากนั้นตลาดหุ้นก็จะปรับตัวขึ้น”

สำหรับวิกฤต COVID-19 นี้ สถานการณ์ความตกต่ำที่ใกล้เคียงที่สุด คือ วิกฤตแบล็กมันเดย์ ในปี 1987 (พ.ศ. 2530) ที่ตลาดหุ้นสหรัฐอเมริกาปรับตัวลงแรง จากนั้นรีบาวด์ขึ้นไปร้อยละ 10-20 และถ้าพิจารณาจากเหตุการณ์ต้นแบบครั้งแบล็กมันเดย์ ก็เชื่อว่าตลาดจะผันผวนรุนแรงไปอีกสักระยะ

นอกจากนี้ คมศรให้ความเห็นว่า การปรับตัวลงของตลาดรอบนี้ (เดือนมีนาคม) ประมาณร้อยละ 34 ซึ่งใกล้เคียงกับตลาดหมีทั้งหมด โดยตลาดหุ้นที่ปรับตัวขึ้นในช่วงหนึ่งอาจจะสะท้อนความคาดหวังของนักลงทุนว่าการระบาดของไวรัสโควิด-19 จะจบ แต่รอบนี้มีแนวโน้มแตกต่างออกไป เนื่องจากตลาดหุ้นลงเร็ว และอาจส่งผลกระทบฉุดภาวะเศรษฐกิจให้ลดลงด้วย ซึ่งถือเป็นความเสี่ยงในการลงทุน ทั้งยังมองว่าตลาดมีโอกาสแย่กว่าการคาดการณ์

“การที่ตลาดฟื้นตัวรอบนี้จึงมีโอกาสที่จะปรับตัวลงอีก เนื่องจากตัวเลขเศรษฐกิจโลกยังจะตกต่ำต่อไปอีกระยะหนึ่ง”

ดังนั้น การที่ตลาดหุ้นสหรัฐอเมริกาปรับตัวลงรอบนี้ราวร้อยละ 34 ซึ่งเป็นค่าเฉลี่ยของตลาดขาลงทั้งหมด แต่หากเทียบเคียงกับช่วงวิกฤตปี 2551 และปี 2543 การปรับตัวลงของตลาดหุ้นสหรัฐอเมริการอบนี้อาจยังไม่พอซึ่งมีความเป็นไปได้ที่อาจจะลงไปในระดับร้อยละ 40-50 เนื่องจากเหตุการณ์ครั้งนี้ไม่เคยเกิดขึ้นมาก่อน ทำให้คาดการณ์ได้ยากโดยเฉพาะหากยังไม่ค้นพบคำตอบว่า ปัจจัยวิกฤตโควิด-19 จะคลี่คลายลงอย่างแท้จริงหรือจะกลับมาระบาดซ้ำอีกเมื่อใด

ตลาดหุ้นโลกมีโอกาสปรับตัวลงอีก

คมศร ประกอบผล หัวหน้าศูนย์วิเคราะห์เศรษฐกิจและกลยุทธ์ทิสโก้ หรือ TISCO ESU มีมุมมองต่อตลาดหุ้นว่า ได้เข้าสู่ภาวะตลาดช่วงขาลง หรือตลาดหมี (Bear Market) แล้ว โดยได้ยกตัวอย่างตลาดหุ้นสหรัฐอเมริกาว่า ถ้านับจากสงครามโลกครั้งที่ 2 ตลาดหุ้นเกิดวิกฤตรวม 9 ครั้ง หากพิจารณาเปอร์เซ็นต์ที่ตลาดหุ้นสหรัฐอเมริกาปรับตัวลง มีตั้งแต่ร้อยละ 20 ขึ้นไป แย่สุดปรับตัวลงร้อยละ 57 ช่วงวิกฤตซับไพรม์ของสหรัฐอเมริกา

“ตลาดหุ้นที่เป็นภาวะหมี ดัชนีจะค่อยๆ ไหลลงไปเรื่อยๆ จนกว่าจะเห็นสัญญาณเศรษฐกิจฟื้นตัว จากนั้นตลาดหุ้นก็จะปรับตัวขึ้น”

สำหรับวิกฤต COVID-19 นี้ สถานการณ์ความตกต่ำที่ใกล้เคียงที่สุด คือ วิกฤตแบล็กมันเดย์ ในปี 1987 (พ.ศ. 2530) ที่ตลาดหุ้นสหรัฐอเมริกาปรับตัวลงแรง จากนั้นรีบาวด์ขึ้นไปร้อยละ 10-20 และถ้าพิจารณาจากเหตุการณ์ต้นแบบครั้งแบล็กมันเดย์ ก็เชื่อว่าตลาดจะผันผวนรุนแรงไปอีกสักระยะ

นอกจากนี้ คมศรให้ความเห็นว่า การปรับตัวลงของตลาดรอบนี้ (เดือนมีนาคม) ประมาณร้อยละ 34 ซึ่งใกล้เคียงกับตลาดหมีทั้งหมด โดยตลาดหุ้นที่ปรับตัวขึ้นในช่วงหนึ่งอาจจะสะท้อนความคาดหวังของนักลงทุนว่าการระบาดของไวรัสโควิด-19 จะจบ แต่รอบนี้มีแนวโน้มแตกต่างออกไป เนื่องจากตลาดหุ้นลงเร็ว และอาจส่งผลกระทบฉุดภาวะเศรษฐกิจให้ลดลงด้วย ซึ่งถือเป็นความเสี่ยงในการลงทุน ทั้งยังมองว่าตลาดมีโอกาสแย่กว่าการคาดการณ์

“การที่ตลาดฟื้นตัวรอบนี้จึงมีโอกาสที่จะปรับตัวลงอีก เนื่องจากตัวเลขเศรษฐกิจโลกยังจะตกต่ำต่อไปอีกระยะหนึ่ง”

ดังนั้น การที่ตลาดหุ้นสหรัฐอเมริกาปรับตัวลงรอบนี้ราวร้อยละ 34 ซึ่งเป็นค่าเฉลี่ยของตลาดขาลงทั้งหมด แต่หากเทียบเคียงกับช่วงวิกฤตปี 2551 และปี 2543 การปรับตัวลงของตลาดหุ้นสหรัฐอเมริการอบนี้อาจยังไม่พอซึ่งมีความเป็นไปได้ที่อาจจะลงไปในระดับร้อยละ 40-50 เนื่องจากเหตุการณ์ครั้งนี้ไม่เคยเกิดขึ้นมาก่อน ทำให้คาดการณ์ได้ยากโดยเฉพาะหากยังไม่ค้นพบคำตอบว่า ปัจจัยวิกฤตโควิด-19 จะคลี่คลายลงอย่างแท้จริงหรือจะกลับมาระบาดซ้ำอีกเมื่อใด

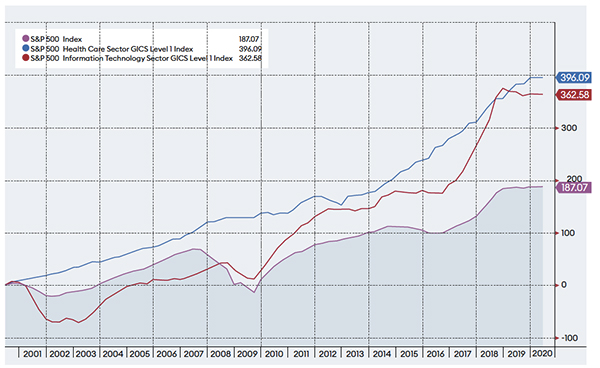

หุ้นเทคฯ-เฮลท์แคร์ปลอดโควิด-19

หากมองในระยะสั้นช่วงครึ่งปีแรก การปรับตัวขึ้นของตลาดหุ้นในรอบนี้ยังไม่สามารถระบุได้ว่าเป็นขาขึ้นที่ชัดเจน ส่วนการลงทุนในระยะยาว 3-5 ปี จะเห็นได้ว่าการระบาดของโควิด-19 เป็นโอกาสดีของธุรกิจกลุ่มเทคโนโลยีที่ได้รับผลดีจากพฤติกรรมการใช้ชีวิตของคนที่เปลี่ยนไป เช่นการทำงานที่บ้าน ช็อปปิ้งออนไลน์ เป็นต้น

สำหรับหุ้นในกลุ่มที่น่าลงทุน นอกจากหุ้นกลุ่มเทคโนโลยีแล้ว ยังมีหุ้นกลุ่มบริการทางการแพทย์ (Healthcare) เนื่องจากผู้บริโภคหันมาให้ความสนใจกับสุขภาพและคุณภาพชีวิตที่ห่างไกลโรค ทั้งภาครัฐและเอกชนมีการลงทุนด้านเฮลท์แคร์ ภาครัฐจะต้องมีการวางแผนป้องกันโรคระบาดครั้งต่อไป เช่นเดียวกับภาคเอกชนที่คาดว่าจะมีการเพิ่มงบลงทุนในธุรกิจเฮลท์แคร์เช่นกัน

ขณะเดียวกัน หัวหน้าศูนย์วิเคราะห์เศรษฐกิจและกลยุทธ์ทิสโก้ยังชี้ให้เห็นโอกาสการลงทุนที่จะเกิดขึ้นหลังโควิด-19 คือเรื่องห่วงโซ่อุปทาน หรือซัพพลายเชน ที่เชื่อมโยงกันทั้งโลก ตั้งแต่จีนเปิดประเทศมาผู้ประกอบการก็หันไปตั้งฐานการผลิตที่จีน ซึ่งที่ผ่านมาซัพพลายเชนจะยาวมาก

ยกตัวอย่าง การผลิตสินค้าหนึ่งชิ้น ที่เดิมวัตถุดิบจะวนกระจายสู่ฐานการผลิตต่างๆ กันทั่วโลกก่อนไปรวมกันที่จีน ซึ่งเมื่อเกิดเหตุการณ์โรคระบาดครั้งนี้ จึงทำให้โลกตระหนักถึงความเสี่ยงในกรณีที่มีเหตุการณ์หรือสถานการณ์ที่ไม่คาดคิดเช่นในเวลานี้และอาจทำให้ทั้งโลกต้องหยุดชะงักหรือไม่สามารถขับเคลื่อนต่อไปได้ ดังนั้นในอนาคตจึงมีแนวโน้มที่จะตัดห่วงโซ่ซัพพลายเชนออก เพื่อลดความเสี่ยง

“เรื่องซัพพลายเชนเริ่มมีปัญหาตั้งแต่สงครามการค้าระหว่างจีนกับสหรัฐอเมริกาที่มีการใช้กำแพงภาษี ก็ทำให้ผู้ประกอบการมองว่า การผลิตที่จีนเริ่มไม่คุ้มจากต้นทุนที่เพิ่มขึ้น จึงทำให้มีการย้ายฐานผลิตเพื่อหนีกำแพงภาษี แต่หลังจากนี้ จะไม่ใช่เพียงการหนีกำแพงภาษีอย่างเดียวแล้ว แต่เป็นการหนีโรคระบาด และความเสี่ยงเรื่องซัพพลายเชน โดยหันไปตั้งฐานการผลิตที่ผู้บริโภคอาศัยอยู่จริงๆ”

สำหรับการลงทุนในตลาดหุ้น มองว่าตลาดหุ้นที่พัฒนาแล้วน่าลงทุนกว่าตลาดเกิดใหม่ โดยเฉพาะอย่างยิ่งในประเด็นแนวโน้มเรื่องซัพพลายเชนหลัง โควิด-19

อย่างไรก็ตามตลาดการผลิตในจีนก็ใช่ว่าจะหายไปเสียทั้งหมด ฐานผลิตส่วนใหญ่ในจีนก็ยังมีอยู่ เชื่อว่าจีนจะไม่เสียประโยชน์จากปัจจัยเรื่องซัพพลายเชนที่เปลี่ยนไปเพราะจีนมีผู้บริโภคในประเทศ ส่วนประเทศที่จะเสียประโยชน์จากการย้ายฐานผลิตคือประเทศที่เป็นฐานการผลิตเพื่อการส่งออกเป็นหลัก เช่น ไทย เวียดนาม และอินโดนีเซีย เป็นต้น

“ปัจจัยเรื่องซัพพลายเชนจะทำให้ความสามารถในการกระตุ้นเศรษฐกิจของประเทศที่พัฒนาแล้ว มีศักยภาพมากกว่าประเทศที่เป็นตลาดเกิดใหม่”

อ่านเพิ่มเติม: หุ้นไอพีโอ ระดับ “แม่เหล็ก” ความเชื่อมั่นตลาดทุนไทย

หุ้นเทคฯ-เฮลท์แคร์ปลอดโควิด-19

หากมองในระยะสั้นช่วงครึ่งปีแรก การปรับตัวขึ้นของตลาดหุ้นในรอบนี้ยังไม่สามารถระบุได้ว่าเป็นขาขึ้นที่ชัดเจน ส่วนการลงทุนในระยะยาว 3-5 ปี จะเห็นได้ว่าการระบาดของโควิด-19 เป็นโอกาสดีของธุรกิจกลุ่มเทคโนโลยีที่ได้รับผลดีจากพฤติกรรมการใช้ชีวิตของคนที่เปลี่ยนไป เช่นการทำงานที่บ้าน ช็อปปิ้งออนไลน์ เป็นต้น

สำหรับหุ้นในกลุ่มที่น่าลงทุน นอกจากหุ้นกลุ่มเทคโนโลยีแล้ว ยังมีหุ้นกลุ่มบริการทางการแพทย์ (Healthcare) เนื่องจากผู้บริโภคหันมาให้ความสนใจกับสุขภาพและคุณภาพชีวิตที่ห่างไกลโรค ทั้งภาครัฐและเอกชนมีการลงทุนด้านเฮลท์แคร์ ภาครัฐจะต้องมีการวางแผนป้องกันโรคระบาดครั้งต่อไป เช่นเดียวกับภาคเอกชนที่คาดว่าจะมีการเพิ่มงบลงทุนในธุรกิจเฮลท์แคร์เช่นกัน

ขณะเดียวกัน หัวหน้าศูนย์วิเคราะห์เศรษฐกิจและกลยุทธ์ทิสโก้ยังชี้ให้เห็นโอกาสการลงทุนที่จะเกิดขึ้นหลังโควิด-19 คือเรื่องห่วงโซ่อุปทาน หรือซัพพลายเชน ที่เชื่อมโยงกันทั้งโลก ตั้งแต่จีนเปิดประเทศมาผู้ประกอบการก็หันไปตั้งฐานการผลิตที่จีน ซึ่งที่ผ่านมาซัพพลายเชนจะยาวมาก

ยกตัวอย่าง การผลิตสินค้าหนึ่งชิ้น ที่เดิมวัตถุดิบจะวนกระจายสู่ฐานการผลิตต่างๆ กันทั่วโลกก่อนไปรวมกันที่จีน ซึ่งเมื่อเกิดเหตุการณ์โรคระบาดครั้งนี้ จึงทำให้โลกตระหนักถึงความเสี่ยงในกรณีที่มีเหตุการณ์หรือสถานการณ์ที่ไม่คาดคิดเช่นในเวลานี้และอาจทำให้ทั้งโลกต้องหยุดชะงักหรือไม่สามารถขับเคลื่อนต่อไปได้ ดังนั้นในอนาคตจึงมีแนวโน้มที่จะตัดห่วงโซ่ซัพพลายเชนออก เพื่อลดความเสี่ยง

“เรื่องซัพพลายเชนเริ่มมีปัญหาตั้งแต่สงครามการค้าระหว่างจีนกับสหรัฐอเมริกาที่มีการใช้กำแพงภาษี ก็ทำให้ผู้ประกอบการมองว่า การผลิตที่จีนเริ่มไม่คุ้มจากต้นทุนที่เพิ่มขึ้น จึงทำให้มีการย้ายฐานผลิตเพื่อหนีกำแพงภาษี แต่หลังจากนี้ จะไม่ใช่เพียงการหนีกำแพงภาษีอย่างเดียวแล้ว แต่เป็นการหนีโรคระบาด และความเสี่ยงเรื่องซัพพลายเชน โดยหันไปตั้งฐานการผลิตที่ผู้บริโภคอาศัยอยู่จริงๆ”

สำหรับการลงทุนในตลาดหุ้น มองว่าตลาดหุ้นที่พัฒนาแล้วน่าลงทุนกว่าตลาดเกิดใหม่ โดยเฉพาะอย่างยิ่งในประเด็นแนวโน้มเรื่องซัพพลายเชนหลัง โควิด-19

อย่างไรก็ตามตลาดการผลิตในจีนก็ใช่ว่าจะหายไปเสียทั้งหมด ฐานผลิตส่วนใหญ่ในจีนก็ยังมีอยู่ เชื่อว่าจีนจะไม่เสียประโยชน์จากปัจจัยเรื่องซัพพลายเชนที่เปลี่ยนไปเพราะจีนมีผู้บริโภคในประเทศ ส่วนประเทศที่จะเสียประโยชน์จากการย้ายฐานผลิตคือประเทศที่เป็นฐานการผลิตเพื่อการส่งออกเป็นหลัก เช่น ไทย เวียดนาม และอินโดนีเซีย เป็นต้น

“ปัจจัยเรื่องซัพพลายเชนจะทำให้ความสามารถในการกระตุ้นเศรษฐกิจของประเทศที่พัฒนาแล้ว มีศักยภาพมากกว่าประเทศที่เป็นตลาดเกิดใหม่”

อ่านเพิ่มเติม: หุ้นไอพีโอ ระดับ “แม่เหล็ก” ความเชื่อมั่นตลาดทุนไทย

คลิกอ่านบทความทางด้านธุรกิจการลงทุนได้ที่ นิตยสาร Forbes Thailand ฉบับพิเศษ "Wealth Management & Investing 2020" ในรูปแบบ e-magazine