ในช่วง 6 เดือนที่ผ่านมา ดัชนีตลาดหุ้นโลกปรับตัวขึ้นเข้าใกล้จุดสูงสุดแม้ว่ากำไรคาดการณ์และกำไรที่เกิดขึ้นจริงของบริษัทจดทะเบียนทั่วโลกนั้นจะถูกมองว่าย่ำแย่ก็ตาม โดยในช่วงเดือนพฤษภาคมที่ผ่านมา ทาง KTBST SEC ได้นำเสนอ การเลือกสินทรัพย์ลงทุน และ การจัดพอร์ตการลงทุนที่เน้นลงทุนในกลุ่ม New economy ซึ่งจะได้รับประโยชน์จากการแพร่ระบาดของโควิด-19

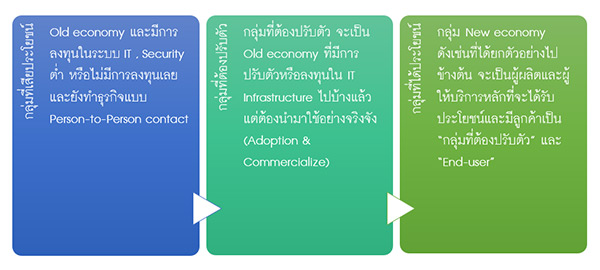

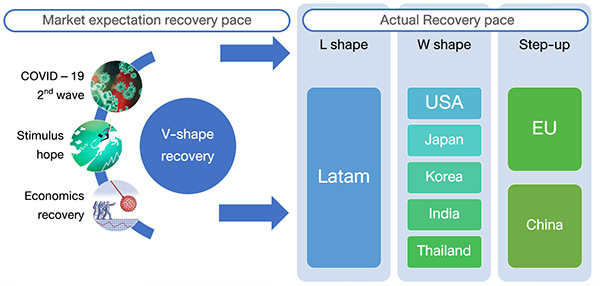

การเลือกสินทรัพย์ลงทุน ในปัจจุบันพบว่าตลาดหุ้นที่มีสัดส่วนของกลุ่มเทคโนโลยี (Market weight) ในปัจจุบันนั้นคิดเป็น 1 ใน 4 ของสัดส่วนหุ้นในตลาดหุ้นสหรัฐอเมริกา (S&P500) ส่งผลให้ดัชนีปรับตัวขึ้นมาราวร้อยละ 4.6 ในขณะที่ดัชนี Nasdaq ปรับตัวขึ้นราวร้อยละ 16.4 (ในรูปดอลล่าร์สหรัฐฯ) ประเด็นที่สำคัญก็คือภาคการเงินเติบโตได้อย่างต่อเนื่องในขณะที่ภาคเศรษฐกิจที่แท้จริงกลับย่ำแย่ลง เรากำลังอยู่ในช่วงภาวะฟองสบู่แล้วหรือยัง? (Bubble) “คำตอบก็คือ ใช่ และ ไม่ใช่ ในเวลาเดียวกัน” ก่อนอื่นที่เราจะสรุปว่าเป็น “ฟองสบู่ (Bubble)” ได้นั้น นักลงทุนจำเป็นต้องเข้าใจโครงสร้างของเศรษฐกิจและปัญหาของเศรษฐกิจในปัจจุบันก่อน จากโครงสร้างของเศรษฐกิจในปัจจุบันกลุ่ม “New economy” สามารถสร้างรายได้และผลกำไรได้ท่ามกลางการแพร่ระบาดของโควิด-19 ในขณะที่กลุ่ม “Old economy” ซึ่งเป็นธุรกิจแบบเก่านั้นได้รับผลกระทบจากนโยบายการปิดเมืองโดยตรง (Lock-down) ในช่วงครึ่งปีแรกซึ่งส่งผลให้เกิดภาวะเศรษฐกิจถดถอย (Recession) และทางธนาคารกลางตลอดจนรัฐบาลต่างๆทั่วโลกต้องทำการอัดฉีดสภาพคล่องขนานใหญ่ ทั้งนโยบายการเงิน (Monetary Policy) และนโยบายการคลัง (Fiscal Policy) เพื่อช่วยกระตุ้นภาคการเงินและลดทอนความเสียในตลาดแรงงานลงชั่วคราวจากภาวะการตกงานเฉียบพลัน อย่างไรก็ดี นักลงทุนในปัจจุบันยังคงมีความคาดหวังจากการเปิดเมืองใหม่ (Reopening) และสภาพคล่องที่ล้นระบบจะช่วยให้เกิดการฟื้นตัวแบบ V-Shape หรือ J-Shape ได้ในช่วงครึ่งปีหลังของ 2020

เราควรจะต้องลงทุนอย่างไรในช่วงครึ่งปีหลัง?

ก่อนอื่นที่เราจะสรุปว่าเป็น “ฟองสบู่ (Bubble)” ได้นั้น นักลงทุนจำเป็นต้องเข้าใจโครงสร้างของเศรษฐกิจและปัญหาของเศรษฐกิจในปัจจุบันก่อน จากโครงสร้างของเศรษฐกิจในปัจจุบันกลุ่ม “New economy” สามารถสร้างรายได้และผลกำไรได้ท่ามกลางการแพร่ระบาดของโควิด-19 ในขณะที่กลุ่ม “Old economy” ซึ่งเป็นธุรกิจแบบเก่านั้นได้รับผลกระทบจากนโยบายการปิดเมืองโดยตรง (Lock-down) ในช่วงครึ่งปีแรกซึ่งส่งผลให้เกิดภาวะเศรษฐกิจถดถอย (Recession) และทางธนาคารกลางตลอดจนรัฐบาลต่างๆทั่วโลกต้องทำการอัดฉีดสภาพคล่องขนานใหญ่ ทั้งนโยบายการเงิน (Monetary Policy) และนโยบายการคลัง (Fiscal Policy) เพื่อช่วยกระตุ้นภาคการเงินและลดทอนความเสียในตลาดแรงงานลงชั่วคราวจากภาวะการตกงานเฉียบพลัน อย่างไรก็ดี นักลงทุนในปัจจุบันยังคงมีความคาดหวังจากการเปิดเมืองใหม่ (Reopening) และสภาพคล่องที่ล้นระบบจะช่วยให้เกิดการฟื้นตัวแบบ V-Shape หรือ J-Shape ได้ในช่วงครึ่งปีหลังของ 2020

เราควรจะต้องลงทุนอย่างไรในช่วงครึ่งปีหลัง?

ทาง KTBST SEC มีมุมมองว่าการฟื้นตัวของเศรษฐกิจนั้นอาจจะไม่สามารถฟื้นตัวได้เป็น V-Shape หรือ J-Shape ได้อย่างที่ตลาดคาดการณ์ไว้ สืบเนื่องจากนโยบายการเปิดเมืองนั้นย่อมต้องแลกมาด้วยการที่มีผู้ติดเชื้อรายใหม่เพิ่มสูงขึ้น ซึ่งในปัจจุบันประเทศสหรัฐอเมริกานั้นมีการรายตัวเลขผู้ป่วยต่อวันทะลุจุดสูงสุดที่ 48000 รายต่อวันไปเป็นที่เรียบร้อยแล้ว

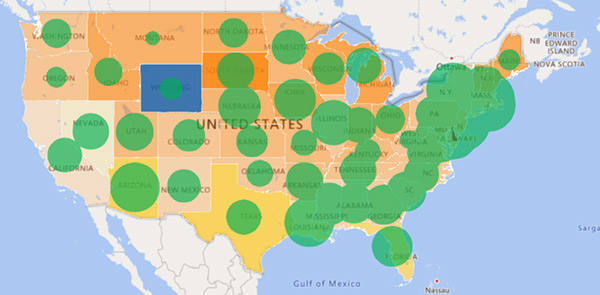

กรณีของสหรัฐอเมริกานั้นเห็นได้อย่างชัดเจนว่าผู้นำประเทศจำเป็นจะต้องเลือกระหว่างให้เศรษฐกิจเดินหน้าต่อไปได้โดยมีผู้ป่วยเพิ่มขึ้นในระดับที่สามารถควบคุมได้กับในอีกทางคือการยอมให้เศรษฐกิจหดตัวแต่ผู้ป่วยใหม่ไม่มีการเพิ่มขึ้น หากพิจารณาจากภาพด้านบน ทาง KTBST SEC ได้มีการนำข้อมูลการสัญจรของคนในสหรัฐอเมริกาเปรียบเทียบกับจำนวนผู้ป่วยต่อ 100,000 รายใน 7 วันล่าสุด ( ข้อมูล ณ วันที่ 7 กรกฎาคม) พบว่าผู้ป่วยในสหรัฐอเมริกายังคงเพิ่มสูงขึ้นและหลังการเปิดเมืองผู้คนมักจะเดินทางไปยังสวนสาธารณะเป็นประจำในระยะเวลา 7 วันที่ผ่านมา (ข้อมูล Real-time จาก Google map โดยจะมีการแสดงเป็นพื้นที่สีส้ม = สวนสาธารณะ , สีเหลือง = อยู่ที่บ้าน , สีฟ้า = สถานีขนส่ง)

ทาง KTBST SEC มีมุมมองว่าการฟื้นตัวของเศรษฐกิจนั้นอาจจะไม่สามารถฟื้นตัวได้เป็น V-Shape หรือ J-Shape ได้อย่างที่ตลาดคาดการณ์ไว้ สืบเนื่องจากนโยบายการเปิดเมืองนั้นย่อมต้องแลกมาด้วยการที่มีผู้ติดเชื้อรายใหม่เพิ่มสูงขึ้น ซึ่งในปัจจุบันประเทศสหรัฐอเมริกานั้นมีการรายตัวเลขผู้ป่วยต่อวันทะลุจุดสูงสุดที่ 48000 รายต่อวันไปเป็นที่เรียบร้อยแล้ว

กรณีของสหรัฐอเมริกานั้นเห็นได้อย่างชัดเจนว่าผู้นำประเทศจำเป็นจะต้องเลือกระหว่างให้เศรษฐกิจเดินหน้าต่อไปได้โดยมีผู้ป่วยเพิ่มขึ้นในระดับที่สามารถควบคุมได้กับในอีกทางคือการยอมให้เศรษฐกิจหดตัวแต่ผู้ป่วยใหม่ไม่มีการเพิ่มขึ้น หากพิจารณาจากภาพด้านบน ทาง KTBST SEC ได้มีการนำข้อมูลการสัญจรของคนในสหรัฐอเมริกาเปรียบเทียบกับจำนวนผู้ป่วยต่อ 100,000 รายใน 7 วันล่าสุด ( ข้อมูล ณ วันที่ 7 กรกฎาคม) พบว่าผู้ป่วยในสหรัฐอเมริกายังคงเพิ่มสูงขึ้นและหลังการเปิดเมืองผู้คนมักจะเดินทางไปยังสวนสาธารณะเป็นประจำในระยะเวลา 7 วันที่ผ่านมา (ข้อมูล Real-time จาก Google map โดยจะมีการแสดงเป็นพื้นที่สีส้ม = สวนสาธารณะ , สีเหลือง = อยู่ที่บ้าน , สีฟ้า = สถานีขนส่ง)

โดยปัญหาหลักของสหรัฐอเมริกานั้นไม่ได้อยู่การบริหารจัดการกรณีเกิดผู้ป่วยใหม่ แต่เป็นปัญหาการจัดการพฤติกรรมด้านสาธารณสุขของประชาชน โดยประชาชนอเมริกันบางส่วนยังมีพฤติกรรมไม่ใส่หน้ากากเพื่อป้องกันและยังคงใช้ชีวิตตามปกติละเลยการทำ Social distancing ในช่วงที่มีการคลายล็อกดาวน์ ประกอบกับกรณีความขัดแย้งจากการเสียชีวิตของ George Floyd กลับยิ่งทำให้สถานการณ์การชุมนุมของประชาชนยิ่งลดการทำ Social distancing มากขึ้น ดังนั้นอาจจะกล่าวได้ว่าการเพิ่มขึ้นของผู้ป่วยใหม่ในสหรัฐอเมริกาอาจจะเป็น “ภาวะจำยอม (Servitude)” อย่างหลีกเลี่ยงไม่ได้

“เมื่อผู้นำเพลี่ยงพล้ำจึงเกิดผู้ท้าชิง”

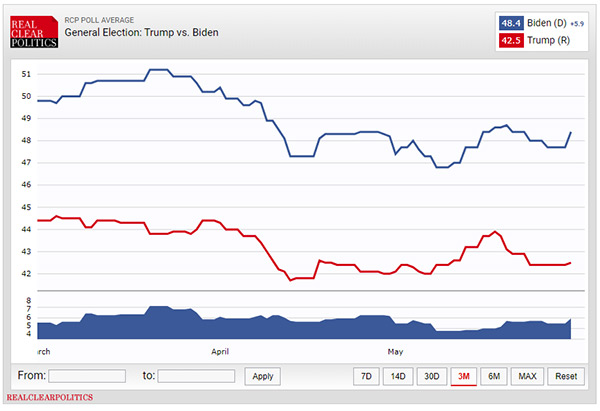

นอกเหนือไปจากสถานการณ์การฟื้นตัวของเศรษฐกิจ การแพร่ระบาดของโควิด-19 19 ระลอกที่ 2 ในช่วงครึ่งปีหลังยังมีการเลือกตั้งประธานาธิบดีของสหรัฐอเมริกา ซึ่งในปัจจุบันผู้ท้าชิงจากพรรคเดโมแครตอย่าง “Joe Biden” นั้นมีคะแนนนิยมเพิ่มขึ้นมาหลังจากนายโดนัลด์ ทรัมป์ถูกสื่อโจมตีเรื่องการบริหารจัดการ COVID-19 ที่ผิดพลาดตลอดจนการตอบสนองต่อสาธารณชนในกรณีการประท้วงในสหรัฐอเมริกา

โดยพบว่า Donald Trumps ยังคงเดินหน้าหาเสียงแบบดั้งเดิม ผ่านการใช้การหาเสียงผ่าน Conventional hall และเชิญชวนผู้คนให้เข้ามาฟังปาฐกถาในแต่ละรัฐ ภายใต้ภาวะโควิด-19 ที่ยังคงแพร่ระบาดการกระทำดังกล่าวถูกมองว่าเป็นการละเลยการทำ Social distancing ในด้านของ Joe Biden กลับใช้วิธีดึงคะแนนเสียงจากมวลชนผ่านกลุ่มผู้เรียกร้องกรณีการเสียชีวิตของ George Floyd ภายใต้ชื่อของ Barack Obama อดีตประธานาธิบดีของสหรัฐอเมริกา ส่งผลให้ในปัจจุบันเริ่มมีการคาดการณ์กันว่าการเลือกตั้งครั้งนี้ ตำแหน่งประธานาธิบดีอาจจะตกเป็นของโจ ไบเดนได้ในช่วงสิ้นปี 2020

โดยปัญหาหลักของสหรัฐอเมริกานั้นไม่ได้อยู่การบริหารจัดการกรณีเกิดผู้ป่วยใหม่ แต่เป็นปัญหาการจัดการพฤติกรรมด้านสาธารณสุขของประชาชน โดยประชาชนอเมริกันบางส่วนยังมีพฤติกรรมไม่ใส่หน้ากากเพื่อป้องกันและยังคงใช้ชีวิตตามปกติละเลยการทำ Social distancing ในช่วงที่มีการคลายล็อกดาวน์ ประกอบกับกรณีความขัดแย้งจากการเสียชีวิตของ George Floyd กลับยิ่งทำให้สถานการณ์การชุมนุมของประชาชนยิ่งลดการทำ Social distancing มากขึ้น ดังนั้นอาจจะกล่าวได้ว่าการเพิ่มขึ้นของผู้ป่วยใหม่ในสหรัฐอเมริกาอาจจะเป็น “ภาวะจำยอม (Servitude)” อย่างหลีกเลี่ยงไม่ได้

“เมื่อผู้นำเพลี่ยงพล้ำจึงเกิดผู้ท้าชิง”

นอกเหนือไปจากสถานการณ์การฟื้นตัวของเศรษฐกิจ การแพร่ระบาดของโควิด-19 19 ระลอกที่ 2 ในช่วงครึ่งปีหลังยังมีการเลือกตั้งประธานาธิบดีของสหรัฐอเมริกา ซึ่งในปัจจุบันผู้ท้าชิงจากพรรคเดโมแครตอย่าง “Joe Biden” นั้นมีคะแนนนิยมเพิ่มขึ้นมาหลังจากนายโดนัลด์ ทรัมป์ถูกสื่อโจมตีเรื่องการบริหารจัดการ COVID-19 ที่ผิดพลาดตลอดจนการตอบสนองต่อสาธารณชนในกรณีการประท้วงในสหรัฐอเมริกา

โดยพบว่า Donald Trumps ยังคงเดินหน้าหาเสียงแบบดั้งเดิม ผ่านการใช้การหาเสียงผ่าน Conventional hall และเชิญชวนผู้คนให้เข้ามาฟังปาฐกถาในแต่ละรัฐ ภายใต้ภาวะโควิด-19 ที่ยังคงแพร่ระบาดการกระทำดังกล่าวถูกมองว่าเป็นการละเลยการทำ Social distancing ในด้านของ Joe Biden กลับใช้วิธีดึงคะแนนเสียงจากมวลชนผ่านกลุ่มผู้เรียกร้องกรณีการเสียชีวิตของ George Floyd ภายใต้ชื่อของ Barack Obama อดีตประธานาธิบดีของสหรัฐอเมริกา ส่งผลให้ในปัจจุบันเริ่มมีการคาดการณ์กันว่าการเลือกตั้งครั้งนี้ ตำแหน่งประธานาธิบดีอาจจะตกเป็นของโจ ไบเดนได้ในช่วงสิ้นปี 2020

การเลือกสินทรัพย์ลงทุนจะต้องเลือกแบบเฉพาะเจาะจง

จากประเด็นดังกล่าวทั้งหมดข้างต้น ประกอบกับการทำ QE ในช่วงที่ผ่านมาของธนาคารกลางต่างๆ ทั่วโลก อาจจะกล่าวได้ว่าในทุกมิติของเศรษฐกิจและสังคมจำเป็นจะต้องเลือกแนวทางในการดำเนินนโยบายต่อจากนี้ โดยการเปิดเมืองนั้นย่อมแลกมาด้วยผู้ป่วยที่เพิ่มขึ้นและจะตามมาซึ่งเงินอุดหนุนและช่วยเหลือผู้ตกงานที่ลดลง ในขณะที่ค่ารักษาพยาบาลโดยรวมของคนในสังคมนั้นอาจจะปรับตัวสูงขึ้นด้วยเช่นกัน ในระยะถัดมาหากเศรษฐกิจมีการฟื้นตัว FED ก็ย่อมมีโอกาสที่จะดำเนินนโยบาย “Tapering tantrum” ได้ด้วยเช่นกัน

ดังนั้นการลงทุนในช่วงครึ่งปีหลัง ทาง KTBST SEC จึงแนะนำนักลงทุนมุ่งเน้นการลงทุนในประเทศที่มีการเปิดเมืองและสามารถควบคุมผู้ติดเชื้อใหม่ในระดับที่คงที่ ในขณะที่ได้รับผลกระทบจากการทำ Tapering tantrum อย่างจำกัด โดยกลุ่มประเทศที่น่าสนใจจะเป็นกลุ่มประเทศยุโรปจาก Valuation ที่ถูกและสามารถควบคุมการเติบโตของผู้ป่วยใหม่ได้ดี

การเลือกสินทรัพย์ลงทุนจะต้องเลือกแบบเฉพาะเจาะจง

จากประเด็นดังกล่าวทั้งหมดข้างต้น ประกอบกับการทำ QE ในช่วงที่ผ่านมาของธนาคารกลางต่างๆ ทั่วโลก อาจจะกล่าวได้ว่าในทุกมิติของเศรษฐกิจและสังคมจำเป็นจะต้องเลือกแนวทางในการดำเนินนโยบายต่อจากนี้ โดยการเปิดเมืองนั้นย่อมแลกมาด้วยผู้ป่วยที่เพิ่มขึ้นและจะตามมาซึ่งเงินอุดหนุนและช่วยเหลือผู้ตกงานที่ลดลง ในขณะที่ค่ารักษาพยาบาลโดยรวมของคนในสังคมนั้นอาจจะปรับตัวสูงขึ้นด้วยเช่นกัน ในระยะถัดมาหากเศรษฐกิจมีการฟื้นตัว FED ก็ย่อมมีโอกาสที่จะดำเนินนโยบาย “Tapering tantrum” ได้ด้วยเช่นกัน

ดังนั้นการลงทุนในช่วงครึ่งปีหลัง ทาง KTBST SEC จึงแนะนำนักลงทุนมุ่งเน้นการลงทุนในประเทศที่มีการเปิดเมืองและสามารถควบคุมผู้ติดเชื้อใหม่ในระดับที่คงที่ ในขณะที่ได้รับผลกระทบจากการทำ Tapering tantrum อย่างจำกัด โดยกลุ่มประเทศที่น่าสนใจจะเป็นกลุ่มประเทศยุโรปจาก Valuation ที่ถูกและสามารถควบคุมการเติบโตของผู้ป่วยใหม่ได้ดี

สำหรับคำแนะนำสำหรับการลงทุนในช่วงไตรมาสที่ 3 ทาง KTBST SEC ยังเน้นแนะนำให้ลงทุนในตราสารทุนน้อยกว่าตราสารหนี้ โดยเน้นลงทุนหุ้นกลุ่มเทคโนโลยีเมื่อมีการปรับฐานและเน้นในตลาดที่พัฒนาแล้วอย่างยุโรป โดยเรายังคงคำแนะนำหลีกเลี่ยงการลงทุนในตลาดหุ้นประเทศอื่นๆนอกเหนือไปจากข้างต้นจากภาวะเศรษฐกิจที่ชะลอตัวต่อเนื่อง ตลอดจนหลีกเลี่ยงประเทศอื่นๆ ที่ยังคงมี Valuation ที่อยู่ในระดับที่สูง ในขณะที่อีกกลุ่มอุตสาหกรรมที่มีโอกาสฟื้นตัวได้ในยุโรปจะเป็นกลุ่มอุตสาหกรรมประเภทวัฏจักร (Cyclical sector) ซึ่งหากเศรษฐกิจในไตรมาสที่ 2 ของยุโรปเป็นจุดต่ำสุดจะทำให้ผลประกอบการของกลุ่มอุตสาหกรรมดังกล่าวจะฟื้นตัวได้ในช่วงครึ่งปีหลัง สำหรับตราสารหนี้นั้นแนะนำให้ลงทุนเท่ากับตลาด โดยเน้นการลงทุนพันธบัตรรัฐบาลในตลาดที่พัฒนาแล้วและเน้นการลงทุนในตราสารหนี้ระดับ Investment grade ขึ้นไป ตลอดจนหลีกเลี่ยงการลงทุนในตราสารหนี้ประเภท High yield

ส่วนการลงทุนทางเลือก (Alternative asset) เรายังคงแนะนำลงทุนในทองคำเมื่อมีการปรับตัวลงในระดับที่ 1,750-1,780 เหรียญฯ จากการได้รับประโยชน์จากสภาพคล่องที่ล้นระบบในขณะที่ความเสี่ยง (Uncertainties) ยังคงอยู่ในระดับที่สูง เราแนะนำให้นักลงทุนจัดพอร์ทการลงทุนแบบระมัดระวัง (Conservative โดยเน้นการลงทุนรวมในตราสารหนี้ร้อยละ 65- 70 ในขณะที่ตราสารทุนนั้นไม่ควรมากกว่าร้อยละ 15 – 25 และสินทรัพย์ทางเลือกอื่นๆ ไม่ควรมากไปกว่าร้อยละ 5 และถือเงินสดราวร้อยละ 5-10 ของพอร์ตโฟลิโอ

สำหรับคำแนะนำสำหรับการลงทุนในช่วงไตรมาสที่ 3 ทาง KTBST SEC ยังเน้นแนะนำให้ลงทุนในตราสารทุนน้อยกว่าตราสารหนี้ โดยเน้นลงทุนหุ้นกลุ่มเทคโนโลยีเมื่อมีการปรับฐานและเน้นในตลาดที่พัฒนาแล้วอย่างยุโรป โดยเรายังคงคำแนะนำหลีกเลี่ยงการลงทุนในตลาดหุ้นประเทศอื่นๆนอกเหนือไปจากข้างต้นจากภาวะเศรษฐกิจที่ชะลอตัวต่อเนื่อง ตลอดจนหลีกเลี่ยงประเทศอื่นๆ ที่ยังคงมี Valuation ที่อยู่ในระดับที่สูง ในขณะที่อีกกลุ่มอุตสาหกรรมที่มีโอกาสฟื้นตัวได้ในยุโรปจะเป็นกลุ่มอุตสาหกรรมประเภทวัฏจักร (Cyclical sector) ซึ่งหากเศรษฐกิจในไตรมาสที่ 2 ของยุโรปเป็นจุดต่ำสุดจะทำให้ผลประกอบการของกลุ่มอุตสาหกรรมดังกล่าวจะฟื้นตัวได้ในช่วงครึ่งปีหลัง สำหรับตราสารหนี้นั้นแนะนำให้ลงทุนเท่ากับตลาด โดยเน้นการลงทุนพันธบัตรรัฐบาลในตลาดที่พัฒนาแล้วและเน้นการลงทุนในตราสารหนี้ระดับ Investment grade ขึ้นไป ตลอดจนหลีกเลี่ยงการลงทุนในตราสารหนี้ประเภท High yield

ส่วนการลงทุนทางเลือก (Alternative asset) เรายังคงแนะนำลงทุนในทองคำเมื่อมีการปรับตัวลงในระดับที่ 1,750-1,780 เหรียญฯ จากการได้รับประโยชน์จากสภาพคล่องที่ล้นระบบในขณะที่ความเสี่ยง (Uncertainties) ยังคงอยู่ในระดับที่สูง เราแนะนำให้นักลงทุนจัดพอร์ทการลงทุนแบบระมัดระวัง (Conservative โดยเน้นการลงทุนรวมในตราสารหนี้ร้อยละ 65- 70 ในขณะที่ตราสารทุนนั้นไม่ควรมากกว่าร้อยละ 15 – 25 และสินทรัพย์ทางเลือกอื่นๆ ไม่ควรมากไปกว่าร้อยละ 5 และถือเงินสดราวร้อยละ 5-10 ของพอร์ตโฟลิโอ

ดร.วิน อุดมรัชตวนิชย์

ประธานกรรมการ

บริษัทหลักทรัพย์ เคทีบี (ประเทศไทย) จำกัด (มหาชน) (KTBST SEC)

ดร.วิน อุดมรัชตวนิชย์

ประธานกรรมการ

บริษัทหลักทรัพย์ เคทีบี (ประเทศไทย) จำกัด (มหาชน) (KTBST SEC)

ไม่พลาดเรื่องราวน่าสนใจอื่นๆ ของเรา ติดตามเราได้ที่ เพจเฟซบุ๊ก Forbes Thailand Magazine