ภาพรวม "การลงทุน" นับตั้งแต่ต้นปี 2562 ภาวะการลงทุนในตลาดโลกฟื้นตัวจากจุดต่ำสุดในช่วงไตรมาสที่ 3 ปี 2561 นักลงทุนคลายความกังวลจากการปรับขึ้นดอกเบี้ยนโยบายของธนาคารกลางสหรัฐอเมริกา (เฟด)

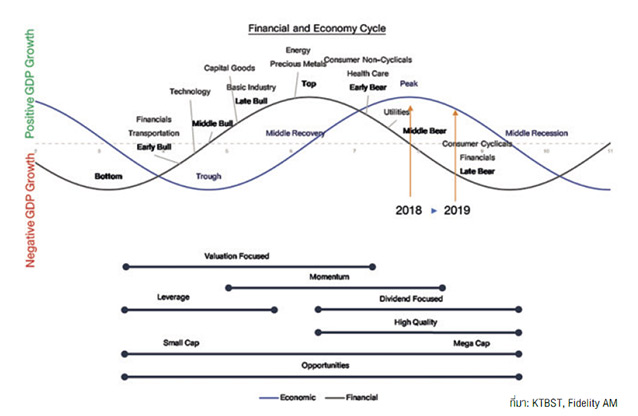

แนวโน้มการเจรจา Brexit ที่ส่งสัญญาณเชิงบวก และการเจรจาการค้าระหว่างจีนกับสหรัฐฯ ที่เริ่มมีความชัดเจนขึ้นส่งผลให้เม็ดเงินเป็นจำนวนมากไหลกลับเข้ามาลงทุนยังสินทรัพย์เสี่ยงโดยเฉพาะในตลาดเกิดใหม่อย่างประเทศจีน สวนทางกับการปรับลดประมาณการอัตราการเจริญเติบโตทางเศรษฐกิจโลกจากสำนักวิจัยทั่วโลก ในขณะที่ราคาน้ำมันที่ดีดตัวสูงขึ้นจากความร่วมมือในการลดกำลังการผลิตของกลุ่มโอเปก รวมถึงปัญหาการเมืองจากผู้ผลิตน้ำมันนอกกลุ่มโอเปก ด้านอัตราผลตอบแทนพันธบัตรรัฐบาลสหรัฐฯ ก็ได้ปรับตัวลดลง สอดคล้องกับการคาดการณ์ว่าธนาคารกลางสหรัฐฯ อาจคงดอกเบี้ยนโยบายและขนาดงบดุล เพื่อดำเนินนโยบายทางการเงินแบบผ่อนคลายในช่วงที่การเติบโตทางเศรษฐกิจสหรัฐฯ เกิดความไม่แน่นอนสูงขึ้น ปัจจัยกระทบการลงทุนในไตรมาส 3 ของปี 2562 คาดว่าตลาดทุนโลกจะกลับมาเผชิญกับความไม่แน่นอน อีกครั้งจากสงครามการค้าที่ย้ายไปสนใจ ที่การเจรจาการค้าระหว่างยุโรปและสหรัฐฯ ประกอบกับการเลื่อนออกจากสหภาพยุโรปของอังกฤษ (Brexit) ออกไปยังเดือนตุลาคม ซึ่งหากอังกฤษไม่สามารถจัดการกระบวนการออกจากยุโรปได้ทันท่วงทีก่อนเดือนตุลาคม การออกแบบไร้ข้อตกลง (No-deal Exit) จะถูกบังคับใช้ทันที นอกจากนี้ ยังมีประเด็น Mario Draghi ประธานธนาคารกลางยุโรป (ECB) จะครบวาระในช่วงไตรมาส 3 ซึ่งผู้ท้าชิงตำแหน่งดังกล่าวล้วนแล้วแต่เป็นนักการเงินที่เน้นนโยบายการเงินแบบตึงตัว ส่งผลให้ความไม่แน่นอนทางนโยบายทางการเงินของยุโรปเพิ่มสูงขึ้น สำหรับประเทศสหรัฐอเมริกาจะกลับไปจับตามองการปรับขึ้นดอกเบี้ยนโยบายโอกาสการลงทุนบนความ (ไม่) แน่นอนของธนาคารกลางสหรัฐฯ อีกครั้ง หลังจากเงินเฟ้อมีความผันผวนสูงขึ้นในช่วงที่ผ่านมา โดยอาจจะมีการปรับขึ้นดอกเบี้ยเพียง 1 ครั้งและในกรณีที่เงินเฟ้อเริ่มส่งสัญญาณหดตัว การปรับขึ้นดอกเบี้ยอาจจะไม่เกิดขึ้นเลยในช่วงครึ่งหลังของปี ส่งผลให้ค่าเงินดอลลาร์เริ่มส่งสัญญาณชะลอการแข็งค่าในช่วงต่อจากนี้ด้วยเช่นกัน ในขณะที่ ปัจจัยการลงทุนสำหรับประเทศไทยในไตรมาส 3 นั้นจะเป็นเรื่องของเสถียรภาพของรัฐบาลผสมหลังจากการเลือกตั้ง โดยโจทย์ของรัฐบาลใหม่ที่ต้องตอบให้ทันท่วงทีคือการพิจารณางบประมาณประจำปี 2564 ซึ่งจะเริ่มพิจารณาตั้งแต่ช่วงเดือนสิงหาคม และแล้วเสร็จในช่วงกันยายน ซึ่งการพิจารณางบประมาณรายจ่ายประจำปี 2564 นั้น อาจจะทำได้ยากขึ้นเมื่อเทียบกับช่วงก่อนหน้านี้ เนื่องจากเสียงในสภาผู้แทนราษฎรไม่ได้มีความเด็ดขาดเหมือนอย่างในช่วงที่ผ่านมา อีกทั้งการแข็งค่าขึ้นของเงินบาทบริเวณ 31.7- 32 บาทต่อดอลลาร์สหรัฐฯ เริ่มกระทบภาคการส่งออกและดุลการค้าระหว่างประเทศ ส่งผลให้ความไม่มั่นคงด้านเศรษฐกิจของไทยเพิ่มสูงขึ้น แนะลงทุนหุ้นแบบคัดสรรเนื่องจากภาวะเศรษฐกิจโลกในปี 2562 เริ่มเข้าสู่สภาวะชะลอตัว ประกอบกับตลาดทุนทั่วโลกได้ฟื้นตัวขึ้นอย่างแข็งแกร่งไปแล้วในช่วงต้นปี 2562 ในขณะที่ความเสี่ยงของตลาดทุนยังคงมีอยู่ในหลายประเด็นดังกล่าวข้างต้น การลงทุนในช่วงครึ่งหลังของปี 2562

ควรเพิ่มความระมัดระวังให้มากขึ้น สำหรับนักลงทุนที่สามารถติดตามการลงทุนอย่างใกล้ชิดควรคัดสรรการลงทุนเฉพาะตลาดเกิดใหม่ (emerging markets) ที่เศรษฐกิจมีอัตราการเจริญเติบโตทางเศรษฐกิจที่อยู่ในระดับสูงและมีเสถียรภาพด้านการเมืองสูง เช่น อินเดียและจีน ขณะที่ตลาดที่พัฒนาแล้ว (developed markets) ควรเน้นลงทุนในประเทศที่ยังมีการอัดฉีดมาตรการทางการเงินจากธนาคารกลางและได้รับประโยชน์จากการผ่อนคลายด้านสงครามการค้า เช่น ญี่ปุ่น

นอกจากนั้น KTBST แนะนำให้ระมัดระวัง การลงทุน ในตลาดหุ้นไทยจากภาวะความไม่มั่นคงทางการเมือง สำหรับ สินทรัพย์ทางเลือก เน้นลงทุนกองทุนอสังหาริมทรัพย์ไทยจากอัตราเงินปันผลที่อยู่ในเกณฑ์ที่สูงกว่าค่าเฉลี่ยในตลาดเกิดใหม่ ประกอบกับการฟื้นตัวของเงินเฟ้ออย่างค่อยเป็นค่อยไปจะทำให้ความเสี่ยงด้านการปรับขึ้นดอกเบี้ยของธนาคารแห่งประเทศไทยลดลง ส่วนนักลงทุนที่ไม่มีเวลาติดตามภาวะการลงทุนอย่างใกล้ชิด ควรมีการกระจายการลงทุนให้เหมาะสมกับความสามารถในการรับความเสี่ยง ไม่เน้นการลงทุนที่กระจุกตัวในสินทรัพย์ใดสินทรัพย์หนึ่งมากเกินไป พร้อมแนะนำการจัดสรรพอร์ตการลงทุนตามความสามารถรับความเสี่ยงได้ ดังนี้

นักลงทุนที่ต้องการความปลอดภัยและเน้นรักษาเงินต้น (Conservative) แนะนำกระจายการลงทุนในตราสารหนี้ 80% หุ้นในตลาดเกิดใหม่ 2% หุ้นในตลาดพัฒนาแล้ว 8% และหุ้นไทย 10%

นักลงทุนที่สามารถรับความเสี่ยงได้ในระดับปานกลาง (Moderate) แนะนำกระจายการลงทุนในตราสารหนี้ 50% หุ้นในตลาดเกิดใหม่ 7% หุ้นในตลาดพัฒนาแล้ว 18% และหุ้นไทย 25%

นักลงทุนที่สามารถรับความเสี่ยงได้สูง (Aggressive) แนะนำกระจายการลงทุนในตราสารหนี้ 20% หุ้นในตลาดเกิดใหม่ 10% หุ้นในตลาดพัฒนาแล้ว 30% และหุ้นไทย 40% การจัดพอร์ตแบบกระจายตัวช่วยลดความเสี่ยงในช่วงภาวะ ที่ตลาดมีการแกว่งตัวและช่วยสร้างความมั่งคั่งให้กับนักลงทุนได้ในระยะยาว

ในขณะที่ ปัจจัยการลงทุนสำหรับประเทศไทยในไตรมาส 3 นั้นจะเป็นเรื่องของเสถียรภาพของรัฐบาลผสมหลังจากการเลือกตั้ง โดยโจทย์ของรัฐบาลใหม่ที่ต้องตอบให้ทันท่วงทีคือการพิจารณางบประมาณประจำปี 2564 ซึ่งจะเริ่มพิจารณาตั้งแต่ช่วงเดือนสิงหาคม และแล้วเสร็จในช่วงกันยายน ซึ่งการพิจารณางบประมาณรายจ่ายประจำปี 2564 นั้น อาจจะทำได้ยากขึ้นเมื่อเทียบกับช่วงก่อนหน้านี้ เนื่องจากเสียงในสภาผู้แทนราษฎรไม่ได้มีความเด็ดขาดเหมือนอย่างในช่วงที่ผ่านมา อีกทั้งการแข็งค่าขึ้นของเงินบาทบริเวณ 31.7- 32 บาทต่อดอลลาร์สหรัฐฯ เริ่มกระทบภาคการส่งออกและดุลการค้าระหว่างประเทศ ส่งผลให้ความไม่มั่นคงด้านเศรษฐกิจของไทยเพิ่มสูงขึ้น แนะลงทุนหุ้นแบบคัดสรรเนื่องจากภาวะเศรษฐกิจโลกในปี 2562 เริ่มเข้าสู่สภาวะชะลอตัว ประกอบกับตลาดทุนทั่วโลกได้ฟื้นตัวขึ้นอย่างแข็งแกร่งไปแล้วในช่วงต้นปี 2562 ในขณะที่ความเสี่ยงของตลาดทุนยังคงมีอยู่ในหลายประเด็นดังกล่าวข้างต้น การลงทุนในช่วงครึ่งหลังของปี 2562

ควรเพิ่มความระมัดระวังให้มากขึ้น สำหรับนักลงทุนที่สามารถติดตามการลงทุนอย่างใกล้ชิดควรคัดสรรการลงทุนเฉพาะตลาดเกิดใหม่ (emerging markets) ที่เศรษฐกิจมีอัตราการเจริญเติบโตทางเศรษฐกิจที่อยู่ในระดับสูงและมีเสถียรภาพด้านการเมืองสูง เช่น อินเดียและจีน ขณะที่ตลาดที่พัฒนาแล้ว (developed markets) ควรเน้นลงทุนในประเทศที่ยังมีการอัดฉีดมาตรการทางการเงินจากธนาคารกลางและได้รับประโยชน์จากการผ่อนคลายด้านสงครามการค้า เช่น ญี่ปุ่น

นอกจากนั้น KTBST แนะนำให้ระมัดระวัง การลงทุน ในตลาดหุ้นไทยจากภาวะความไม่มั่นคงทางการเมือง สำหรับ สินทรัพย์ทางเลือก เน้นลงทุนกองทุนอสังหาริมทรัพย์ไทยจากอัตราเงินปันผลที่อยู่ในเกณฑ์ที่สูงกว่าค่าเฉลี่ยในตลาดเกิดใหม่ ประกอบกับการฟื้นตัวของเงินเฟ้ออย่างค่อยเป็นค่อยไปจะทำให้ความเสี่ยงด้านการปรับขึ้นดอกเบี้ยของธนาคารแห่งประเทศไทยลดลง ส่วนนักลงทุนที่ไม่มีเวลาติดตามภาวะการลงทุนอย่างใกล้ชิด ควรมีการกระจายการลงทุนให้เหมาะสมกับความสามารถในการรับความเสี่ยง ไม่เน้นการลงทุนที่กระจุกตัวในสินทรัพย์ใดสินทรัพย์หนึ่งมากเกินไป พร้อมแนะนำการจัดสรรพอร์ตการลงทุนตามความสามารถรับความเสี่ยงได้ ดังนี้

นักลงทุนที่ต้องการความปลอดภัยและเน้นรักษาเงินต้น (Conservative) แนะนำกระจายการลงทุนในตราสารหนี้ 80% หุ้นในตลาดเกิดใหม่ 2% หุ้นในตลาดพัฒนาแล้ว 8% และหุ้นไทย 10%

นักลงทุนที่สามารถรับความเสี่ยงได้ในระดับปานกลาง (Moderate) แนะนำกระจายการลงทุนในตราสารหนี้ 50% หุ้นในตลาดเกิดใหม่ 7% หุ้นในตลาดพัฒนาแล้ว 18% และหุ้นไทย 25%

นักลงทุนที่สามารถรับความเสี่ยงได้สูง (Aggressive) แนะนำกระจายการลงทุนในตราสารหนี้ 20% หุ้นในตลาดเกิดใหม่ 10% หุ้นในตลาดพัฒนาแล้ว 30% และหุ้นไทย 40% การจัดพอร์ตแบบกระจายตัวช่วยลดความเสี่ยงในช่วงภาวะ ที่ตลาดมีการแกว่งตัวและช่วยสร้างความมั่งคั่งให้กับนักลงทุนได้ในระยะยาว

ชาตรี โรจนอาภา

รองกรรมการผู้จัดการ ฝ่ายกลยุทธ์และพัฒนาผลิตภัณฑ์

บริษัท หลักทรัพย์ เคทีบี (ประเทศไทย) จำกัด (มหาชน) (KTBST)

ชาตรี โรจนอาภา

รองกรรมการผู้จัดการ ฝ่ายกลยุทธ์และพัฒนาผลิตภัณฑ์

บริษัท หลักทรัพย์ เคทีบี (ประเทศไทย) จำกัด (มหาชน) (KTBST)

คลิกอ่านบทความด้านธุรกิจเพิ่มเติมได้ที่นิตยสาร Forbes Thailand ฉบับ มิถุนายน 2562 ในรูปแบบ e-magazine