เมื่อผู้ประกอบการเอสเอ็มอีไทย 5.2 ล้านคน ที่เป็นกลไกขับเคลื่อนเศรษฐกิจไทย กำลังเผชิญความท้าทายครั้งใหญ่ตามกระแสโลก Digital Platform โฉมหน้าใหม่ Thailand 4.0 เปลี่ยนประเทศ สู่ digital transformation ส่งผลต่อ เอสเอ็มอีไทย ทั้งระบบ

การศึกษาโครงสร้างผู้ประกอบการเอสเอ็มอี หรือ SMEs Landscape พบข้อมูลที่น่าสนใจหลายมิติ ทั้งจำนวนผู้ประกอบการเอสเอ็มอีด้านเศรษฐกิจและด้านเงินทุน โดยเฉพาะอย่างยิ่งปัญหาการเข้าถึงสินเชื่อ ปัญหาด้านเงินทุน และปัญหาหนี้นอกระบบ รวมถึงศักยภาพและขีดความสามารถในการแข่งขันของผู้ประกอบการ

เมื่อต้องก้าวสู่ระบบเศรษฐกิจใหม่จาก Digital Transformation ผลจากการทรานส์ฟอร์ม ทำให้หลายภาคส่วนต้องออกมาช่วยกันปลดล็อก เอสเอ็มอีไทย ให้สามารถฝ่าวิกฤตได้ปลอดภัย ซึ่งเป็นเรื่องน่ายินดีที่ปัญหาผู้ประกอบการเอสเอ็มอีไทยกำลังได้รับการแก้ไข และถูกหยิบยกเป็น “วาระแห่งชาติ” ด้วยข้อเสนอและมุมมองเพื่อหาทางออกร่วมกัน

เมื่อเร็วๆ นี้ คณะกรรมการร่วมภาคเอกชน (กกร.) สภาอุตสาหกรรมแห่งประเทศไทย (ส.อ.ท.) หอการค้าไทย และ สมาคมธนาคารไทย ได้ร่วมกันจับเข่าคุย พบว่าปัญหาของผู้ประกอบการเอสเอ็มอีในขณะนี้คือเรื่องเงินทุนและแหล่งเงินทุน ซึ่งถึงเวลาที่ต้องร่วมกันยกระดับผู้ประกอบการเอสเอ็มอี

ผมเห็นด้วยกับข้อเสนอของ กกร. ปัญหาเงินทุนและแหล่งเงินทุนเป็นเรื่องใหญ่ เพราะเงินทุนคือกลไกขับเคลื่อนระบบเศรษฐกิจในประเทศ ขณะที่นโยบายการปล่อยสินเชื่อที่เข้มงวด ปัญหาหนี้เสีย NPL ที่เพิ่มขึ้น และผลกระทบจากการเปลี่ยนแพลตฟอร์มสู่ Digital Transformation ทำให้ต้องแก้โจทย์ โดยยกระดับผู้ประกอบการเอสเอ็มอี เพิ่มศักยภาพและขีดความสามารถในการแข่งขัน ผ่านการจัดตั้งกองทุนผู้เชี่ยวชาญ

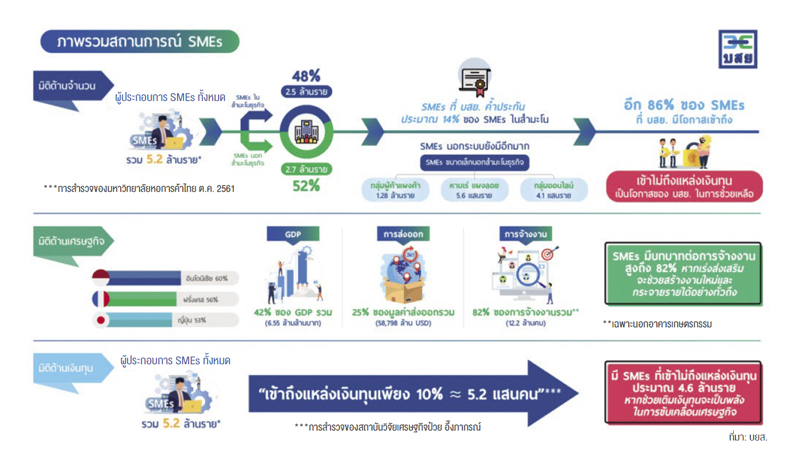

ผลสำรวจ SMEs Landscape ของมหาวิทยาลัยหอการค้าไทย ปี 2561 พบว่ามีผู้ประกอบการเอสเอ็มอีทั่วประเทศ 5.2 ล้านราย เป็นผู้ประกอบการเอสเอ็มอีที่อยู่ในสำมะโนธุรกิจ 2.5 ล้านราย หรือ 48% อีก 2.7 ล้านราย หรืออีก 52% เป็นผู้ประกอบการเอสเอ็มอีที่อยู่นอกสำมะโนธุรกิจ ประกอบด้วย กลุ่มผู้ค้ากว่า 1 ล้านราย กลุ่มหาบเร่แผงลอยกว่า 5 แสนราย และกลุ่มค้าออนไลน์กว่า 4 แสนราย

นอกจากนี้ การสำรวจของสถานการณ์ผู้ประกอบการเอสเอ็มอีของสถาบันวิจัยเศรษฐกิจป๋วย อึ้งภากรณ์ พบว่า มีผู้ประกอบการเอสเอ็มอีเพียง 10% หรือราว 5.2 แสนคน ที่เข้าถึงแหล่งเงินทุน แต่ยังมีอีก 4.6 ล้านรายที่เข้าไม่ถึงแหล่งเงินทุน

ขณะที่ธนาคารแห่งประเทศไทยได้จัดทำสำรวจผู้ประกอบการเอสเอ็มอี จำนวน 2,400 รายทั่วประเทศ ประกอบด้วย กลุ่มวิสาหกิจขนาดกลาง และกลุ่มวิสาหกิจขนาดย่อม กลุ่มอุตสาหกรรม ภาคการค้า ภาคบริการ ภาคการผลิต ภาคก่อสร้างและภาคเกษตร พบว่า ต้องช่วยยกระดับความสามารถทางการแข่งขัน และสนับสนุนให้ผู้ประกอบการเอสเอ็มอีเป็นกลไกแห่งฐานรากการขับเคลื่อนเศรษฐกิจ

ผลสำรวจของธนาคารแห่งประเทศไทย พบว่า Digital Transformation สร้างแรงกระเพื่อมในวงกว้าง และยังต้องเตรียมรับมือกับวิกฤตการค้าโลกที่อาจฉุดการเติบโตทางเศรษฐกิจทั่วทุกภูมิภาค ดังนั้น ทั้งหน่วยงานของรัฐ และธนาคารแห่งประเทศไทย ต้องปรับตัวไปพร้อมๆ กัน และต้องร่วมมือกันเพื่อรับมือกับระบบเศรษฐกิจใหม่ในยุคดิจิทัล

โดยรัฐบาลมีบทบาทสำคัญต่อการช่วยให้การสนับสนุนโครงสร้างขั้นพื้นฐานด้านดิจิทัล เพื่อให้ผู้ประกอบการเอสเอ็มอีก้าวตามทัน และมีต้นทุนที่ต่ำลง ส่งเสริมความรู้และเพิ่มพูนทักษะ และเพิ่มความสะดวกการเข้าถึงบริการภาครัฐ ต้องเร่งขยายโอกาสและสร้างความเท่าเทียม

ต้องกำหนดนโยบาย กฎเกณฑ์ เพื่อลดความเหลื่อมล้ำทางการแข่งขันของเอสเอ็มอีกับธุรกิจขนาดใหญ่ ยกระดับโครงสร้างพื้นฐาน พัฒนาโครงข่ายอินเทอร์เน็ตในวงกว้าง ร่วมกันผลักดันและส่งเสริมผู้ประกอบการเอสเอ็มอีให้ใช้โครงสร้างพื้นฐานทางการเงินให้มากขึ้น เช่น QR Payment และการปฏิรูปกฎเกณฑ์การกำกับดูแลส่งเสริมให้เกิด Information based Lending หรือการใช้ข้อมูลธุรกรรมทางการเงินประกอบการพิจารณาการให้สินเชื่อ และลดค่าใช้จ่ายที่ไม่จำเป็นเช่น การประเมินราคาหลักประกัน และเพิ่มโอกาสการเข้าถึงแหล่งเงินทุน

มุ่ง 3 เติม ควบแผนดิจิทัลรองรับโลกเปลี่ยน

จากข้อเสนอแนะของธนาคารแห่งประเทศต่อบรรษัทประกันสินเชื่ออุตสาหกรรมขนาดย่อม (บสย.) ในการให้ความช่วยเหลือทางการเงิน ผ่านกลไกการค้ำประกันสินเชื่อของบสย.นั้น จะสามารถเข้าถึงการพึ่งพาทางการเงินของผู้ประกอบการได้มากขึ้น ซึ่งเป็นข้อแนะนำที่เป็นไปในทิศทางเดียวกับพันธกิจของบสย.คือการกำหนดกลุ่มเป้าหมายผู้ประกอบการ หรือ segmentation ประกอบด้วย กลุ่มไมโครเอสเอ็มอี กลุ่มเอสเอ็มอีบัญชีเดียว กลุ่มเอสเอ็มอีส่งออก กลุ่มเอสเอ็มอีไฮเทคโนโลยี กลุ่มอุตสาหกรรม S-curve และกลุ่มธุรกิจที่เกี่ยวเนื่อง

การเพิ่มเกณฑ์คัดกรองความเสี่ยงของเอสเอ็มอี ได้แก่ การทำ micro analyses เพิ่มมิติการประเมินความเสี่ยงครอบคลุมทั้งปัจจัยภายนอกและภายในที่กระทบการดำเนินธุรกิจของเอสเอ็มอีในแต่ละอุตสาหกรรม การทบทวนสัดส่วนและวงเงินค้ำประกันสินเชื่อสำหรับผู้ประกอบการเอสเอ็มอีที่มีศักยภาพ เช่นกลุ่มที่อยู่ในซัพพลายเชน กลุ่มที่อยู่ในบัญชีรายชื่อจัดซื้อจัดจ้างภาครัฐ และกลุ่มที่มีความเชื่อมโยงกับการเติบโตในระบบเศรษฐกิจ

นอกจากนี้ ในปีนี้ บสย.ยังได้จัดทำแผนการพัฒนาเทคโนโลยีและดิจิทัล รองรับการเปลี่ยนแปลงของโลกก้าวสู่ยุคเทคโนโลยี โดย สเต็ปที่ 1 ซึ่งดำเนินการเสร็จสมบูรณ์แล้ว ได้แก่ การพัฒนาค้ำประกันออนไลน์ เชื่อมกับสำนักงานเขตของ บสย.ที่กระจายอยู่ในภูมิภาค และการให้บริการออนไลน์หลังการค้ำประกันสินเชื่อ และการยื่นคำขอเคลมผ่านระบบออนไลน์

สำหรับ สเต็ป 2 กำลังอยู่ในระหว่างการจัดทำระบบไอที และเตรียมพัฒนา chatbot เครื่องมือสื่อสารระหว่าง บสย.และผู้ประกอบการเอสเอ็มอี รองรับโครงการหมอหนี้บสย.

Chatbot เป็นหนึ่งในเครื่องมือพัฒนาระบบเทคโนโลยีสารสนเทศของบสย. ต่อยอดจากโครงการ “บสย. รักพี่วิน” และโครงการค้ำประกันสินเชื่อเพื่อกลุ่มผู้ประกอบการอาชีพอิสระ เพื่อเป็นเครื่องมือสำหรับการสื่อสารระหว่าง บสย.และผู้ประกอบการเอสเอ็มอี ซึ่งกำลังอยู่ในระหว่างการพัฒนาระบบเทคโนโลยีสารสนเทศเพื่อการค้ำประกันสินเชื่อ Core Guarantee System : CGS ซึ่งเป็นระบบหลักในการให้ความช่วยเหลือผู้ประกอบการเต็มรูปแบบ โดยคาดว่าจะดำเนินการแล้วเสร็จภายในไตรมาส 3 ปี 2563

บสย.เป็นหนึ่งในองค์กรรัฐวิสาหกิจภายใต้การกำกับดูแลของรัฐ โดยกระทรวงการคลังได้ดำเนินภารกิจมานานกว่า 27 ปี ช่วยผู้ประกอบการเข้าถึงแหล่งเงินทุนไปแล้วกว่า 340,000 ราย ตลอด 27 ปีที่ผ่านมาและได้พัฒนารูปแบบการให้การค้ำประกันสินเชื่อให้สอดคล้องกับความต้องการที่เปลี่ยนไป โดยในปี 2561 บสย.ช่วยผู้ประกอบการเข้าถึงสินเชื่อกว่า 77,000 ราย วงเงินค้ำประกันสินเชื่อกว่า 8.8 หมื่นล้านบาท

อย่างไรก็ตามแม้ผลสำรวจสถานการณ์ผู้ประกอบการเอสเอ็มอีของสถาบันวิจัยเศรษฐกิจป๋วย อึ้งภากรณ์ พบว่ามีผู้ประกอบการเอสเอ็มอี เพียง 10% หรือราว 5.2 แสนคน ที่เข้าถึงแหล่งเงินทุน และอีก 4.6 ล้านคนเข้าไม่ถึงแหล่งเงินทุน จากจำนวนผู้ประกอบการเอสเอ็มอีทั่วประเทศ 5.2 ล้านราย และอยู่ในสำมะโนธุรกิจเพียง 2.5 ล้านราย แต่บสย.ยังเดินหน้าภารกิจอย่างไม่หยุดยั้ง

โดยในปี 2562 บสย.ตั้งเป้าช่วยผู้ประกอบการไม่น้อยกว่า 89,000 ราย และตั้งเป้าค้ำประกันสินเชื่อ 1.15 แสนล้านบาทภายใต้กลยุทธ์เชิงรุก และการบูรณาการความร่วมมือ ผ่านแนวคิด 3 เติม คือ เติมทุน เติมความรู้ และเติมคุณภาพชีวิต เช่น โครงการ บสย. รักพี่วิน ช่วยกลุ่มอาชีพอิสระเข้าถึงสินเชื่อได้มากกว่า 2,000 ราย และเป็นโครงการที่ช่วยเติมคุณภาพชีวิตให้พี่วินและครอบครัวสร้างจิตสำนึกของการมีส่วนร่วมและจิตสาธารณะ

ล่าสุด บสย.ได้เปิดตัวโครงการ “หมอหนี้ บสย.” ที่จะช่วยเติมความรู้ทางการเงินให้กับผู้ประกอบการเอสเอ็มอีทุกภูมิภาค เพื่อช่วยปลดล็อกเอสเอ็มอีไทย

ภารกิจ “ปลดล็อก SMEs ช่วยคนตัวเล็ก” จึงเป็นหน้าที่ของบสย. เพราะเอสเอ็มอีคนตัวเล็กคือกลไกและฟันเฟืองขับเคลื่อนเศรษฐกิจไทยตัวจริง

ดร.รักษ์ วรกิจโภคาทร กรรมการและผู้จัดการทั่วไป บรรษัทประกันสินเชื่ออุตสาหกรรมขนาดย่อม (บสย.)

คลิกอ่านบทความทางด้านการลงทุนและเศรษฐกิจเพิ่มเติมได้ที่ นิตยสาร Forbes Thailand ฉบับ สิงหาคม 2562 ในรูปแบบ e-Magazine