“ความร่วมมือระหว่าง 3 บริษัทหลักทรัพย์จัดการกองทุนที่เชี่ยวชาญ จะเป็นปัจจัยสนับสนุนให้นักลงทุนมีโอกาสสร้างผลตอบแทนในสภาวะที่ตลาดผันผวน โดยนักลงทุนไทยสามารถลงทุนในกองทุน Asset Plus China Bond Fund (ASP-CHINABOND) กองทุนนี้จะลงทุนในตราสารหนี้ประเทศจีน กระจายการลงทุนใน 3 ส่วน โดยลงทุนในตราสารหนี้จีนที่มีคุณภาพสูงผ่านกองทุน UBS China Fixed Income เป็นสัดส่วนหลักของกองทุนประมาณ 50% และแสวงหาโอกาสรับผลตอบแทนที่สูงขึ้นจากตราสารหนี้ High Yield ผ่านกองทุน UBS China High Yield Bond ด้วยสัดส่วนประมาณ 25% ส่วนสุดท้ายลงทุนในตราสารหนี้ระยะสั้นเพื่อลดความเสี่ยงจากความผันผวนด้านราคา ผ่านกองทุน AXA WF China Sustainable Short Duration Bonds ประมาณ 25% ซึ่งเน้นลงทุนในตราสารหนี้ระยะสั้นที่เป็น Green Bond ทั้งนี้สัดส่วนการลงทุนขึ้นอยู่กับดุลยพินิจของผู้จัดการกองทุน โดยกองทุนนี้เหมาะกับนักลงทุนที่สามารถรับความเสี่ยงและคาดหวังผลตอบแทนในระดับปานกลาง สิ่งสำคัญคือ จะต้องมีความเชื่อมั่นในศักยภาพการเติบโตของประเทศจีน รวมถึงตลาดตราสารหนี้จีนในระยะยาว”

สำหรับแนวโน้มของตลาดตราสารหนี้จีน เฮย์เดน บริสโค Head of Fixed Income, Global Emerging Markets and Asia Pacific แห่ง ยูบีเอส แอสแซท แมเนจเมนท์ ระบุว่า ตลาดยังคงมีทิศทางเป็นบวก แม้ว่าความผันผวนทางการตลาด ซึ่งเกิดจากกฎเกณฑ์การลงทุนจะมีผลกระทบต่อการลงทุนในประเทศจีน แต่ตราสารหนี้ที่ซื้อขายในจีนเป็นหนึ่งในกลุ่มสินทรัพย์ย่อยของตลาดตราสารหนี้จำนวนไม่มากที่สามารถฟื้นตัวได้ในปี 2564 และที่สำคัญยังเป็นหนึ่งในตลาดตราสารหนี้เพียงไม่กี่กลุ่มที่ไม่ถูกเทขาย

“การเปลี่ยนแปลงกฎเกณฑ์การลงทุนในปี 2564 เป็นส่วนหนึ่งของการดำเนินแผนยุทธศาสตร์ 5 ปีของจีน โดยปกติมักจะมีความตึงเครียดมาก เมื่อมีการนำกฎเกณฑ์ใหม่ๆ มาใช้ แต่เชื่อว่า จะมีการตกลงรายละเอียดต่างๆ ได้ในที่สุด เศรษฐกิจอาจมีการชะลอตัวในช่วงที่ต้องปรับตัวให้สอดคล้องกับกฎเกณฑ์ใหม่ๆ ซึ่งรัฐบาลจีนจะปฏิบัติการเชิงรุกเพื่อแก้ปัญหา ปัจจุบันรัฐบาลได้เปลี่ยนเป้าหมาย มุ่งสนับสนุนธุรกิจสาขาใหม่ๆ ที่มีแนวโน้มเติบโตสูง และตลาดได้เห็นสัญญาณของกิจกรรรมทางเศรษฐกิจที่เพิ่มขึ้นบ้างแล้ว” บริสโค กล่าว

สำหรับผลกระทบจากกฎเกณฑ์ใหม่ต่อตลาดตราสารหนี้จีน บริสโค กล่าวว่า ประเด็นที่ต้องพิจารณามี 2 เรื่อง คือ ตราสารหนี้สกุลหยวนที่ซื้อขายในประเทศ (RMB -Denominated Bonds) และตราสารหนี้สกุลดอลลาร์สหรัฐที่ซื้อขายในต่างประเทศ ซึ่งโดยปกตินักลงทุนจะวิตกกังวลกับการลงทุนในสินทรัพย์กลุ่มหลังนี้มากจากข่าวในแง่ลบ แต่ประเด็นดังกล่าวมีความสัมพันธ์กับตราสารหนี้สกุลดอลลาร์สหรัฐที่ซื้อขายนอกประเทศจีนที่ให้ผลตอบแทนสูง โดยเฉพาะอย่างยิ่งในกลุ่มอสังหาริมทรัพย์

ด้านความมั่นคงของตลาดตราสารหนี้สกุลหยวนที่ซื้อขายในจีนที่หลายคนไม่ได้พูดถึงมากนัก บริสโค กล่าวว่า ตลาดตราสารหนี้เหล่านี้ไม่ได้รับผลกระทบมากนักในช่วงที่ตลาดตราสารหนี้โลกเกิดความผันผวน เพราะราคาตราสารหนี้ในจีนจะได้รับอิทธิพลจากนโยบายและสภาวะเศรษฐกิจต่างๆ ภายในประเทศมากกว่าความเคลื่อนไหวต่างๆ ในระดับโลก ขณะที่ธนาคารกลางทั่วโลกกำลังจะขึ้นอัตราดอกเบี้ย ซึ่งส่งผลทำให้ความน่าสนใจในตราสารหนี้ประเทศเหล่านั้นลดน้อยลง และในอนาคตอาจจะเผชิญกับความผันผวนไปในระยะหนึ่ง แต่ตรงกันข้ามเมื่อไม่นานมานี้ธนาคารกลางของจีนได้ปรับลดอัตราดอกเบี้ย ส่งผลให้อัตราผลตอบแทนของตราสารหนี้จีนปรับตัวสูงขึ้น “ซึ่งรากฐานที่มั่นคงนี้เป็นสิ่งที่นักลงทุนต้องการในพอร์ตการลงทุน และการที่ตราสารหนี้นี้มีความสัมพันธ์ในระดับต่ำกับราคาตราสารหนี้โลก ทำให้ตราสารหนี้จีนโดดเด่นในด้านการ กระจายความเสี่ยงในการลงทุนที่ดี” บริสโค กล่าว

คมสัน กล่าวย้ำถึงประเด็นนี้ว่า ตลาดตราสารหนี้จีนมีโอกาสเติบโตอีกมาก จากการที่มีขนาดใหญ่เป็นอันดับสองของโลกรองจากสหรัฐอเมริกา และยังมีนักลงทุนทั่วโลกจำนวนไม่มากที่ถือครองตราสารหนี้จีน โดยมีสัดส่วนการถือครองเพียง 3% ของตลาดตราสารหนี้จีน

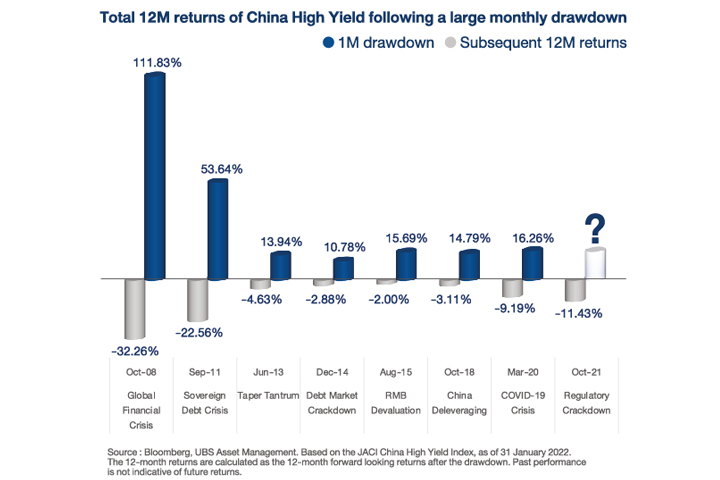

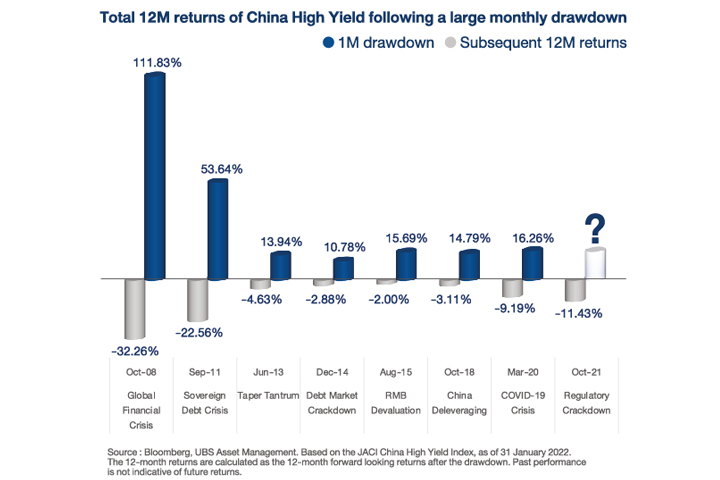

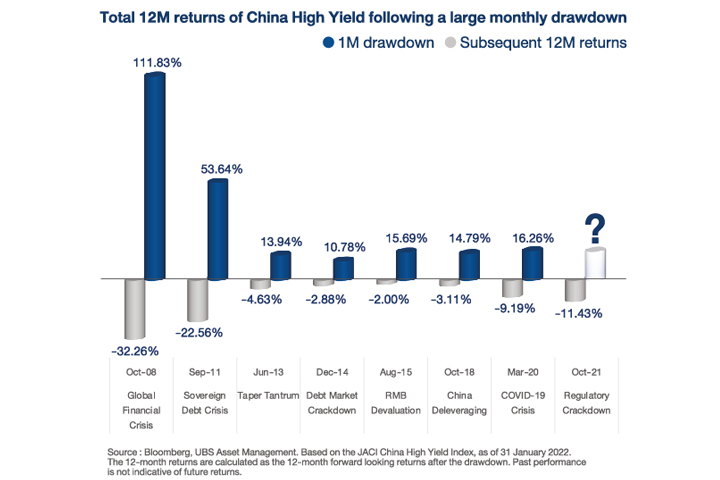

บริสโค กล่าวเสริมว่า สถานการณ์นี้กำลังจะปลี่ยนไปอย่างรวดเร็ว เงินกำลังหลั่งไหลมาสู่ตลาดตราสารหนี้จีน เพราะนักลงทุนตระหนักถึงผลประโยชน์ที่จะได้รับจากตลาดนี้มากขึ้น ขณะที่ตลาดตราสารหนี้นอกประเทศจีนที่ให้ผลตอบแทนสูงยังคงมีแนวโน้มแข็งแกร่งไปอีกสักระยะ เนื่องจากภาคอสังหาริมทรัพย์จีนกำลังอยู่ในช่วงปรับเปลี่ยน ตราสารหนี้ในกลุ่มอสังหาริมทรัพย์ถูกเทขายสูงมากในช่วงครึ่งปีหลังที่ผ่านมา เนื่องจากนโยบาย “Three Red Lines” ที่ออกโดยรัฐบาลทำให้ผู้พัฒนาอสังหาริมทรัพย์บางรายที่มีสถานะทางการเงินไม่มั่นคงขาดสภาพคล่องทางการเงิน และผู้ออกตราสารหนี้บางรายไม่สามารถจ่ายดอกเบี้ยและคืนเงินต้นให้กับผู้ถือครองตราสารหนี้

อย่างไรก็ตาม กฎเกณฑ์ที่รัดกุมยิ่งขึ้นจะช่วยให้นักลงทุนได้รับผลตอบแทนที่ดียิ่งขึ้นในระยะยาว เนื่องจากหนี้สินของบริษัทอสังหาริมทรัพย์ลดลง ในขณะที่สถานะเงินสดแข็งแกร่งขึ้น นอกจากนี้ข้อบังคับของรัฐบาลจีนเกี่ยวกับอัตราส่วนหนี้สินของบริษัท กำหนดให้ผู้พัฒนาอสังหาริมทรัพย์ต้องลดการยืมเงินเพื่อการลงทุนจากผู้อื่นและปรับรูปแบบการดำเนินธุรกิจ และยังสนับสนุนให้เกิด “ความมั่งคั่งร่วมกัน” และต้องการให้ประชาชนมีทัศนคติต่อที่อยู่อาศัยว่า “เป็นบ้านสำหรับอาศัย” ไม่ใช่ “เพื่อเก็งกำไร”

“นักลงทุนต่างชาติจำนวนมากต่างเห็นโอกาสจากตราสารหนี้จีนที่ให้ผลตอบแทนสูง ดังนั้นสำหรับนักลงทุนที่สามารถยอมรับความผันผวนที่จะเกิดขึ้นในอนาคตอันใกล้ และสามารถที่จะถือตราสารหนี้ในระยะยาว การเข้าลงทุนในเวลานี้ถือว่าน่าดึงดูดใจมาก โดยการจัดสรรการลงทุนแบบผสมผสานระหว่างตราสารหนี้จีนและตราสารหนี้ที่ให้ผลตอบแทนสูงจะสร้างประโยชน์สูงสุดกับนักลงทุนในวันนี้”

ผู้ลงทุนที่สนใจสามารถลงทุนในกองทุน ASP-CHINABOND ได้ด้วยเงินลงทุนขั้นต่ำครั้งแรก 1,000 บาท สอบถามข้อมูลเพิ่มเติมและขอรับหนังสือชี้ชวนเสนอขายได้ที่ บลจ. แอสเซท พลัส และผู้สนับสนุน การขายหรือรับซื้อคืนหน่วยลงทุนของบริษัท ติดต่อ Asset Plus Customer Care 0 2672 1111

หรือศึกษาข้อมูลเพิ่มเติมได้ทาง www.assetfund.co.th

คำเตือน ผู้ลงทุน "โปรดทำความเข้าใจลักษณะสินค้า เงื่อนไขผลตอบแทน และความเสี่ยงก่อนตัดสินใจลงทุน"

กองทุนมีนโยบายป้องกันความเสี่ยงจากอัตราแลกเปลี่ยนตามดุลยพินิจของผู้จัดการกองทุน ซึ่งผู้ลงทุนอาจขาดทุนหรือได้รับกำไรจากอัตราแลกเปลี่ยน หรือได้รับเงินคืนต่ำกว่าเงินลงทุนเริ่มแรกได้

“ความร่วมมือระหว่าง 3 บริษัทหลักทรัพย์จัดการกองทุนที่เชี่ยวชาญ จะเป็นปัจจัยสนับสนุนให้นักลงทุนมีโอกาสสร้างผลตอบแทนในสภาวะที่ตลาดผันผวน โดยนักลงทุนไทยสามารถลงทุนในกองทุน Asset Plus China Bond Fund (ASP-CHINABOND) กองทุนนี้จะลงทุนในตราสารหนี้ประเทศจีน กระจายการลงทุนใน 3 ส่วน โดยลงทุนในตราสารหนี้จีนที่มีคุณภาพสูงผ่านกองทุน UBS China Fixed Income เป็นสัดส่วนหลักของกองทุนประมาณ 50% และแสวงหาโอกาสรับผลตอบแทนที่สูงขึ้นจากตราสารหนี้ High Yield ผ่านกองทุน UBS China High Yield Bond ด้วยสัดส่วนประมาณ 25% ส่วนสุดท้ายลงทุนในตราสารหนี้ระยะสั้นเพื่อลดความเสี่ยงจากความผันผวนด้านราคา ผ่านกองทุน AXA WF China Sustainable Short Duration Bonds ประมาณ 25% ซึ่งเน้นลงทุนในตราสารหนี้ระยะสั้นที่เป็น Green Bond ทั้งนี้สัดส่วนการลงทุนขึ้นอยู่กับดุลยพินิจของผู้จัดการกองทุน โดยกองทุนนี้เหมาะกับนักลงทุนที่สามารถรับความเสี่ยงและคาดหวังผลตอบแทนในระดับปานกลาง สิ่งสำคัญคือ จะต้องมีความเชื่อมั่นในศักยภาพการเติบโตของประเทศจีน รวมถึงตลาดตราสารหนี้จีนในระยะยาว”

สำหรับแนวโน้มของตลาดตราสารหนี้จีน เฮย์เดน บริสโค Head of Fixed Income, Global Emerging Markets and Asia Pacific แห่ง ยูบีเอส แอสแซท แมเนจเมนท์ ระบุว่า ตลาดยังคงมีทิศทางเป็นบวก แม้ว่าความผันผวนทางการตลาด ซึ่งเกิดจากกฎเกณฑ์การลงทุนจะมีผลกระทบต่อการลงทุนในประเทศจีน แต่ตราสารหนี้ที่ซื้อขายในจีนเป็นหนึ่งในกลุ่มสินทรัพย์ย่อยของตลาดตราสารหนี้จำนวนไม่มากที่สามารถฟื้นตัวได้ในปี 2564 และที่สำคัญยังเป็นหนึ่งในตลาดตราสารหนี้เพียงไม่กี่กลุ่มที่ไม่ถูกเทขาย

“การเปลี่ยนแปลงกฎเกณฑ์การลงทุนในปี 2564 เป็นส่วนหนึ่งของการดำเนินแผนยุทธศาสตร์ 5 ปีของจีน โดยปกติมักจะมีความตึงเครียดมาก เมื่อมีการนำกฎเกณฑ์ใหม่ๆ มาใช้ แต่เชื่อว่า จะมีการตกลงรายละเอียดต่างๆ ได้ในที่สุด เศรษฐกิจอาจมีการชะลอตัวในช่วงที่ต้องปรับตัวให้สอดคล้องกับกฎเกณฑ์ใหม่ๆ ซึ่งรัฐบาลจีนจะปฏิบัติการเชิงรุกเพื่อแก้ปัญหา ปัจจุบันรัฐบาลได้เปลี่ยนเป้าหมาย มุ่งสนับสนุนธุรกิจสาขาใหม่ๆ ที่มีแนวโน้มเติบโตสูง และตลาดได้เห็นสัญญาณของกิจกรรรมทางเศรษฐกิจที่เพิ่มขึ้นบ้างแล้ว” บริสโค กล่าว

สำหรับผลกระทบจากกฎเกณฑ์ใหม่ต่อตลาดตราสารหนี้จีน บริสโค กล่าวว่า ประเด็นที่ต้องพิจารณามี 2 เรื่อง คือ ตราสารหนี้สกุลหยวนที่ซื้อขายในประเทศ (RMB -Denominated Bonds) และตราสารหนี้สกุลดอลลาร์สหรัฐที่ซื้อขายในต่างประเทศ ซึ่งโดยปกตินักลงทุนจะวิตกกังวลกับการลงทุนในสินทรัพย์กลุ่มหลังนี้มากจากข่าวในแง่ลบ แต่ประเด็นดังกล่าวมีความสัมพันธ์กับตราสารหนี้สกุลดอลลาร์สหรัฐที่ซื้อขายนอกประเทศจีนที่ให้ผลตอบแทนสูง โดยเฉพาะอย่างยิ่งในกลุ่มอสังหาริมทรัพย์

ด้านความมั่นคงของตลาดตราสารหนี้สกุลหยวนที่ซื้อขายในจีนที่หลายคนไม่ได้พูดถึงมากนัก บริสโค กล่าวว่า ตลาดตราสารหนี้เหล่านี้ไม่ได้รับผลกระทบมากนักในช่วงที่ตลาดตราสารหนี้โลกเกิดความผันผวน เพราะราคาตราสารหนี้ในจีนจะได้รับอิทธิพลจากนโยบายและสภาวะเศรษฐกิจต่างๆ ภายในประเทศมากกว่าความเคลื่อนไหวต่างๆ ในระดับโลก ขณะที่ธนาคารกลางทั่วโลกกำลังจะขึ้นอัตราดอกเบี้ย ซึ่งส่งผลทำให้ความน่าสนใจในตราสารหนี้ประเทศเหล่านั้นลดน้อยลง และในอนาคตอาจจะเผชิญกับความผันผวนไปในระยะหนึ่ง แต่ตรงกันข้ามเมื่อไม่นานมานี้ธนาคารกลางของจีนได้ปรับลดอัตราดอกเบี้ย ส่งผลให้อัตราผลตอบแทนของตราสารหนี้จีนปรับตัวสูงขึ้น “ซึ่งรากฐานที่มั่นคงนี้เป็นสิ่งที่นักลงทุนต้องการในพอร์ตการลงทุน และการที่ตราสารหนี้นี้มีความสัมพันธ์ในระดับต่ำกับราคาตราสารหนี้โลก ทำให้ตราสารหนี้จีนโดดเด่นในด้านการ กระจายความเสี่ยงในการลงทุนที่ดี” บริสโค กล่าว

คมสัน กล่าวย้ำถึงประเด็นนี้ว่า ตลาดตราสารหนี้จีนมีโอกาสเติบโตอีกมาก จากการที่มีขนาดใหญ่เป็นอันดับสองของโลกรองจากสหรัฐอเมริกา และยังมีนักลงทุนทั่วโลกจำนวนไม่มากที่ถือครองตราสารหนี้จีน โดยมีสัดส่วนการถือครองเพียง 3% ของตลาดตราสารหนี้จีน

บริสโค กล่าวเสริมว่า สถานการณ์นี้กำลังจะปลี่ยนไปอย่างรวดเร็ว เงินกำลังหลั่งไหลมาสู่ตลาดตราสารหนี้จีน เพราะนักลงทุนตระหนักถึงผลประโยชน์ที่จะได้รับจากตลาดนี้มากขึ้น ขณะที่ตลาดตราสารหนี้นอกประเทศจีนที่ให้ผลตอบแทนสูงยังคงมีแนวโน้มแข็งแกร่งไปอีกสักระยะ เนื่องจากภาคอสังหาริมทรัพย์จีนกำลังอยู่ในช่วงปรับเปลี่ยน ตราสารหนี้ในกลุ่มอสังหาริมทรัพย์ถูกเทขายสูงมากในช่วงครึ่งปีหลังที่ผ่านมา เนื่องจากนโยบาย “Three Red Lines” ที่ออกโดยรัฐบาลทำให้ผู้พัฒนาอสังหาริมทรัพย์บางรายที่มีสถานะทางการเงินไม่มั่นคงขาดสภาพคล่องทางการเงิน และผู้ออกตราสารหนี้บางรายไม่สามารถจ่ายดอกเบี้ยและคืนเงินต้นให้กับผู้ถือครองตราสารหนี้

อย่างไรก็ตาม กฎเกณฑ์ที่รัดกุมยิ่งขึ้นจะช่วยให้นักลงทุนได้รับผลตอบแทนที่ดียิ่งขึ้นในระยะยาว เนื่องจากหนี้สินของบริษัทอสังหาริมทรัพย์ลดลง ในขณะที่สถานะเงินสดแข็งแกร่งขึ้น นอกจากนี้ข้อบังคับของรัฐบาลจีนเกี่ยวกับอัตราส่วนหนี้สินของบริษัท กำหนดให้ผู้พัฒนาอสังหาริมทรัพย์ต้องลดการยืมเงินเพื่อการลงทุนจากผู้อื่นและปรับรูปแบบการดำเนินธุรกิจ และยังสนับสนุนให้เกิด “ความมั่งคั่งร่วมกัน” และต้องการให้ประชาชนมีทัศนคติต่อที่อยู่อาศัยว่า “เป็นบ้านสำหรับอาศัย” ไม่ใช่ “เพื่อเก็งกำไร”

“นักลงทุนต่างชาติจำนวนมากต่างเห็นโอกาสจากตราสารหนี้จีนที่ให้ผลตอบแทนสูง ดังนั้นสำหรับนักลงทุนที่สามารถยอมรับความผันผวนที่จะเกิดขึ้นในอนาคตอันใกล้ และสามารถที่จะถือตราสารหนี้ในระยะยาว การเข้าลงทุนในเวลานี้ถือว่าน่าดึงดูดใจมาก โดยการจัดสรรการลงทุนแบบผสมผสานระหว่างตราสารหนี้จีนและตราสารหนี้ที่ให้ผลตอบแทนสูงจะสร้างประโยชน์สูงสุดกับนักลงทุนในวันนี้”

ผู้ลงทุนที่สนใจสามารถลงทุนในกองทุน ASP-CHINABOND ได้ด้วยเงินลงทุนขั้นต่ำครั้งแรก 1,000 บาท สอบถามข้อมูลเพิ่มเติมและขอรับหนังสือชี้ชวนเสนอขายได้ที่ บลจ. แอสเซท พลัส และผู้สนับสนุน การขายหรือรับซื้อคืนหน่วยลงทุนของบริษัท ติดต่อ Asset Plus Customer Care 0 2672 1111

หรือศึกษาข้อมูลเพิ่มเติมได้ทาง www.assetfund.co.th

คำเตือน ผู้ลงทุน "โปรดทำความเข้าใจลักษณะสินค้า เงื่อนไขผลตอบแทน และความเสี่ยงก่อนตัดสินใจลงทุน"

กองทุนมีนโยบายป้องกันความเสี่ยงจากอัตราแลกเปลี่ยนตามดุลยพินิจของผู้จัดการกองทุน ซึ่งผู้ลงทุนอาจขาดทุนหรือได้รับกำไรจากอัตราแลกเปลี่ยน หรือได้รับเงินคืนต่ำกว่าเงินลงทุนเริ่มแรกได้แอสเซท พลัส เปิดตัวกองทุน Asset Plus China Bond Fund (ASP-CHINABOND) เน้นการลงทุนในตลาดตราสารหนี้ประเทศจีน ที่ยังมีโอกาสเติบโตอีกมาก ในช่วงที่ตลาดผันผวน

“บลจ. แอสเซท พลัส จับมือร่วมกับ ยูบีเอส แอสแซท แมเนจเมนท์ และ แอกซ่า อินเวสต์เมนท์ แมเนเจอร์ส เจาะนักลงทุนไทย ชี้แนวโน้มตลาดตราสารหนี้จีนแข็งแกร่ง ช่วยกระจายความเสี่ยง พร้อมโอกาสรับผลตอบแทนสูง”

คมสัน ผลานุสนธิ กรรมการบริหาร ประธานเจ้าหน้าที่สายงานการตลาดและผลิตภัณฑ์ บริษัท หลักทรัพย์จัดการกองทุน แอสเซท พลัส จำกัด กล่าวว่า บริษัทได้เปิดตัวกองทุน Asset Plus China Bond Fund (ASP-CHINABOND) ซึ่งเป็นความร่วมมือครั้งสำคัญกับ ยูบีเอส แอสแซท แมเนจเมนท์ (UBS Asset Management) และ แอกซ่า อินเวสต์เมนท์ แมเนเจอร์ส (AXA Investment Managers) บริษัทหลักทรัพย์จัดการกองทุนชั้นนำระดับโลกที่มีสินทรัพย์ภายใต้การบริหารมากกว่า 1 ล้านล้านเหรียญสหรัฐ มีความรู้และประสบการณ์ในการลงทุนในประเทศจีนมากว่า 20 ปี และมีบุคคลากรที่มีความเชี่ยวชาญและความชำนาญในการบริหารตราสารหนี้ โดยเฉพาะอย่างยิ่งตราสารหนี้ในประเทศจีน ซึ่งยังมีศักยภาพในการเติบโตอีกมาก

“ความร่วมมือระหว่าง 3 บริษัทหลักทรัพย์จัดการกองทุนที่เชี่ยวชาญ จะเป็นปัจจัยสนับสนุนให้นักลงทุนมีโอกาสสร้างผลตอบแทนในสภาวะที่ตลาดผันผวน โดยนักลงทุนไทยสามารถลงทุนในกองทุน Asset Plus China Bond Fund (ASP-CHINABOND) กองทุนนี้จะลงทุนในตราสารหนี้ประเทศจีน กระจายการลงทุนใน 3 ส่วน โดยลงทุนในตราสารหนี้จีนที่มีคุณภาพสูงผ่านกองทุน UBS China Fixed Income เป็นสัดส่วนหลักของกองทุนประมาณ 50% และแสวงหาโอกาสรับผลตอบแทนที่สูงขึ้นจากตราสารหนี้ High Yield ผ่านกองทุน UBS China High Yield Bond ด้วยสัดส่วนประมาณ 25% ส่วนสุดท้ายลงทุนในตราสารหนี้ระยะสั้นเพื่อลดความเสี่ยงจากความผันผวนด้านราคา ผ่านกองทุน AXA WF China Sustainable Short Duration Bonds ประมาณ 25% ซึ่งเน้นลงทุนในตราสารหนี้ระยะสั้นที่เป็น Green Bond ทั้งนี้สัดส่วนการลงทุนขึ้นอยู่กับดุลยพินิจของผู้จัดการกองทุน โดยกองทุนนี้เหมาะกับนักลงทุนที่สามารถรับความเสี่ยงและคาดหวังผลตอบแทนในระดับปานกลาง สิ่งสำคัญคือ จะต้องมีความเชื่อมั่นในศักยภาพการเติบโตของประเทศจีน รวมถึงตลาดตราสารหนี้จีนในระยะยาว”

สำหรับแนวโน้มของตลาดตราสารหนี้จีน เฮย์เดน บริสโค Head of Fixed Income, Global Emerging Markets and Asia Pacific แห่ง ยูบีเอส แอสแซท แมเนจเมนท์ ระบุว่า ตลาดยังคงมีทิศทางเป็นบวก แม้ว่าความผันผวนทางการตลาด ซึ่งเกิดจากกฎเกณฑ์การลงทุนจะมีผลกระทบต่อการลงทุนในประเทศจีน แต่ตราสารหนี้ที่ซื้อขายในจีนเป็นหนึ่งในกลุ่มสินทรัพย์ย่อยของตลาดตราสารหนี้จำนวนไม่มากที่สามารถฟื้นตัวได้ในปี 2564 และที่สำคัญยังเป็นหนึ่งในตลาดตราสารหนี้เพียงไม่กี่กลุ่มที่ไม่ถูกเทขาย

“การเปลี่ยนแปลงกฎเกณฑ์การลงทุนในปี 2564 เป็นส่วนหนึ่งของการดำเนินแผนยุทธศาสตร์ 5 ปีของจีน โดยปกติมักจะมีความตึงเครียดมาก เมื่อมีการนำกฎเกณฑ์ใหม่ๆ มาใช้ แต่เชื่อว่า จะมีการตกลงรายละเอียดต่างๆ ได้ในที่สุด เศรษฐกิจอาจมีการชะลอตัวในช่วงที่ต้องปรับตัวให้สอดคล้องกับกฎเกณฑ์ใหม่ๆ ซึ่งรัฐบาลจีนจะปฏิบัติการเชิงรุกเพื่อแก้ปัญหา ปัจจุบันรัฐบาลได้เปลี่ยนเป้าหมาย มุ่งสนับสนุนธุรกิจสาขาใหม่ๆ ที่มีแนวโน้มเติบโตสูง และตลาดได้เห็นสัญญาณของกิจกรรรมทางเศรษฐกิจที่เพิ่มขึ้นบ้างแล้ว” บริสโค กล่าว

สำหรับผลกระทบจากกฎเกณฑ์ใหม่ต่อตลาดตราสารหนี้จีน บริสโค กล่าวว่า ประเด็นที่ต้องพิจารณามี 2 เรื่อง คือ ตราสารหนี้สกุลหยวนที่ซื้อขายในประเทศ (RMB -Denominated Bonds) และตราสารหนี้สกุลดอลลาร์สหรัฐที่ซื้อขายในต่างประเทศ ซึ่งโดยปกตินักลงทุนจะวิตกกังวลกับการลงทุนในสินทรัพย์กลุ่มหลังนี้มากจากข่าวในแง่ลบ แต่ประเด็นดังกล่าวมีความสัมพันธ์กับตราสารหนี้สกุลดอลลาร์สหรัฐที่ซื้อขายนอกประเทศจีนที่ให้ผลตอบแทนสูง โดยเฉพาะอย่างยิ่งในกลุ่มอสังหาริมทรัพย์

ด้านความมั่นคงของตลาดตราสารหนี้สกุลหยวนที่ซื้อขายในจีนที่หลายคนไม่ได้พูดถึงมากนัก บริสโค กล่าวว่า ตลาดตราสารหนี้เหล่านี้ไม่ได้รับผลกระทบมากนักในช่วงที่ตลาดตราสารหนี้โลกเกิดความผันผวน เพราะราคาตราสารหนี้ในจีนจะได้รับอิทธิพลจากนโยบายและสภาวะเศรษฐกิจต่างๆ ภายในประเทศมากกว่าความเคลื่อนไหวต่างๆ ในระดับโลก ขณะที่ธนาคารกลางทั่วโลกกำลังจะขึ้นอัตราดอกเบี้ย ซึ่งส่งผลทำให้ความน่าสนใจในตราสารหนี้ประเทศเหล่านั้นลดน้อยลง และในอนาคตอาจจะเผชิญกับความผันผวนไปในระยะหนึ่ง แต่ตรงกันข้ามเมื่อไม่นานมานี้ธนาคารกลางของจีนได้ปรับลดอัตราดอกเบี้ย ส่งผลให้อัตราผลตอบแทนของตราสารหนี้จีนปรับตัวสูงขึ้น “ซึ่งรากฐานที่มั่นคงนี้เป็นสิ่งที่นักลงทุนต้องการในพอร์ตการลงทุน และการที่ตราสารหนี้นี้มีความสัมพันธ์ในระดับต่ำกับราคาตราสารหนี้โลก ทำให้ตราสารหนี้จีนโดดเด่นในด้านการ กระจายความเสี่ยงในการลงทุนที่ดี” บริสโค กล่าว

คมสัน กล่าวย้ำถึงประเด็นนี้ว่า ตลาดตราสารหนี้จีนมีโอกาสเติบโตอีกมาก จากการที่มีขนาดใหญ่เป็นอันดับสองของโลกรองจากสหรัฐอเมริกา และยังมีนักลงทุนทั่วโลกจำนวนไม่มากที่ถือครองตราสารหนี้จีน โดยมีสัดส่วนการถือครองเพียง 3% ของตลาดตราสารหนี้จีน

บริสโค กล่าวเสริมว่า สถานการณ์นี้กำลังจะปลี่ยนไปอย่างรวดเร็ว เงินกำลังหลั่งไหลมาสู่ตลาดตราสารหนี้จีน เพราะนักลงทุนตระหนักถึงผลประโยชน์ที่จะได้รับจากตลาดนี้มากขึ้น ขณะที่ตลาดตราสารหนี้นอกประเทศจีนที่ให้ผลตอบแทนสูงยังคงมีแนวโน้มแข็งแกร่งไปอีกสักระยะ เนื่องจากภาคอสังหาริมทรัพย์จีนกำลังอยู่ในช่วงปรับเปลี่ยน ตราสารหนี้ในกลุ่มอสังหาริมทรัพย์ถูกเทขายสูงมากในช่วงครึ่งปีหลังที่ผ่านมา เนื่องจากนโยบาย “Three Red Lines” ที่ออกโดยรัฐบาลทำให้ผู้พัฒนาอสังหาริมทรัพย์บางรายที่มีสถานะทางการเงินไม่มั่นคงขาดสภาพคล่องทางการเงิน และผู้ออกตราสารหนี้บางรายไม่สามารถจ่ายดอกเบี้ยและคืนเงินต้นให้กับผู้ถือครองตราสารหนี้

อย่างไรก็ตาม กฎเกณฑ์ที่รัดกุมยิ่งขึ้นจะช่วยให้นักลงทุนได้รับผลตอบแทนที่ดียิ่งขึ้นในระยะยาว เนื่องจากหนี้สินของบริษัทอสังหาริมทรัพย์ลดลง ในขณะที่สถานะเงินสดแข็งแกร่งขึ้น นอกจากนี้ข้อบังคับของรัฐบาลจีนเกี่ยวกับอัตราส่วนหนี้สินของบริษัท กำหนดให้ผู้พัฒนาอสังหาริมทรัพย์ต้องลดการยืมเงินเพื่อการลงทุนจากผู้อื่นและปรับรูปแบบการดำเนินธุรกิจ และยังสนับสนุนให้เกิด “ความมั่งคั่งร่วมกัน” และต้องการให้ประชาชนมีทัศนคติต่อที่อยู่อาศัยว่า “เป็นบ้านสำหรับอาศัย” ไม่ใช่ “เพื่อเก็งกำไร”

“นักลงทุนต่างชาติจำนวนมากต่างเห็นโอกาสจากตราสารหนี้จีนที่ให้ผลตอบแทนสูง ดังนั้นสำหรับนักลงทุนที่สามารถยอมรับความผันผวนที่จะเกิดขึ้นในอนาคตอันใกล้ และสามารถที่จะถือตราสารหนี้ในระยะยาว การเข้าลงทุนในเวลานี้ถือว่าน่าดึงดูดใจมาก โดยการจัดสรรการลงทุนแบบผสมผสานระหว่างตราสารหนี้จีนและตราสารหนี้ที่ให้ผลตอบแทนสูงจะสร้างประโยชน์สูงสุดกับนักลงทุนในวันนี้”

ผู้ลงทุนที่สนใจสามารถลงทุนในกองทุน ASP-CHINABOND ได้ด้วยเงินลงทุนขั้นต่ำครั้งแรก 1,000 บาท สอบถามข้อมูลเพิ่มเติมและขอรับหนังสือชี้ชวนเสนอขายได้ที่ บลจ. แอสเซท พลัส และผู้สนับสนุน การขายหรือรับซื้อคืนหน่วยลงทุนของบริษัท ติดต่อ Asset Plus Customer Care 0 2672 1111

หรือศึกษาข้อมูลเพิ่มเติมได้ทาง www.assetfund.co.th

คำเตือน ผู้ลงทุน "โปรดทำความเข้าใจลักษณะสินค้า เงื่อนไขผลตอบแทน และความเสี่ยงก่อนตัดสินใจลงทุน"

กองทุนมีนโยบายป้องกันความเสี่ยงจากอัตราแลกเปลี่ยนตามดุลยพินิจของผู้จัดการกองทุน ซึ่งผู้ลงทุนอาจขาดทุนหรือได้รับกำไรจากอัตราแลกเปลี่ยน หรือได้รับเงินคืนต่ำกว่าเงินลงทุนเริ่มแรกได้

“ความร่วมมือระหว่าง 3 บริษัทหลักทรัพย์จัดการกองทุนที่เชี่ยวชาญ จะเป็นปัจจัยสนับสนุนให้นักลงทุนมีโอกาสสร้างผลตอบแทนในสภาวะที่ตลาดผันผวน โดยนักลงทุนไทยสามารถลงทุนในกองทุน Asset Plus China Bond Fund (ASP-CHINABOND) กองทุนนี้จะลงทุนในตราสารหนี้ประเทศจีน กระจายการลงทุนใน 3 ส่วน โดยลงทุนในตราสารหนี้จีนที่มีคุณภาพสูงผ่านกองทุน UBS China Fixed Income เป็นสัดส่วนหลักของกองทุนประมาณ 50% และแสวงหาโอกาสรับผลตอบแทนที่สูงขึ้นจากตราสารหนี้ High Yield ผ่านกองทุน UBS China High Yield Bond ด้วยสัดส่วนประมาณ 25% ส่วนสุดท้ายลงทุนในตราสารหนี้ระยะสั้นเพื่อลดความเสี่ยงจากความผันผวนด้านราคา ผ่านกองทุน AXA WF China Sustainable Short Duration Bonds ประมาณ 25% ซึ่งเน้นลงทุนในตราสารหนี้ระยะสั้นที่เป็น Green Bond ทั้งนี้สัดส่วนการลงทุนขึ้นอยู่กับดุลยพินิจของผู้จัดการกองทุน โดยกองทุนนี้เหมาะกับนักลงทุนที่สามารถรับความเสี่ยงและคาดหวังผลตอบแทนในระดับปานกลาง สิ่งสำคัญคือ จะต้องมีความเชื่อมั่นในศักยภาพการเติบโตของประเทศจีน รวมถึงตลาดตราสารหนี้จีนในระยะยาว”

สำหรับแนวโน้มของตลาดตราสารหนี้จีน เฮย์เดน บริสโค Head of Fixed Income, Global Emerging Markets and Asia Pacific แห่ง ยูบีเอส แอสแซท แมเนจเมนท์ ระบุว่า ตลาดยังคงมีทิศทางเป็นบวก แม้ว่าความผันผวนทางการตลาด ซึ่งเกิดจากกฎเกณฑ์การลงทุนจะมีผลกระทบต่อการลงทุนในประเทศจีน แต่ตราสารหนี้ที่ซื้อขายในจีนเป็นหนึ่งในกลุ่มสินทรัพย์ย่อยของตลาดตราสารหนี้จำนวนไม่มากที่สามารถฟื้นตัวได้ในปี 2564 และที่สำคัญยังเป็นหนึ่งในตลาดตราสารหนี้เพียงไม่กี่กลุ่มที่ไม่ถูกเทขาย

“การเปลี่ยนแปลงกฎเกณฑ์การลงทุนในปี 2564 เป็นส่วนหนึ่งของการดำเนินแผนยุทธศาสตร์ 5 ปีของจีน โดยปกติมักจะมีความตึงเครียดมาก เมื่อมีการนำกฎเกณฑ์ใหม่ๆ มาใช้ แต่เชื่อว่า จะมีการตกลงรายละเอียดต่างๆ ได้ในที่สุด เศรษฐกิจอาจมีการชะลอตัวในช่วงที่ต้องปรับตัวให้สอดคล้องกับกฎเกณฑ์ใหม่ๆ ซึ่งรัฐบาลจีนจะปฏิบัติการเชิงรุกเพื่อแก้ปัญหา ปัจจุบันรัฐบาลได้เปลี่ยนเป้าหมาย มุ่งสนับสนุนธุรกิจสาขาใหม่ๆ ที่มีแนวโน้มเติบโตสูง และตลาดได้เห็นสัญญาณของกิจกรรรมทางเศรษฐกิจที่เพิ่มขึ้นบ้างแล้ว” บริสโค กล่าว

สำหรับผลกระทบจากกฎเกณฑ์ใหม่ต่อตลาดตราสารหนี้จีน บริสโค กล่าวว่า ประเด็นที่ต้องพิจารณามี 2 เรื่อง คือ ตราสารหนี้สกุลหยวนที่ซื้อขายในประเทศ (RMB -Denominated Bonds) และตราสารหนี้สกุลดอลลาร์สหรัฐที่ซื้อขายในต่างประเทศ ซึ่งโดยปกตินักลงทุนจะวิตกกังวลกับการลงทุนในสินทรัพย์กลุ่มหลังนี้มากจากข่าวในแง่ลบ แต่ประเด็นดังกล่าวมีความสัมพันธ์กับตราสารหนี้สกุลดอลลาร์สหรัฐที่ซื้อขายนอกประเทศจีนที่ให้ผลตอบแทนสูง โดยเฉพาะอย่างยิ่งในกลุ่มอสังหาริมทรัพย์

ด้านความมั่นคงของตลาดตราสารหนี้สกุลหยวนที่ซื้อขายในจีนที่หลายคนไม่ได้พูดถึงมากนัก บริสโค กล่าวว่า ตลาดตราสารหนี้เหล่านี้ไม่ได้รับผลกระทบมากนักในช่วงที่ตลาดตราสารหนี้โลกเกิดความผันผวน เพราะราคาตราสารหนี้ในจีนจะได้รับอิทธิพลจากนโยบายและสภาวะเศรษฐกิจต่างๆ ภายในประเทศมากกว่าความเคลื่อนไหวต่างๆ ในระดับโลก ขณะที่ธนาคารกลางทั่วโลกกำลังจะขึ้นอัตราดอกเบี้ย ซึ่งส่งผลทำให้ความน่าสนใจในตราสารหนี้ประเทศเหล่านั้นลดน้อยลง และในอนาคตอาจจะเผชิญกับความผันผวนไปในระยะหนึ่ง แต่ตรงกันข้ามเมื่อไม่นานมานี้ธนาคารกลางของจีนได้ปรับลดอัตราดอกเบี้ย ส่งผลให้อัตราผลตอบแทนของตราสารหนี้จีนปรับตัวสูงขึ้น “ซึ่งรากฐานที่มั่นคงนี้เป็นสิ่งที่นักลงทุนต้องการในพอร์ตการลงทุน และการที่ตราสารหนี้นี้มีความสัมพันธ์ในระดับต่ำกับราคาตราสารหนี้โลก ทำให้ตราสารหนี้จีนโดดเด่นในด้านการ กระจายความเสี่ยงในการลงทุนที่ดี” บริสโค กล่าว

คมสัน กล่าวย้ำถึงประเด็นนี้ว่า ตลาดตราสารหนี้จีนมีโอกาสเติบโตอีกมาก จากการที่มีขนาดใหญ่เป็นอันดับสองของโลกรองจากสหรัฐอเมริกา และยังมีนักลงทุนทั่วโลกจำนวนไม่มากที่ถือครองตราสารหนี้จีน โดยมีสัดส่วนการถือครองเพียง 3% ของตลาดตราสารหนี้จีน

บริสโค กล่าวเสริมว่า สถานการณ์นี้กำลังจะปลี่ยนไปอย่างรวดเร็ว เงินกำลังหลั่งไหลมาสู่ตลาดตราสารหนี้จีน เพราะนักลงทุนตระหนักถึงผลประโยชน์ที่จะได้รับจากตลาดนี้มากขึ้น ขณะที่ตลาดตราสารหนี้นอกประเทศจีนที่ให้ผลตอบแทนสูงยังคงมีแนวโน้มแข็งแกร่งไปอีกสักระยะ เนื่องจากภาคอสังหาริมทรัพย์จีนกำลังอยู่ในช่วงปรับเปลี่ยน ตราสารหนี้ในกลุ่มอสังหาริมทรัพย์ถูกเทขายสูงมากในช่วงครึ่งปีหลังที่ผ่านมา เนื่องจากนโยบาย “Three Red Lines” ที่ออกโดยรัฐบาลทำให้ผู้พัฒนาอสังหาริมทรัพย์บางรายที่มีสถานะทางการเงินไม่มั่นคงขาดสภาพคล่องทางการเงิน และผู้ออกตราสารหนี้บางรายไม่สามารถจ่ายดอกเบี้ยและคืนเงินต้นให้กับผู้ถือครองตราสารหนี้

อย่างไรก็ตาม กฎเกณฑ์ที่รัดกุมยิ่งขึ้นจะช่วยให้นักลงทุนได้รับผลตอบแทนที่ดียิ่งขึ้นในระยะยาว เนื่องจากหนี้สินของบริษัทอสังหาริมทรัพย์ลดลง ในขณะที่สถานะเงินสดแข็งแกร่งขึ้น นอกจากนี้ข้อบังคับของรัฐบาลจีนเกี่ยวกับอัตราส่วนหนี้สินของบริษัท กำหนดให้ผู้พัฒนาอสังหาริมทรัพย์ต้องลดการยืมเงินเพื่อการลงทุนจากผู้อื่นและปรับรูปแบบการดำเนินธุรกิจ และยังสนับสนุนให้เกิด “ความมั่งคั่งร่วมกัน” และต้องการให้ประชาชนมีทัศนคติต่อที่อยู่อาศัยว่า “เป็นบ้านสำหรับอาศัย” ไม่ใช่ “เพื่อเก็งกำไร”

“นักลงทุนต่างชาติจำนวนมากต่างเห็นโอกาสจากตราสารหนี้จีนที่ให้ผลตอบแทนสูง ดังนั้นสำหรับนักลงทุนที่สามารถยอมรับความผันผวนที่จะเกิดขึ้นในอนาคตอันใกล้ และสามารถที่จะถือตราสารหนี้ในระยะยาว การเข้าลงทุนในเวลานี้ถือว่าน่าดึงดูดใจมาก โดยการจัดสรรการลงทุนแบบผสมผสานระหว่างตราสารหนี้จีนและตราสารหนี้ที่ให้ผลตอบแทนสูงจะสร้างประโยชน์สูงสุดกับนักลงทุนในวันนี้”

ผู้ลงทุนที่สนใจสามารถลงทุนในกองทุน ASP-CHINABOND ได้ด้วยเงินลงทุนขั้นต่ำครั้งแรก 1,000 บาท สอบถามข้อมูลเพิ่มเติมและขอรับหนังสือชี้ชวนเสนอขายได้ที่ บลจ. แอสเซท พลัส และผู้สนับสนุน การขายหรือรับซื้อคืนหน่วยลงทุนของบริษัท ติดต่อ Asset Plus Customer Care 0 2672 1111

หรือศึกษาข้อมูลเพิ่มเติมได้ทาง www.assetfund.co.th

คำเตือน ผู้ลงทุน "โปรดทำความเข้าใจลักษณะสินค้า เงื่อนไขผลตอบแทน และความเสี่ยงก่อนตัดสินใจลงทุน"

กองทุนมีนโยบายป้องกันความเสี่ยงจากอัตราแลกเปลี่ยนตามดุลยพินิจของผู้จัดการกองทุน ซึ่งผู้ลงทุนอาจขาดทุนหรือได้รับกำไรจากอัตราแลกเปลี่ยน หรือได้รับเงินคืนต่ำกว่าเงินลงทุนเริ่มแรกได้

“ความร่วมมือระหว่าง 3 บริษัทหลักทรัพย์จัดการกองทุนที่เชี่ยวชาญ จะเป็นปัจจัยสนับสนุนให้นักลงทุนมีโอกาสสร้างผลตอบแทนในสภาวะที่ตลาดผันผวน โดยนักลงทุนไทยสามารถลงทุนในกองทุน Asset Plus China Bond Fund (ASP-CHINABOND) กองทุนนี้จะลงทุนในตราสารหนี้ประเทศจีน กระจายการลงทุนใน 3 ส่วน โดยลงทุนในตราสารหนี้จีนที่มีคุณภาพสูงผ่านกองทุน UBS China Fixed Income เป็นสัดส่วนหลักของกองทุนประมาณ 50% และแสวงหาโอกาสรับผลตอบแทนที่สูงขึ้นจากตราสารหนี้ High Yield ผ่านกองทุน UBS China High Yield Bond ด้วยสัดส่วนประมาณ 25% ส่วนสุดท้ายลงทุนในตราสารหนี้ระยะสั้นเพื่อลดความเสี่ยงจากความผันผวนด้านราคา ผ่านกองทุน AXA WF China Sustainable Short Duration Bonds ประมาณ 25% ซึ่งเน้นลงทุนในตราสารหนี้ระยะสั้นที่เป็น Green Bond ทั้งนี้สัดส่วนการลงทุนขึ้นอยู่กับดุลยพินิจของผู้จัดการกองทุน โดยกองทุนนี้เหมาะกับนักลงทุนที่สามารถรับความเสี่ยงและคาดหวังผลตอบแทนในระดับปานกลาง สิ่งสำคัญคือ จะต้องมีความเชื่อมั่นในศักยภาพการเติบโตของประเทศจีน รวมถึงตลาดตราสารหนี้จีนในระยะยาว”

สำหรับแนวโน้มของตลาดตราสารหนี้จีน เฮย์เดน บริสโค Head of Fixed Income, Global Emerging Markets and Asia Pacific แห่ง ยูบีเอส แอสแซท แมเนจเมนท์ ระบุว่า ตลาดยังคงมีทิศทางเป็นบวก แม้ว่าความผันผวนทางการตลาด ซึ่งเกิดจากกฎเกณฑ์การลงทุนจะมีผลกระทบต่อการลงทุนในประเทศจีน แต่ตราสารหนี้ที่ซื้อขายในจีนเป็นหนึ่งในกลุ่มสินทรัพย์ย่อยของตลาดตราสารหนี้จำนวนไม่มากที่สามารถฟื้นตัวได้ในปี 2564 และที่สำคัญยังเป็นหนึ่งในตลาดตราสารหนี้เพียงไม่กี่กลุ่มที่ไม่ถูกเทขาย

“การเปลี่ยนแปลงกฎเกณฑ์การลงทุนในปี 2564 เป็นส่วนหนึ่งของการดำเนินแผนยุทธศาสตร์ 5 ปีของจีน โดยปกติมักจะมีความตึงเครียดมาก เมื่อมีการนำกฎเกณฑ์ใหม่ๆ มาใช้ แต่เชื่อว่า จะมีการตกลงรายละเอียดต่างๆ ได้ในที่สุด เศรษฐกิจอาจมีการชะลอตัวในช่วงที่ต้องปรับตัวให้สอดคล้องกับกฎเกณฑ์ใหม่ๆ ซึ่งรัฐบาลจีนจะปฏิบัติการเชิงรุกเพื่อแก้ปัญหา ปัจจุบันรัฐบาลได้เปลี่ยนเป้าหมาย มุ่งสนับสนุนธุรกิจสาขาใหม่ๆ ที่มีแนวโน้มเติบโตสูง และตลาดได้เห็นสัญญาณของกิจกรรรมทางเศรษฐกิจที่เพิ่มขึ้นบ้างแล้ว” บริสโค กล่าว

สำหรับผลกระทบจากกฎเกณฑ์ใหม่ต่อตลาดตราสารหนี้จีน บริสโค กล่าวว่า ประเด็นที่ต้องพิจารณามี 2 เรื่อง คือ ตราสารหนี้สกุลหยวนที่ซื้อขายในประเทศ (RMB -Denominated Bonds) และตราสารหนี้สกุลดอลลาร์สหรัฐที่ซื้อขายในต่างประเทศ ซึ่งโดยปกตินักลงทุนจะวิตกกังวลกับการลงทุนในสินทรัพย์กลุ่มหลังนี้มากจากข่าวในแง่ลบ แต่ประเด็นดังกล่าวมีความสัมพันธ์กับตราสารหนี้สกุลดอลลาร์สหรัฐที่ซื้อขายนอกประเทศจีนที่ให้ผลตอบแทนสูง โดยเฉพาะอย่างยิ่งในกลุ่มอสังหาริมทรัพย์

ด้านความมั่นคงของตลาดตราสารหนี้สกุลหยวนที่ซื้อขายในจีนที่หลายคนไม่ได้พูดถึงมากนัก บริสโค กล่าวว่า ตลาดตราสารหนี้เหล่านี้ไม่ได้รับผลกระทบมากนักในช่วงที่ตลาดตราสารหนี้โลกเกิดความผันผวน เพราะราคาตราสารหนี้ในจีนจะได้รับอิทธิพลจากนโยบายและสภาวะเศรษฐกิจต่างๆ ภายในประเทศมากกว่าความเคลื่อนไหวต่างๆ ในระดับโลก ขณะที่ธนาคารกลางทั่วโลกกำลังจะขึ้นอัตราดอกเบี้ย ซึ่งส่งผลทำให้ความน่าสนใจในตราสารหนี้ประเทศเหล่านั้นลดน้อยลง และในอนาคตอาจจะเผชิญกับความผันผวนไปในระยะหนึ่ง แต่ตรงกันข้ามเมื่อไม่นานมานี้ธนาคารกลางของจีนได้ปรับลดอัตราดอกเบี้ย ส่งผลให้อัตราผลตอบแทนของตราสารหนี้จีนปรับตัวสูงขึ้น “ซึ่งรากฐานที่มั่นคงนี้เป็นสิ่งที่นักลงทุนต้องการในพอร์ตการลงทุน และการที่ตราสารหนี้นี้มีความสัมพันธ์ในระดับต่ำกับราคาตราสารหนี้โลก ทำให้ตราสารหนี้จีนโดดเด่นในด้านการ กระจายความเสี่ยงในการลงทุนที่ดี” บริสโค กล่าว

คมสัน กล่าวย้ำถึงประเด็นนี้ว่า ตลาดตราสารหนี้จีนมีโอกาสเติบโตอีกมาก จากการที่มีขนาดใหญ่เป็นอันดับสองของโลกรองจากสหรัฐอเมริกา และยังมีนักลงทุนทั่วโลกจำนวนไม่มากที่ถือครองตราสารหนี้จีน โดยมีสัดส่วนการถือครองเพียง 3% ของตลาดตราสารหนี้จีน

บริสโค กล่าวเสริมว่า สถานการณ์นี้กำลังจะปลี่ยนไปอย่างรวดเร็ว เงินกำลังหลั่งไหลมาสู่ตลาดตราสารหนี้จีน เพราะนักลงทุนตระหนักถึงผลประโยชน์ที่จะได้รับจากตลาดนี้มากขึ้น ขณะที่ตลาดตราสารหนี้นอกประเทศจีนที่ให้ผลตอบแทนสูงยังคงมีแนวโน้มแข็งแกร่งไปอีกสักระยะ เนื่องจากภาคอสังหาริมทรัพย์จีนกำลังอยู่ในช่วงปรับเปลี่ยน ตราสารหนี้ในกลุ่มอสังหาริมทรัพย์ถูกเทขายสูงมากในช่วงครึ่งปีหลังที่ผ่านมา เนื่องจากนโยบาย “Three Red Lines” ที่ออกโดยรัฐบาลทำให้ผู้พัฒนาอสังหาริมทรัพย์บางรายที่มีสถานะทางการเงินไม่มั่นคงขาดสภาพคล่องทางการเงิน และผู้ออกตราสารหนี้บางรายไม่สามารถจ่ายดอกเบี้ยและคืนเงินต้นให้กับผู้ถือครองตราสารหนี้

อย่างไรก็ตาม กฎเกณฑ์ที่รัดกุมยิ่งขึ้นจะช่วยให้นักลงทุนได้รับผลตอบแทนที่ดียิ่งขึ้นในระยะยาว เนื่องจากหนี้สินของบริษัทอสังหาริมทรัพย์ลดลง ในขณะที่สถานะเงินสดแข็งแกร่งขึ้น นอกจากนี้ข้อบังคับของรัฐบาลจีนเกี่ยวกับอัตราส่วนหนี้สินของบริษัท กำหนดให้ผู้พัฒนาอสังหาริมทรัพย์ต้องลดการยืมเงินเพื่อการลงทุนจากผู้อื่นและปรับรูปแบบการดำเนินธุรกิจ และยังสนับสนุนให้เกิด “ความมั่งคั่งร่วมกัน” และต้องการให้ประชาชนมีทัศนคติต่อที่อยู่อาศัยว่า “เป็นบ้านสำหรับอาศัย” ไม่ใช่ “เพื่อเก็งกำไร”

“นักลงทุนต่างชาติจำนวนมากต่างเห็นโอกาสจากตราสารหนี้จีนที่ให้ผลตอบแทนสูง ดังนั้นสำหรับนักลงทุนที่สามารถยอมรับความผันผวนที่จะเกิดขึ้นในอนาคตอันใกล้ และสามารถที่จะถือตราสารหนี้ในระยะยาว การเข้าลงทุนในเวลานี้ถือว่าน่าดึงดูดใจมาก โดยการจัดสรรการลงทุนแบบผสมผสานระหว่างตราสารหนี้จีนและตราสารหนี้ที่ให้ผลตอบแทนสูงจะสร้างประโยชน์สูงสุดกับนักลงทุนในวันนี้”

ผู้ลงทุนที่สนใจสามารถลงทุนในกองทุน ASP-CHINABOND ได้ด้วยเงินลงทุนขั้นต่ำครั้งแรก 1,000 บาท สอบถามข้อมูลเพิ่มเติมและขอรับหนังสือชี้ชวนเสนอขายได้ที่ บลจ. แอสเซท พลัส และผู้สนับสนุน การขายหรือรับซื้อคืนหน่วยลงทุนของบริษัท ติดต่อ Asset Plus Customer Care 0 2672 1111

หรือศึกษาข้อมูลเพิ่มเติมได้ทาง www.assetfund.co.th

คำเตือน ผู้ลงทุน "โปรดทำความเข้าใจลักษณะสินค้า เงื่อนไขผลตอบแทน และความเสี่ยงก่อนตัดสินใจลงทุน"

กองทุนมีนโยบายป้องกันความเสี่ยงจากอัตราแลกเปลี่ยนตามดุลยพินิจของผู้จัดการกองทุน ซึ่งผู้ลงทุนอาจขาดทุนหรือได้รับกำไรจากอัตราแลกเปลี่ยน หรือได้รับเงินคืนต่ำกว่าเงินลงทุนเริ่มแรกได้

“ความร่วมมือระหว่าง 3 บริษัทหลักทรัพย์จัดการกองทุนที่เชี่ยวชาญ จะเป็นปัจจัยสนับสนุนให้นักลงทุนมีโอกาสสร้างผลตอบแทนในสภาวะที่ตลาดผันผวน โดยนักลงทุนไทยสามารถลงทุนในกองทุน Asset Plus China Bond Fund (ASP-CHINABOND) กองทุนนี้จะลงทุนในตราสารหนี้ประเทศจีน กระจายการลงทุนใน 3 ส่วน โดยลงทุนในตราสารหนี้จีนที่มีคุณภาพสูงผ่านกองทุน UBS China Fixed Income เป็นสัดส่วนหลักของกองทุนประมาณ 50% และแสวงหาโอกาสรับผลตอบแทนที่สูงขึ้นจากตราสารหนี้ High Yield ผ่านกองทุน UBS China High Yield Bond ด้วยสัดส่วนประมาณ 25% ส่วนสุดท้ายลงทุนในตราสารหนี้ระยะสั้นเพื่อลดความเสี่ยงจากความผันผวนด้านราคา ผ่านกองทุน AXA WF China Sustainable Short Duration Bonds ประมาณ 25% ซึ่งเน้นลงทุนในตราสารหนี้ระยะสั้นที่เป็น Green Bond ทั้งนี้สัดส่วนการลงทุนขึ้นอยู่กับดุลยพินิจของผู้จัดการกองทุน โดยกองทุนนี้เหมาะกับนักลงทุนที่สามารถรับความเสี่ยงและคาดหวังผลตอบแทนในระดับปานกลาง สิ่งสำคัญคือ จะต้องมีความเชื่อมั่นในศักยภาพการเติบโตของประเทศจีน รวมถึงตลาดตราสารหนี้จีนในระยะยาว”

สำหรับแนวโน้มของตลาดตราสารหนี้จีน เฮย์เดน บริสโค Head of Fixed Income, Global Emerging Markets and Asia Pacific แห่ง ยูบีเอส แอสแซท แมเนจเมนท์ ระบุว่า ตลาดยังคงมีทิศทางเป็นบวก แม้ว่าความผันผวนทางการตลาด ซึ่งเกิดจากกฎเกณฑ์การลงทุนจะมีผลกระทบต่อการลงทุนในประเทศจีน แต่ตราสารหนี้ที่ซื้อขายในจีนเป็นหนึ่งในกลุ่มสินทรัพย์ย่อยของตลาดตราสารหนี้จำนวนไม่มากที่สามารถฟื้นตัวได้ในปี 2564 และที่สำคัญยังเป็นหนึ่งในตลาดตราสารหนี้เพียงไม่กี่กลุ่มที่ไม่ถูกเทขาย

“การเปลี่ยนแปลงกฎเกณฑ์การลงทุนในปี 2564 เป็นส่วนหนึ่งของการดำเนินแผนยุทธศาสตร์ 5 ปีของจีน โดยปกติมักจะมีความตึงเครียดมาก เมื่อมีการนำกฎเกณฑ์ใหม่ๆ มาใช้ แต่เชื่อว่า จะมีการตกลงรายละเอียดต่างๆ ได้ในที่สุด เศรษฐกิจอาจมีการชะลอตัวในช่วงที่ต้องปรับตัวให้สอดคล้องกับกฎเกณฑ์ใหม่ๆ ซึ่งรัฐบาลจีนจะปฏิบัติการเชิงรุกเพื่อแก้ปัญหา ปัจจุบันรัฐบาลได้เปลี่ยนเป้าหมาย มุ่งสนับสนุนธุรกิจสาขาใหม่ๆ ที่มีแนวโน้มเติบโตสูง และตลาดได้เห็นสัญญาณของกิจกรรรมทางเศรษฐกิจที่เพิ่มขึ้นบ้างแล้ว” บริสโค กล่าว

สำหรับผลกระทบจากกฎเกณฑ์ใหม่ต่อตลาดตราสารหนี้จีน บริสโค กล่าวว่า ประเด็นที่ต้องพิจารณามี 2 เรื่อง คือ ตราสารหนี้สกุลหยวนที่ซื้อขายในประเทศ (RMB -Denominated Bonds) และตราสารหนี้สกุลดอลลาร์สหรัฐที่ซื้อขายในต่างประเทศ ซึ่งโดยปกตินักลงทุนจะวิตกกังวลกับการลงทุนในสินทรัพย์กลุ่มหลังนี้มากจากข่าวในแง่ลบ แต่ประเด็นดังกล่าวมีความสัมพันธ์กับตราสารหนี้สกุลดอลลาร์สหรัฐที่ซื้อขายนอกประเทศจีนที่ให้ผลตอบแทนสูง โดยเฉพาะอย่างยิ่งในกลุ่มอสังหาริมทรัพย์

ด้านความมั่นคงของตลาดตราสารหนี้สกุลหยวนที่ซื้อขายในจีนที่หลายคนไม่ได้พูดถึงมากนัก บริสโค กล่าวว่า ตลาดตราสารหนี้เหล่านี้ไม่ได้รับผลกระทบมากนักในช่วงที่ตลาดตราสารหนี้โลกเกิดความผันผวน เพราะราคาตราสารหนี้ในจีนจะได้รับอิทธิพลจากนโยบายและสภาวะเศรษฐกิจต่างๆ ภายในประเทศมากกว่าความเคลื่อนไหวต่างๆ ในระดับโลก ขณะที่ธนาคารกลางทั่วโลกกำลังจะขึ้นอัตราดอกเบี้ย ซึ่งส่งผลทำให้ความน่าสนใจในตราสารหนี้ประเทศเหล่านั้นลดน้อยลง และในอนาคตอาจจะเผชิญกับความผันผวนไปในระยะหนึ่ง แต่ตรงกันข้ามเมื่อไม่นานมานี้ธนาคารกลางของจีนได้ปรับลดอัตราดอกเบี้ย ส่งผลให้อัตราผลตอบแทนของตราสารหนี้จีนปรับตัวสูงขึ้น “ซึ่งรากฐานที่มั่นคงนี้เป็นสิ่งที่นักลงทุนต้องการในพอร์ตการลงทุน และการที่ตราสารหนี้นี้มีความสัมพันธ์ในระดับต่ำกับราคาตราสารหนี้โลก ทำให้ตราสารหนี้จีนโดดเด่นในด้านการ กระจายความเสี่ยงในการลงทุนที่ดี” บริสโค กล่าว

คมสัน กล่าวย้ำถึงประเด็นนี้ว่า ตลาดตราสารหนี้จีนมีโอกาสเติบโตอีกมาก จากการที่มีขนาดใหญ่เป็นอันดับสองของโลกรองจากสหรัฐอเมริกา และยังมีนักลงทุนทั่วโลกจำนวนไม่มากที่ถือครองตราสารหนี้จีน โดยมีสัดส่วนการถือครองเพียง 3% ของตลาดตราสารหนี้จีน

บริสโค กล่าวเสริมว่า สถานการณ์นี้กำลังจะปลี่ยนไปอย่างรวดเร็ว เงินกำลังหลั่งไหลมาสู่ตลาดตราสารหนี้จีน เพราะนักลงทุนตระหนักถึงผลประโยชน์ที่จะได้รับจากตลาดนี้มากขึ้น ขณะที่ตลาดตราสารหนี้นอกประเทศจีนที่ให้ผลตอบแทนสูงยังคงมีแนวโน้มแข็งแกร่งไปอีกสักระยะ เนื่องจากภาคอสังหาริมทรัพย์จีนกำลังอยู่ในช่วงปรับเปลี่ยน ตราสารหนี้ในกลุ่มอสังหาริมทรัพย์ถูกเทขายสูงมากในช่วงครึ่งปีหลังที่ผ่านมา เนื่องจากนโยบาย “Three Red Lines” ที่ออกโดยรัฐบาลทำให้ผู้พัฒนาอสังหาริมทรัพย์บางรายที่มีสถานะทางการเงินไม่มั่นคงขาดสภาพคล่องทางการเงิน และผู้ออกตราสารหนี้บางรายไม่สามารถจ่ายดอกเบี้ยและคืนเงินต้นให้กับผู้ถือครองตราสารหนี้

อย่างไรก็ตาม กฎเกณฑ์ที่รัดกุมยิ่งขึ้นจะช่วยให้นักลงทุนได้รับผลตอบแทนที่ดียิ่งขึ้นในระยะยาว เนื่องจากหนี้สินของบริษัทอสังหาริมทรัพย์ลดลง ในขณะที่สถานะเงินสดแข็งแกร่งขึ้น นอกจากนี้ข้อบังคับของรัฐบาลจีนเกี่ยวกับอัตราส่วนหนี้สินของบริษัท กำหนดให้ผู้พัฒนาอสังหาริมทรัพย์ต้องลดการยืมเงินเพื่อการลงทุนจากผู้อื่นและปรับรูปแบบการดำเนินธุรกิจ และยังสนับสนุนให้เกิด “ความมั่งคั่งร่วมกัน” และต้องการให้ประชาชนมีทัศนคติต่อที่อยู่อาศัยว่า “เป็นบ้านสำหรับอาศัย” ไม่ใช่ “เพื่อเก็งกำไร”

“นักลงทุนต่างชาติจำนวนมากต่างเห็นโอกาสจากตราสารหนี้จีนที่ให้ผลตอบแทนสูง ดังนั้นสำหรับนักลงทุนที่สามารถยอมรับความผันผวนที่จะเกิดขึ้นในอนาคตอันใกล้ และสามารถที่จะถือตราสารหนี้ในระยะยาว การเข้าลงทุนในเวลานี้ถือว่าน่าดึงดูดใจมาก โดยการจัดสรรการลงทุนแบบผสมผสานระหว่างตราสารหนี้จีนและตราสารหนี้ที่ให้ผลตอบแทนสูงจะสร้างประโยชน์สูงสุดกับนักลงทุนในวันนี้”

ผู้ลงทุนที่สนใจสามารถลงทุนในกองทุน ASP-CHINABOND ได้ด้วยเงินลงทุนขั้นต่ำครั้งแรก 1,000 บาท สอบถามข้อมูลเพิ่มเติมและขอรับหนังสือชี้ชวนเสนอขายได้ที่ บลจ. แอสเซท พลัส และผู้สนับสนุน การขายหรือรับซื้อคืนหน่วยลงทุนของบริษัท ติดต่อ Asset Plus Customer Care 0 2672 1111

หรือศึกษาข้อมูลเพิ่มเติมได้ทาง www.assetfund.co.th

คำเตือน ผู้ลงทุน "โปรดทำความเข้าใจลักษณะสินค้า เงื่อนไขผลตอบแทน และความเสี่ยงก่อนตัดสินใจลงทุน"

กองทุนมีนโยบายป้องกันความเสี่ยงจากอัตราแลกเปลี่ยนตามดุลยพินิจของผู้จัดการกองทุน ซึ่งผู้ลงทุนอาจขาดทุนหรือได้รับกำไรจากอัตราแลกเปลี่ยน หรือได้รับเงินคืนต่ำกว่าเงินลงทุนเริ่มแรกได้