มูลค่าการส่งออกสินค้าของไทยในเดือน ส.ค. 2023 อยู่ที่ 24,279.6 ล้านดอลลาร์สหรัฐ กลับมาขยายตัวได้ 2.6%YOY หลังจากหดตัวต่อเนื่องรุนแรง และนับเป็นการขยายตัวครั้งแรกในรอบ 11 เดือน ในภาพรวมของปี 2023 มูลค่าส่งออก 8 เดือนแรกของปีอยู่ที่ 187,593.1 ล้านดอลลาร์สหรัฐ หดตัว -4.5%

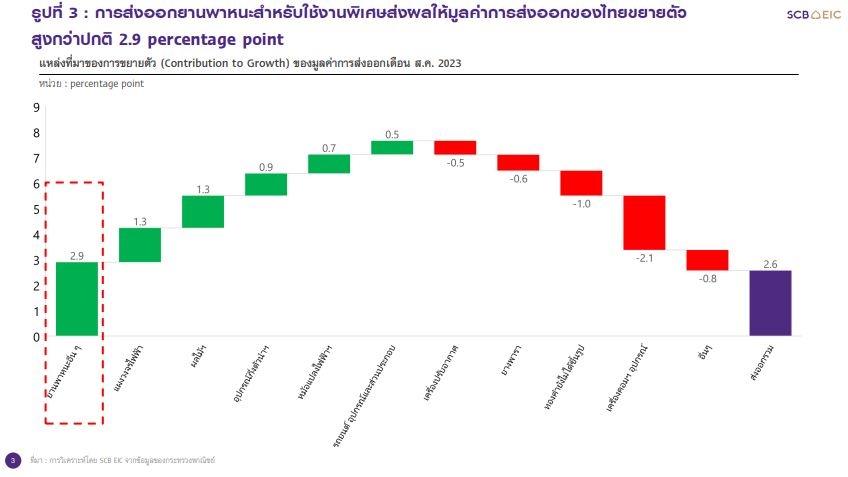

โดยการส่งออกในเดือน ส.ค. นี้กลับมาขยายตัวได้ส่วนหนึ่งเป็นผลจาก (1) ราคาสินค้าส่งออกสูงขึ้น (2) ปัจจัยฐานสูงเริ่มลดลง และ (3) ปัจจัยพิเศษจากการส่งสินค้ากลุ่มยานยนต์สำหรับใช้งานพิเศษจากไทยไปสหรัฐฯ ซึ่ง SCB EIC ประเมินในเบื้องต้นว่ายานยนต์สำหรับใช้งานพิเศษดังกล่าวนี้เป็นอุปกรณ์ในการซ้อมรบ ส่งผลให้อัตราการขยายตัวของมูลค่าการส่งออกไทยสูงกว่าปกติราว 2.9 percentage point (รูปที่ 3)

อย่างไรก็ดี หากหักผลกระทบจากการส่งออกสินค้าที่ไม่สะท้อนสภาวะส่งออกของไทยอย่างแท้จริง (ได้แก่ ทองคำ อาวุธ และยานยนต์สำหรับใช้งานพิเศษ) พบว่าการส่งออกของไทยยังขยายตัวได้เล็กน้อยที่ 0.7% แต่หากหักผลฤดูกาลแล้วพบว่า การส่งออกขยายตัวมากถึง 5.4%MOM_sa เทียบเดือนก่อน สะท้อนแนวโน้มการขยายตัวที่ดีในเดือนนี้ แม้ไม่รวมแรงหนุนปัจจัยชั่วคราวและปัจจัยทางเทคนิค

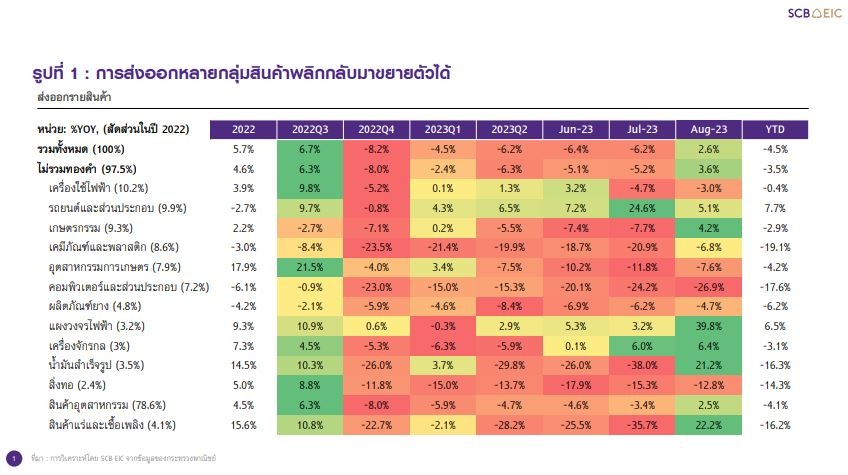

การส่งออกสินค้าเกษตร สินค้าอุตสาหกรรม และสินค้าแร่และเชื้อเพลิงกลับมาขยายตัว ขณะที่สินค้าอุตสาหกรรมเกษตรยังหดตัว

ภาพรวมการส่งออกรายสินค้าในเดือน ส.ค. ปรับดีขึ้นในหลายกลุ่มสินค้า นำโดย

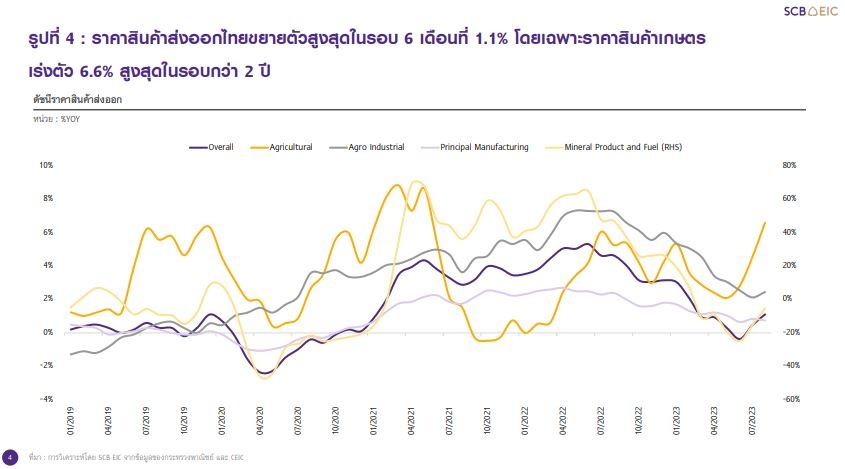

(1) สินค้าเกษตรพลิกกลับมาขยายตัวเป็นครั้งแรกในรอบ 4 เดือนที่ 4.2% โดยผลไม้สด แช่เย็น แช่แข็งและแห้งและข้าวเป็นสองกลุ่มสินค้าเกษตรที่ส่งออกดี ขณะที่การส่งออกยางพารา ผลิตภัณฑ์มันสำปะหลัง และไก่แปรรูปหดตัว ทั้งนี้การส่งออกสินค้าเกษตรของไทยขยายตัวได้ดีในเดือนนี้ส่วนหนึ่งเป็นผลจากราคาสินค้าเกษตรที่ขยายตัวสูงสุดในรอบกว่า 2 ปี ที่ 6.6% (รูปที่ 4) จากผลกระทบของสถานการณ์ภัยแล้งในหลายพื้นที่ทั่วโลก รวมถึงนโยบายห้ามส่งออกข้าวของอินเดีย

(2) สินค้าอุตสาหกรรมกลับมาขยายตัว 2.5% ได้หลังจากหดตัวต่อเนื่อง 2 เดือน ส่วนหนึ่งจากการเคลื่อนย้ายสินค้ากลุ่มยานยนต์สำหรับใช้งานพิเศษออกจากประเทศ นอกจากปัจจัยพิเศษนี้ การส่งออกแผงวงจรไฟฟ้า อุปกรณ์กึ่งตัวนำ ทรานซิสเตอร์ และไดโอด หม้อแปลงไฟฟ้าและส่วนประกอบ รถยนต์ อุปกรณ์และส่วนประกอบ และเครื่องปรับอากาศและส่วนประกอบเป็นสินค้าอุตสาหกรรมส่งออกที่ขยายตัวดีในเดือนนี้ ขณะที่การส่งออกเครื่องคอมพิวเตอร์และอุปกรณ์ และทองคำยังไม่ได้ขึ้นรูปเป็นสินค้าอุตสาหกรรมส่งออกสำคัญที่หดตัว

(3) สินค้าแร่และเชื้อเพลิงกลับมาขยายตัว 22.2% หลังจากหดตัวรุนแรงก่อนหน้า ส่วนหนึ่งเป็นผลจากปัจจัยด้านราคาที่หดตัวในอัตราชะลอลง ขณะที่ (4) สินค้าอุตสาหกรรมเกษตรยังหดตัวต่อเนื่องที่ -7.6% ปรับดีขึ้นจาก -11.8% ในเดือนก่อน ส่วนหนึ่งเป็นผลจากราคาสินค้าอุตสาหกรรมการเกษตรขยายตัวเร่งขึ้นเล็กน้อยที่ 2.5% ขณะที่น้ำตาลทราย ไขมันและน้ำมันจากพืชและสัตว์ และอาหารทะเลกระป๋องและแปรรูปเป็นสินค้าสำคัญที่หดตัว

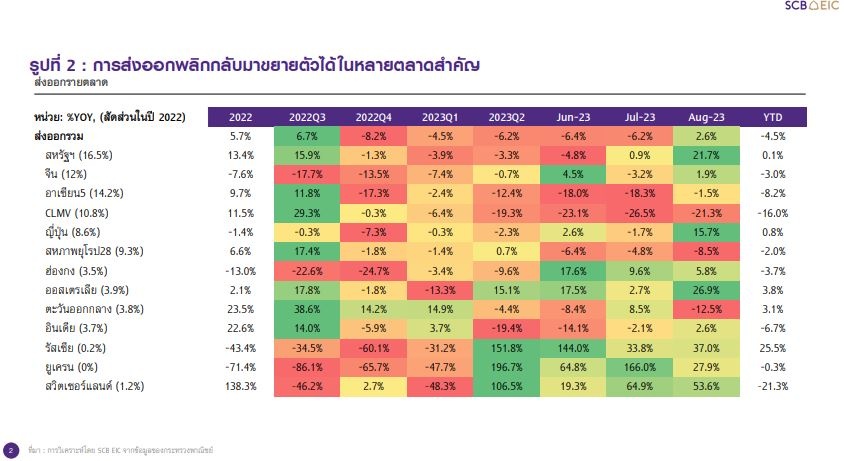

การส่งออกกลับมาขยายตัวได้ในหลายตลาดสำคัญ รวมถึงจีน

ความผันผวนของการส่งออกไปตลาดหลักยังคงมีอยู่ แต่ปรับลดลง โดย (1) การส่งออกไปตลาดจีนแม้ยังผันผวน แต่ยังขยายตัวได้ 1.9% ในเดือนนี้จากการส่งออกผลไม้สด แช่เย็น แช่แข็งและแห้งที่ขยายตัวมากถึง 119.5% (2) ตลาด ASEAN หดตัวน้อยลงทั้ง ASEAN5 และ CLMV ที่ -1.5% และ -21.3% ตามลำดับ (3) ตลาดสหรัฐฯ ขยายตัวมากถึง 21.7% จากปัจจัยพิเศษในการเคลื่อนย้ายสินค้ากลุ่มยานยนต์สำหรับใช้งานพิเศษจากไทยไปยังสหรัฐฯ

ดุลการค้าเกินดุลเล็กน้อยจากปัจจัยพิเศษการเคลื่อนย้ายสินค้าในกลุ่มยานยนต์สำหรับใช้งานพิเศษจากไทยไปยังสหรัฐฯ

มูลค่าการนำเข้าสินค้าในเดือน ส.ค. อยู่ที่ 23,919.7 ล้านดอลลาร์สหรัฐหดตัว -12.8% รุนแรงมากขึ้นจาก -11% ในเดือนก่อน โดยสินค้าเชื้อเพลิงและสินค้าวัตถุดิบและกึ่งสำเร็จรูปหดตัวรุนแรง -35.1% และ -13.2% ตามลำดับ สินค้าทุนค่อนข้างทรงตัวที่ -0.7% ขณะที่การนำเข้ายานพาหนะและอุปกรณ์การขนส่งและสินค้าอุปโภคบริโภคขยายตัว 9% และ 1.8% ตามลำดับ สำหรับดุลการค้าในระบบศุลกากรในเดือน ส.ค. เกินดุลเล็กน้อยที่ 359.9 ล้านดอลลาร์สหรัฐ หลังขาดดุล -1,977.76 ล้านดอลลาร์สหรัฐในเดือนก่อน อย่างไรก็ดี หากหักปัจจัยพิเศษการเคลื่อนย้ายสินค้าในกลุ่มยานยนต์สำหรับใช้งานพิเศษจากไทยไปยังสหรัฐฯ ดุลการค้าจะขาดดุลราว 300-400 ดอลลาร์สหรัฐฯ สำหรับดุลการค้าในระบบศุลกากรในช่วง 8 เดือนแรกของปี 2023 ขาดดุล -7,925.4 ล้านดอลลาร์สหรัฐ

SCB EIC ปรับลดประมาณการมูลค่าส่งออกสินค้าไทยปี 2023 เหลือ -1.5% (เดิม 0.5%) หลังการส่งออกหดตัวต่อเนื่องรุนแรงและฟื้นตัวได้ช้ากว่าคาด ในระยะถัดไป SCB EIC มองว่าการส่งออกจะมีแนวโน้มปรับดีขึ้นตามลำดับ และขยายตัวชัดเจนในช่วงท้ายปีจากเศรษฐกิจโลกที่จะขยายตัวดีขึ้นในไตรมาส 4 และปัจจัยฐานต่ำ ประกอบกับมีแรงสนับสนุนจากปัจจัยราคาสินค้าส่งออกที่เพิ่มขึ้น อย่างไรก็ดี การขยายตัวช่วงท้ายปีจะไม่สามารถชดเชยการหดตัวรุนแรงในช่วง 7 เดือนแรกของปีได้ ดังนั้น SCB EIC จึงปรับมุมมองประมาณการมูลค่าส่งออกสินค้าในปี 2023 เป็นหดตัว -1.5% (USD BOP) ลดจากเดิมที่คาดว่าจะขยายตัวได้ 0.5%

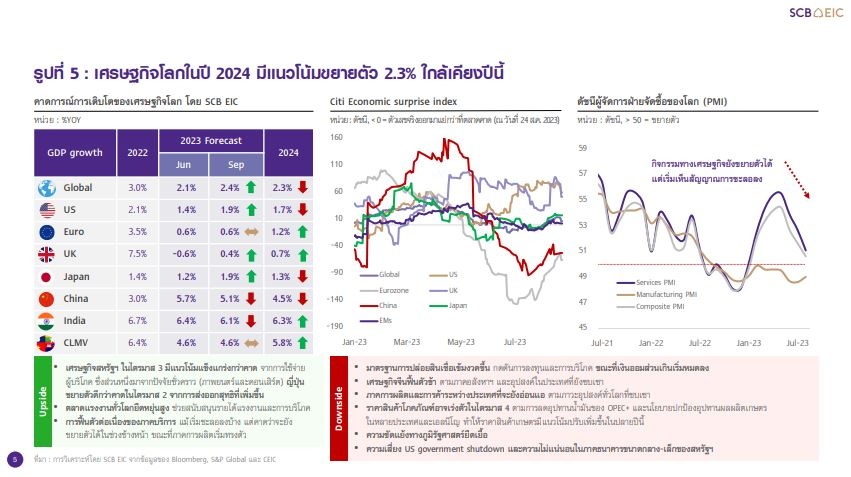

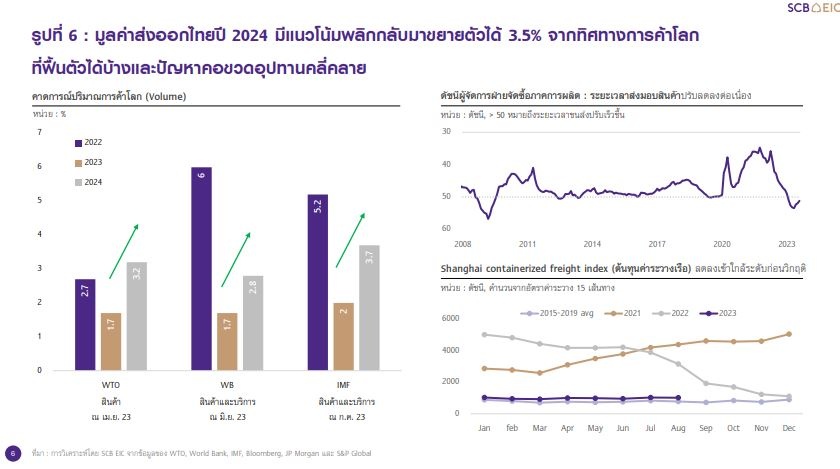

การส่งออกไทยปี 2024 มีแนวโน้มพลิกกลับมาขยายตัวได้ 3.5% จาก (1) ปริมาณการค้าโลกในปี 2024 คาดว่าจะขยายตัวดีกว่าปี 2023 (รูปที่ 6) รวมถึงเศรษฐกิจโลกปี 2024 คาดว่าขยายตัวต่อเนื่องใกล้เคียงปี 2023 ที่ 2.3% (รูปที่ 5) โดยเฉพาะภาคการผลิตที่คาดว่าจะทยอยปรับดีขึ้นจากปีนี้ (2) ปัญหาห่วงโซ่อุปทานคลี่คลายลงและต้นทุนการขนส่งสินค้าลดลงกลับสู่ระดับปกติ (รูปที่ 6) (3) ราคาน้ำมันมีแนวโน้มปรับสูงขึ้นจากเศรษฐกิจโลกในปีหน้าที่มีแนวโน้มขยายตัวใกล้เคียงปีนี้ ประกอบกับกลุ่ม OPEC+ ขยายเวลาปรับลดกำลังการผลิต ส่งผลให้ราคาสินค้าส่งออกในกลุ่มที่เกี่ยวเนื่องกับน้ำมันปรับสูงขึ้น และ (4) นโยบายการจำกัดการส่งออกสินค้าเกษตรจากบางประเทศ

ที่จะทำให้ราคาสินค้าเกษตรสูงขึ้น เช่น นโยบายควบคุมการส่งออกข้าวของอินเดียที่มีส่วนผลักดันให้ราคาข้าวโลกปรับตัวเพิ่มสูงขึ้น

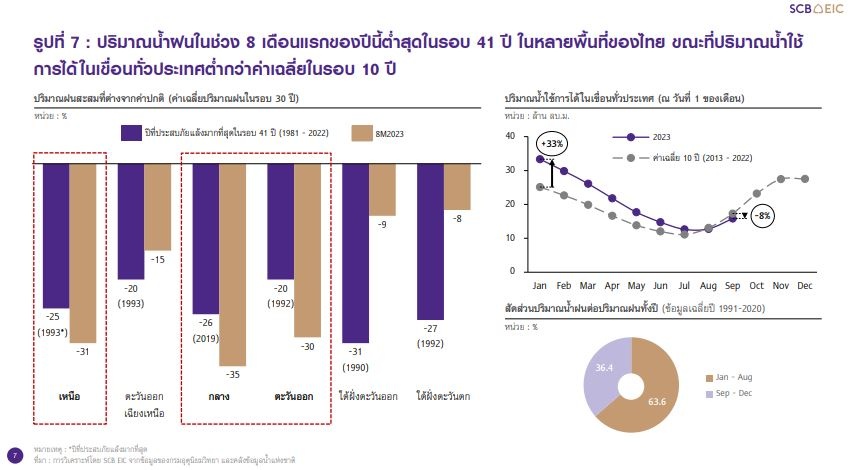

อย่างไรก็ดี แนวโน้มการส่งออกของไทยยังมีปัจจัยกดดัน ได้แก่ (1) นโยบายการเงินตึงตัวมากกว่าคาดในกลุ่มประเทศพัฒนาแล้วทำให้เศรษฐกิจคู่ค้าหลักชะลอลง (2) เศรษฐกิจจีนขยายตัวแผ่วลง ส่วนหนึ่งจากปัญหาเชิงโครงสร้างที่อาจใช้เวลาฟื้นตัว จะกระทบสินค้าส่งออกบางชนิดของไทยที่พึ่งพาตลาดจีนสูง และเป็นส่วนหนึ่งของ Supply chain จีน โดยเฉพาะยางพารา ไม้ยางพารา ปิโตรเคมี คอมพิวเตอร์และส่วนประกอบ และชิ้นส่วนรถยนต์ และ (3) ภัยแล้งในหลายพื้นที่ทั่วโลกรวมถึงประเทศไทย โดยปริมาณฝนในช่วง 8 เดือนแรกปีนี้แตะระดับต่ำสุดในรอบ 41 ปีในหลายพื้นที่ของไทยส่งผลให้ปริมาณผลผลิตเกษตรของไทยลดลงในหลายกลุ่มจากปริมาณผลผลิตที่เสียหาย โดยเฉพาะข้าว อ้อย และน้ำมันปาล์ม (รูปที่ 7)

บทวิเคราะห์โดย : วิชาญ กุลาตี นักเศรษฐศาสตร์ และ ดร.ปุณยวัจน์ ศรีสิงห์ นักเศรษฐศาสตร์อาวุโส

อ่านเพิ่มเติม : "แอสเซท ไฟว์" ยื่นไฟลิ่ง เตรียมออกหุ้นกู้ฯ “AFIVE” 250 ล้านบาท

ไม่พลาดบทความและเรื่องราวน่าสนใจอื่นๆ ติดตามเราได้ที่เฟซบุ๊ก Forbes Thailand Magazine