หลังการแพร่ระบาดของเชื้อไวรัสโคโรนา 2019 (COVID-19) เข้าสู่ปีที่ 3 หลายประเทศทั่วโลกเริ่มเปิดเมือง ผู้คนกลับมาใช้ชีวิตตามปกติ เศรษฐกิจทยอยกลับมาฟื้นตัว และบางประเทศฟื้นตัวเร็วจนกลายเป็นเศรษฐกิจร้อนแรง แต่แล้วกลับเกิดช็อกใหม่ที่ปั่นป่วนเศรษฐกิจทั่วโลกจากความขัดแย้งระหว่างรัสเซีย-ยูเครน นำมาสู่ผลกระทบด้านราคาพลังงานที่พุ่งขึ้นอย่างรวดเร็ว และกดดันฝั่งธนาคารกลางของประเทศต่างๆ ให้ต้องรับมือกับโจทย์ความท้าทายใหม่

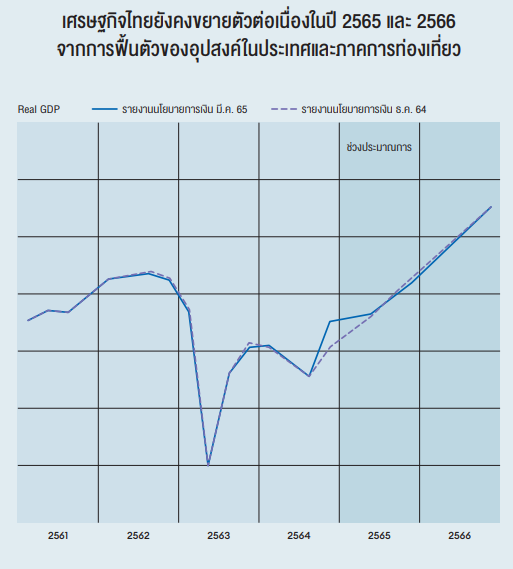

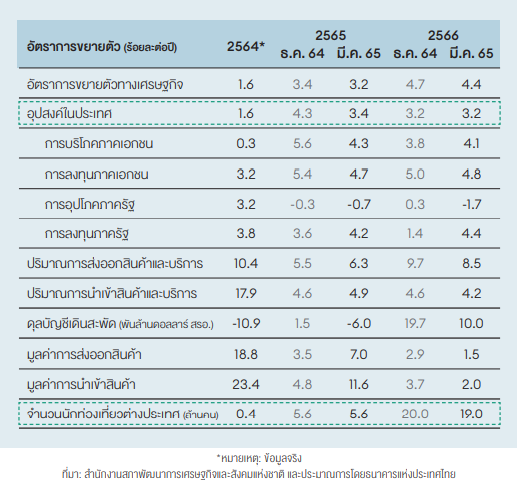

สถานการณ์ในระยะข้างหน้าต่อจากนี้ยากที่จะคาดการณ์ถึงอนาคตและวิกฤตระลอกใหม่ที่อาจเกิดขึ้น ซึ่งการดูแลเศรษฐกิจให้เดินหน้าข้ามผ่านความท้าทายต่างๆ ไปได้ถือเป็นภาระหนักของผู้ว่าการของธนาคารกลางทุกแห่ง เช่นเดียวกับประเทศไทยที่นำโดย ดร.เศรษฐพุฒิ สุทธิวาทนฤพุฒิ ผู้ว่าการธนาคารแห่งประเทศไทย (ธปท.) คนที่ 21 นั่งเก้าอี้นำทัพแก้โจทย์ยากต่างๆ ที่ถาโถมเข้ามา “ภายใต้การฟื้นตัวของเศรษฐกิจไทยที่ยังไม่เท่ากัน ความท้าทายหลักของฝั่งนโยบายการเงินคือ ทำอย่างไรก็ได้ให้การฟื้นตัวของเศรษฐกิจไปได้ต่อเนื่อง เพราะทราบกันดีว่าปัจจุบันการฟื้นตัวทางเศรษฐกิจไทยยังมีความเปราะบางและฟื้นตัวช้า แล้วยังฟื้นแบบไม่ค่อยเท่าเทียมกันด้วย” ดร.เศรษฐพุฒิกล่าวถึงความท้าทายในการรับมือกับปัจจัยเสี่ยงต่างๆ ในระยะข้างหน้า ขณะที่ปัจจุบันเศรษฐกิจไทยเริ่มฟื้นตัวแล้วจากตัวเลขอัตราการเติบโตของเศรษฐกิจ (GDP) ปี 2564 ที่ 1.6% ส่วนปีนี้มองไว้ที่ 3.2% และปี 2566 คาดการณ์ที่ 4.4% ซึ่งเป็นแนวโน้มขาขึ้นที่ฟื้นตัวจากฐานอย่างค่อยเป็นค่อยไป โดยโจทย์สำคัญอยู่ที่การฟื้นตัวอย่างต่อเนื่องไม่สะดุดภายใต้บริบทที่ต้องพบกับวิกฤตหรือหรือปัจจัยลบต่างๆ เข้ามากระทบ

“อีกความท้าทายเพิ่มเติมคือ ที่ผ่านมาเศรษฐกิจไทยได้รับแรงสนับสนุนจากนโยบายการคลังเยอะ ฝั่งการคลังเป็นพระเอกมานานแต่ตอนนี้โดยธรรมชาติแรงส่งการคลังจะลดน้อยลง ดังนั้นหน้าที่หลักของ ธปท. คือการทำให้กลไกการเงินสามารถทำงานได้ต่อเนื่อง เพื่อให้เศรษฐกิจฟื้นตัวอย่างไม่สะดุด”

ดร.เศรษฐพุฒิย้ำถึงบทบาทหน้าที่ของธนาคารแห่งประเทศไทยในการทำให้ระบบการเงินทำงานได้ใกล้เคียงกับที่ผ่านมา ด้วยมาตรการผ่อนปรนต่างๆ ไม่ว่าจะเป็นมาตรการสินเชื่อฟื้นฟู (มาตรการ Soft Loan) ซึ่งรวมแล้วสามารถปล่อยสินเชื่อได้ 3 แสนล้านบาท และยอดสินเชื่อโดยรวมที่ 15 ล้านล้านบาท โดยล่าสุดในเดือนกุมภาพันธ์เติบโตได้ประมาณ 6% หรือเกือบ 1 ล้านล้านบาท

แม้เม็ดเงินจากสินเชื่อที่ออกจากระบบการเงินดังกล่าวจะเป็นปัจจัยหลักที่ทำให้ระบบการเงินทำงานได้ แต่ยังไม่สามารถกระจายเม็ดเงินได้อย่างทั่วถึง โดยเฉพาะเอสเอ็มอี จึงออกเป็นมาตรการเฉพาะจุดเพื่อเข้าไปช่วยกลุ่มเอสเอ็มอี ซึ่งถือเป็นการปิดช่องว่างการทำงานของกลไกการเงิน และมาตรการที่ออกมาทำให้ตัวเลขสินเชื่อในกลุ่มเอสเอ็มอีกลับมาเป็นบวกได้อีกครั้ง

“อีกความท้าทายเพิ่มเติมคือ ที่ผ่านมาเศรษฐกิจไทยได้รับแรงสนับสนุนจากนโยบายการคลังเยอะ ฝั่งการคลังเป็นพระเอกมานานแต่ตอนนี้โดยธรรมชาติแรงส่งการคลังจะลดน้อยลง ดังนั้นหน้าที่หลักของ ธปท. คือการทำให้กลไกการเงินสามารถทำงานได้ต่อเนื่อง เพื่อให้เศรษฐกิจฟื้นตัวอย่างไม่สะดุด”

ดร.เศรษฐพุฒิย้ำถึงบทบาทหน้าที่ของธนาคารแห่งประเทศไทยในการทำให้ระบบการเงินทำงานได้ใกล้เคียงกับที่ผ่านมา ด้วยมาตรการผ่อนปรนต่างๆ ไม่ว่าจะเป็นมาตรการสินเชื่อฟื้นฟู (มาตรการ Soft Loan) ซึ่งรวมแล้วสามารถปล่อยสินเชื่อได้ 3 แสนล้านบาท และยอดสินเชื่อโดยรวมที่ 15 ล้านล้านบาท โดยล่าสุดในเดือนกุมภาพันธ์เติบโตได้ประมาณ 6% หรือเกือบ 1 ล้านล้านบาท

แม้เม็ดเงินจากสินเชื่อที่ออกจากระบบการเงินดังกล่าวจะเป็นปัจจัยหลักที่ทำให้ระบบการเงินทำงานได้ แต่ยังไม่สามารถกระจายเม็ดเงินได้อย่างทั่วถึง โดยเฉพาะเอสเอ็มอี จึงออกเป็นมาตรการเฉพาะจุดเพื่อเข้าไปช่วยกลุ่มเอสเอ็มอี ซึ่งถือเป็นการปิดช่องว่างการทำงานของกลไกการเงิน และมาตรการที่ออกมาทำให้ตัวเลขสินเชื่อในกลุ่มเอสเอ็มอีกลับมาเป็นบวกได้อีกครั้ง

ส่วนผลกระทบทางอ้อม (Second Round Effect) เงินเฟ้อที่เพิ่มขึ้นส่งผลต่อเนื่องไปยังค่าจ้าง และเริ่มเพิ่มขึ้นเร็วในต่างประเทศ แต่ไม่น่าจะเกิดขึ้นในประเทศไทย เพราะตลาดแรงงานไทยยังฟื้นตัวกลับมาไม่ดีเท่าต่างประเทศที่ตลาดแรงงานตึงตัวมากและการจ้างงานเพิ่มขึ้นมาก ทำให้ลูกจ้างต้องการ ค่าจ้างสูงขึ้น และราคาสินค้าอาหารปรับตัวสูงขึ้น ส่งผลให้เงินเฟ้อยิ่งปรับตัวสูงขึ้น

“ผมมองว่าเงินเฟ้อน่าเป็นห่วงก็จริง แต่ในภาพใหญ่ยังอยู่ในวิสัยที่สามารถจัดการได้ ประเด็นที่น่าห่วงมากกว่าคือในระดับจุลภาค จากวิกฤต COVID-19 รอบนี้ที่ส่งผลกระทบไม่เท่ากัน กลุ่มที่ลำบากและมีความเปราะบางอยู่แล้ว เมื่อเจอเงินเฟ้อก็ยิ่งซ้ำเติมปัญหาเข้าไปอีก”

สำหรับการดำเนินนโยบายการเงินภายใต้กรอบเป้าหมายเงินเฟ้อแบบยืดหยุ่นที่เป็นระยะปานกลาง ธปท. มีหน้าที่บริหารจัดการไม่ให้หลุดกรอบเป้าหมาย แต่ไม่ได้เป็นกฎเหล็กหรือสูตรตายตัวว่าถ้าเงินเฟ้อขึ้นแล้วจะต้องตรึงนโยบายการเงินเพื่อดึงเงินเฟ้อลงมาทันที เพราะเงินเฟ้อของไทยสูงขึ้นจากราคาพลังงานเป็นหลักและจากปัจจัยโลก โดยไม่ได้ขึ้นอยู่กับเศรษฐกิจไทย ดังนั้นการปรับนโยบายดอกเบี้ยเพื่อแก้ปัญหาเงินเฟ้อที่มาจากพลังงานคงเป็นนโยบายที่ไม่เหมาะสม

“นอกจากนั้นเราดูเงินเฟ้อระยะปานกลาง โอกาสหลุดกรอบ 3% ในปีหน้ามีค่อนข้างน้อย ทำให้คณะกรรมการนโยบายการเงิน หรือ กนง. ยังสามารถดำเนินนโยบายการเงินแบบผ่อนปรนได้ โดยการดำเนินนโยบายการเงิน ธปท. มี 3 เป้าหมายหลัก คือ เสถียรภาพด้านราคา การเติบโตทางเศรษฐกิจ และเสถียรภาพระบบการเงิน ซึ่งปัจจุบัน กนง. ให้น้ำหนักกับการฟื้นตัวทางเศรษฐกิจเป็นหลัก เพื่อตอบโจทย์การฟื้นตัวไม่สะดุด”

ด้านความเสี่ยงสุดท้ายที่ ดร.เศรษฐพุฒิกังวลน้อยที่สุด คือ ภาวะเศรษฐกิจชะลอตัวร่วมกับเงินเฟ้อสูง (Stagflation) ยังไม่เกิดขึ้นกับไทยเนื่องจากในความเป็นจริง GDP ของประเทศไทยในปีที่ผ่านมายังสามารถเติบโต 1.6% และเป็นเทรนด์ขาขึ้น โดยคาดการณ์การเติบโต 3.2% ในปีนี้ และ 4.4% ในปีหน้า

“ผมไม่ห่วงเรื่อง Stagflation แต่ห่วงเรื่องเงินเฟ้อสูงมากกว่า การที่ธนาคารกลางสหรัฐ หรือ FED ขึ้นดอกเบี้ยก็ไม่กังวล แม้จะมีเงินไหลออกจากบ้านเราไปบ้าง แต่เศรษฐกิจไทยยังมีความสามารถรองรับได้ค่อนข้างเยอะ ทั้งในแง่ทุนสำรองระหว่างประเทศและหนี้ต่างประเทศที่ต่ำ ซึ่งจริงๆ ในปีนี้ก็ยังไม่ได้เห็นทิศทางเงินไหลออกด้วย เพราะยังมียอดซื้อสุทธิทั้งตราสารหนี้และหุ้น”

ขณะเดียวกัน ดร.เศรษฐพุฒิยังฝากถึงภาคธุรกิจให้ตระหนักถึงความสำคัญของการปรับตัวรับความเปลี่ยนแปลง ซึ่งบางเรื่องจะไม่กลับมาเหมือนเดิม และบางอย่างอาจจะหายไป เช่น COVID-19 ทำให้กระแสการใช้ดิจิทัลมาแรง และผู้บริโภคเรียนรู้การทำธุรกรรมทางการเงินผ่านโทรศัพท์มือถือกันมากขึ้น รวมถึงกระแสการซื้อสินค้าออนไลน์ การใช้รถยนต์ไฟฟ้า (EV) และการทำงานที่บ้าน (WFH) โดยส่งผลต่อพฤติกรรมผู้บริโภคที่เปลี่ยนแปลงไป และเป็นโจทย์ท้าทายสำหรับภาคธุรกิจที่ต้องปรับตัว

“อีกเรื่องสำคัญคือ เมื่อก่อนภาคธุรกิจจะเน้นประสิทธิภาพเพื่อให้มีต้นทุนต่ำ แต่เมื่อเจอช็อกต่างๆ เข้าไปก็ทำอะไรไม่ถูก ถ้าให้ความสำคัญกับกลยุทธ์สร้างความทนทาน เพื่อจะได้รับมือกับโลกที่มีแต่ความไม่แน่นอน หากทำตัวให้ทนทานตามได้เร็ว ไม่ล้าหลัง ก็จะทำให้เรามี Value มากขึ้น”

นอกจากนั้นผู้ว่าการธนาคารแห่งประเทศไทยยังให้ข้อสังเกตสำหรับนักลงทุนเกี่ยวกับ ความผันผวนของตลาดที่ยังไม่จบ และตัวแปรการขึ้นดอกเบี้ยของธนาคารกลางสหรัฐ (FED) เพื่อดึงเงินเฟ้อให้อยู่ในกรอบ ซึ่งอาจจะทำให้ตลาดเกิดความผันผวนได้ เนื่องจากโลกไม่ได้อยู่ในสภาวะเงินเฟ้อสูงมาเป็นเวลานาน โดยการขึ้นอัตราดอกเบี้ยของ FED อาจไม่ได้ทำให้เงินเฟ้อลดลง แต่ตลาดสะท้อนผ่านราคาสินทรัพย์ที่ลงทุนไปก่อนแล้ว ทำให้ไม่สามารถคาดการณ์ผลที่จะเกิดขึ้นได้ และทำให้ตลาดมีความไม่แน่นอน ต้องระมัดระวัง

“อีกหนึ่งข้อสังเกตคือ สถานการณ์รัสเซีย-ยูเครน มีมาตรการคว่ำบาตรรัสเซีย ซึ่งควรมีผลกระทบทางการเงินที่เกิดขึ้นใหม่เยอะมาก แต่มีคำถามว่าทำไมการปรับตัวของตลาดการเงินจึงไม่ได้เยอะตาม ขณะที่ตลาดที่ปรับตัวมากกว่าคือตลาดสินค้าโภคภัณฑ์ (Commodity) จึงอดคิดไม่ได้ว่าจะมีอะไรผุดตามขึ้นมาอีกในภายหลังหรือไม่ สิ่งที่ผมตอบได้สั้นๆ คือ อย่าชะล่าใจ ผลข้างเคียงในระยะยาวอาจมีเยอะก็ได้ เพียงแต่ตอนนี้ยังมองไม่เห็นกัน ช่วงนี้มีความไม่แน่นอนค่อนข้างเยอะ ผมไม่คิดว่า Everything is priced in by the market แต่มันเป็นแค่อะไรที่ยังดูไม่ค่อยออกเท่านั้น” ดร.เศรษฐพุฒิ กล่าวทิ้งท้าย

เรื่อง: วิไล อักขระสมชีพ ภาพ: ธนาคารแห่งประเทศไทย

อ่านเพิ่มเติม:

ส่วนผลกระทบทางอ้อม (Second Round Effect) เงินเฟ้อที่เพิ่มขึ้นส่งผลต่อเนื่องไปยังค่าจ้าง และเริ่มเพิ่มขึ้นเร็วในต่างประเทศ แต่ไม่น่าจะเกิดขึ้นในประเทศไทย เพราะตลาดแรงงานไทยยังฟื้นตัวกลับมาไม่ดีเท่าต่างประเทศที่ตลาดแรงงานตึงตัวมากและการจ้างงานเพิ่มขึ้นมาก ทำให้ลูกจ้างต้องการ ค่าจ้างสูงขึ้น และราคาสินค้าอาหารปรับตัวสูงขึ้น ส่งผลให้เงินเฟ้อยิ่งปรับตัวสูงขึ้น

“ผมมองว่าเงินเฟ้อน่าเป็นห่วงก็จริง แต่ในภาพใหญ่ยังอยู่ในวิสัยที่สามารถจัดการได้ ประเด็นที่น่าห่วงมากกว่าคือในระดับจุลภาค จากวิกฤต COVID-19 รอบนี้ที่ส่งผลกระทบไม่เท่ากัน กลุ่มที่ลำบากและมีความเปราะบางอยู่แล้ว เมื่อเจอเงินเฟ้อก็ยิ่งซ้ำเติมปัญหาเข้าไปอีก”

สำหรับการดำเนินนโยบายการเงินภายใต้กรอบเป้าหมายเงินเฟ้อแบบยืดหยุ่นที่เป็นระยะปานกลาง ธปท. มีหน้าที่บริหารจัดการไม่ให้หลุดกรอบเป้าหมาย แต่ไม่ได้เป็นกฎเหล็กหรือสูตรตายตัวว่าถ้าเงินเฟ้อขึ้นแล้วจะต้องตรึงนโยบายการเงินเพื่อดึงเงินเฟ้อลงมาทันที เพราะเงินเฟ้อของไทยสูงขึ้นจากราคาพลังงานเป็นหลักและจากปัจจัยโลก โดยไม่ได้ขึ้นอยู่กับเศรษฐกิจไทย ดังนั้นการปรับนโยบายดอกเบี้ยเพื่อแก้ปัญหาเงินเฟ้อที่มาจากพลังงานคงเป็นนโยบายที่ไม่เหมาะสม

“นอกจากนั้นเราดูเงินเฟ้อระยะปานกลาง โอกาสหลุดกรอบ 3% ในปีหน้ามีค่อนข้างน้อย ทำให้คณะกรรมการนโยบายการเงิน หรือ กนง. ยังสามารถดำเนินนโยบายการเงินแบบผ่อนปรนได้ โดยการดำเนินนโยบายการเงิน ธปท. มี 3 เป้าหมายหลัก คือ เสถียรภาพด้านราคา การเติบโตทางเศรษฐกิจ และเสถียรภาพระบบการเงิน ซึ่งปัจจุบัน กนง. ให้น้ำหนักกับการฟื้นตัวทางเศรษฐกิจเป็นหลัก เพื่อตอบโจทย์การฟื้นตัวไม่สะดุด”

ด้านความเสี่ยงสุดท้ายที่ ดร.เศรษฐพุฒิกังวลน้อยที่สุด คือ ภาวะเศรษฐกิจชะลอตัวร่วมกับเงินเฟ้อสูง (Stagflation) ยังไม่เกิดขึ้นกับไทยเนื่องจากในความเป็นจริง GDP ของประเทศไทยในปีที่ผ่านมายังสามารถเติบโต 1.6% และเป็นเทรนด์ขาขึ้น โดยคาดการณ์การเติบโต 3.2% ในปีนี้ และ 4.4% ในปีหน้า

“ผมไม่ห่วงเรื่อง Stagflation แต่ห่วงเรื่องเงินเฟ้อสูงมากกว่า การที่ธนาคารกลางสหรัฐ หรือ FED ขึ้นดอกเบี้ยก็ไม่กังวล แม้จะมีเงินไหลออกจากบ้านเราไปบ้าง แต่เศรษฐกิจไทยยังมีความสามารถรองรับได้ค่อนข้างเยอะ ทั้งในแง่ทุนสำรองระหว่างประเทศและหนี้ต่างประเทศที่ต่ำ ซึ่งจริงๆ ในปีนี้ก็ยังไม่ได้เห็นทิศทางเงินไหลออกด้วย เพราะยังมียอดซื้อสุทธิทั้งตราสารหนี้และหุ้น”

ขณะเดียวกัน ดร.เศรษฐพุฒิยังฝากถึงภาคธุรกิจให้ตระหนักถึงความสำคัญของการปรับตัวรับความเปลี่ยนแปลง ซึ่งบางเรื่องจะไม่กลับมาเหมือนเดิม และบางอย่างอาจจะหายไป เช่น COVID-19 ทำให้กระแสการใช้ดิจิทัลมาแรง และผู้บริโภคเรียนรู้การทำธุรกรรมทางการเงินผ่านโทรศัพท์มือถือกันมากขึ้น รวมถึงกระแสการซื้อสินค้าออนไลน์ การใช้รถยนต์ไฟฟ้า (EV) และการทำงานที่บ้าน (WFH) โดยส่งผลต่อพฤติกรรมผู้บริโภคที่เปลี่ยนแปลงไป และเป็นโจทย์ท้าทายสำหรับภาคธุรกิจที่ต้องปรับตัว

“อีกเรื่องสำคัญคือ เมื่อก่อนภาคธุรกิจจะเน้นประสิทธิภาพเพื่อให้มีต้นทุนต่ำ แต่เมื่อเจอช็อกต่างๆ เข้าไปก็ทำอะไรไม่ถูก ถ้าให้ความสำคัญกับกลยุทธ์สร้างความทนทาน เพื่อจะได้รับมือกับโลกที่มีแต่ความไม่แน่นอน หากทำตัวให้ทนทานตามได้เร็ว ไม่ล้าหลัง ก็จะทำให้เรามี Value มากขึ้น”

นอกจากนั้นผู้ว่าการธนาคารแห่งประเทศไทยยังให้ข้อสังเกตสำหรับนักลงทุนเกี่ยวกับ ความผันผวนของตลาดที่ยังไม่จบ และตัวแปรการขึ้นดอกเบี้ยของธนาคารกลางสหรัฐ (FED) เพื่อดึงเงินเฟ้อให้อยู่ในกรอบ ซึ่งอาจจะทำให้ตลาดเกิดความผันผวนได้ เนื่องจากโลกไม่ได้อยู่ในสภาวะเงินเฟ้อสูงมาเป็นเวลานาน โดยการขึ้นอัตราดอกเบี้ยของ FED อาจไม่ได้ทำให้เงินเฟ้อลดลง แต่ตลาดสะท้อนผ่านราคาสินทรัพย์ที่ลงทุนไปก่อนแล้ว ทำให้ไม่สามารถคาดการณ์ผลที่จะเกิดขึ้นได้ และทำให้ตลาดมีความไม่แน่นอน ต้องระมัดระวัง

“อีกหนึ่งข้อสังเกตคือ สถานการณ์รัสเซีย-ยูเครน มีมาตรการคว่ำบาตรรัสเซีย ซึ่งควรมีผลกระทบทางการเงินที่เกิดขึ้นใหม่เยอะมาก แต่มีคำถามว่าทำไมการปรับตัวของตลาดการเงินจึงไม่ได้เยอะตาม ขณะที่ตลาดที่ปรับตัวมากกว่าคือตลาดสินค้าโภคภัณฑ์ (Commodity) จึงอดคิดไม่ได้ว่าจะมีอะไรผุดตามขึ้นมาอีกในภายหลังหรือไม่ สิ่งที่ผมตอบได้สั้นๆ คือ อย่าชะล่าใจ ผลข้างเคียงในระยะยาวอาจมีเยอะก็ได้ เพียงแต่ตอนนี้ยังมองไม่เห็นกัน ช่วงนี้มีความไม่แน่นอนค่อนข้างเยอะ ผมไม่คิดว่า Everything is priced in by the market แต่มันเป็นแค่อะไรที่ยังดูไม่ค่อยออกเท่านั้น” ดร.เศรษฐพุฒิ กล่าวทิ้งท้าย

เรื่อง: วิไล อักขระสมชีพ ภาพ: ธนาคารแห่งประเทศไทย

อ่านเพิ่มเติม:

- ดร.ชัยยุทธ ชุณหะชา G-ABLE อัพสปีดไอทีหมื่นล้าน

- ดัชนีอาหารจานเดียวไทยพุ่ง 6.7%

- 3 ปัจจัยฉุดยุโรปสู่เศรษฐกิจถดถอยแนะโยกเงินซื้อ 4 เมกะเทรนด์จีน

คลิกอ่านฉบับพิเศษ WEALTH MANAGEMENT & INVESTING 2022 และบทความทางด้านธุรกิจฉบับเต็มได้ที่นิตยสาร Forbes Thailand ฉบับเดือนมิถุนายน 2565 ในรูปแบบ e-magazine