แม้สถานการณ์การลงทุนสินทรัพย์หลายประเภทจะตกอยู่ในทิศทางขาลงเช่นเดียวแต่การลงทุนในกองทุนอสังหาริมทรัพย์และทรัสต์เพื่อการลงทุนในอสังหาริมทรัพย์ หรือ กอง REIT ต่างๆ ยังคงมีโอกาสรับผลตอบแทนในช่วงเวลานี้

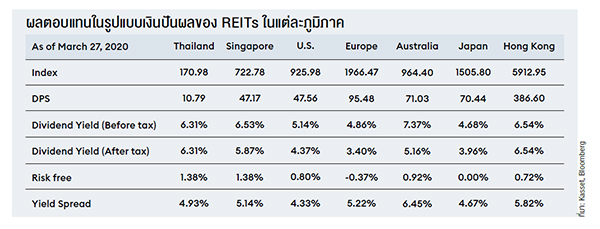

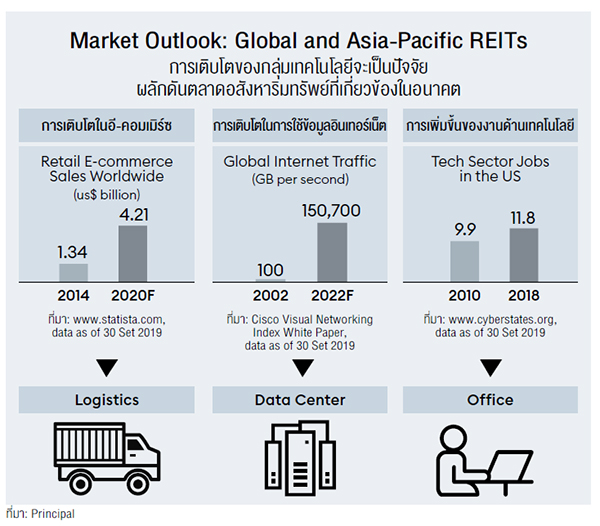

ผลตอบแทนของสินทรัพย์ในสถานการณ์การระบาดของเชื้อไวรัสโคโรนา 2019 (COVID-19) ตั้งแต่วันที่ 17 มกราคม ถึง 31 มีนาคม 2020 ทำให้ตลาดหุ้นทั่วโลกปรับลงแรงถ้วนหน้า นำโดยฟิลิปปินส์ ปรับตัวลดลงมากที่สุดร้อยละ 33.6 ตามด้วยตลาดหุ้นเวียดนามร้อยละ 32.4 ตลาดหุ้นไทย ปรับตัวลงราวร้อยละ 32.3 ตลาดหุ้นอินเดีย ลดลงร้อยละ 31.5 และตลาดหุ้นจีน ปรับลดลงร้อยละ 11 ขณะที่ตลาดหุ้นประเทศพัฒนาแล้ว เช่น สหรัฐอเมริกา ปรับตัวลดลงร้อยละ 23.7 ยุโรปลดลงร้อยละ 28.1 ญี่ปุ่น ลดลงร้อยละ 20.6 และสิงคโปร์ ลดลงร้อยละ 26.5 ขณะที่กองทุนอสังหาริมทรัพย์และทรัสต์เพื่อการลงทุนในอสังหาริมทรัพย์ (Real Estate Investment หรือ REIT) ในไทยและต่างประเทศ มีการปรับตัวลงราวร้อยละ 28-30 ซึ่งน้อยกว่าราคาน้ำมันดิบ ที่ปรับลงถึงร้อยละ 64 โดยมุมมองของบริษัทหลักทรัพย์จัดการกองทุนรวมยังคงเชื่อมั่นในการลงทุน REIT ทั้งในประเทศและต่างประเทศ ซึ่งสามารถให้ผลตอบแทนในระยะยาวได้ทุกสภาวะเศรษฐกิจ เล็งกองอสังหาฯ ทั่วโลก จากระดับราคาหน่วยลงทุนของกองทรัสต์เพื่อการลงทุนในอสังหาริมทรัพย์ในช่วงต้นปีถึงวันที่ 31 มีนาคม 2563 ได้ปรับตัวลดลงจำนวนมาก ซึ่งชี้การรับรู้ผลกระทบของ COVID-19 แล้ว และสะท้อนในอัตราเงินปันผลถึงร้อยละ 5.8 จากระดับร้อยละ 4.5-5.5 ในปีที่แล้ว ถึงแม้ว่าการระบาดของ COVID-19 จะกระทบต่อรายได้ของกลุ่ม REIT ประเภทค้าปลีก และโรงแรม ในช่วงครึ่งปีแรกก็ตาม “เรามองว่า กอง REIT ที่มีทรัพย์สินเป็นประเภทคลังสินค้า โรงงาน อาคารสำนักงานหรือ Data Center ยังคงมีรายได้ที่มีความมั่นคง และมีความน่าสนใจในการเข้าลงทุน รวมถึงราคาก็มีการปรับลดลงมาค่อนข้างมากเช่นกัน” ธิดาศิริ ศรีสมิต CFA รองกรรมการผู้จัดการ บริษัทหลักทรัพย์ จัดการกองทุน (บลจ.) กสิกรไทย จำกัด ย้ำถึงการลงทุนในกองทุนอสังหาริมทรัพย์และทรัสต์เพื่อการลงทุนในอสังหาริมทรัพย์ทั้ง RIET ในประเทศและต่างประเทศ เป็นสูตรผสมการลงทุนที่เหมาะสม และยังเป็นทางเลือกเพื่อผลตอบแทนที่ดีในช่วงเวลานี้ สำหรับการเลือกลงทุน REIT ในประเทศปกติจะเป็นทรัพย์สินของ Sponsor (ผู้ขายทรัพย์สิน) แต่ละรายที่ทยอยเพิ่มทุนเข้ามาในกอง ซึ่งส่วนใหญ่เป็นทรัพย์สินที่อยู่ภายในประเทศ และเป็นของเจ้าของรายเดียวกัน หรือกลุ่มเดียวกัน แต่ปัจจุบันความหลากหลายของอุตสาหกรรมของกอง REIT ในไทยมีให้เลือกไม่มากเท่ากับกอง REIT ในต่างประเทศ อย่างไรก็ตาม การดำเนินงานของ REIT ในประเทศมีข้อดีด้านความผันผวนค่อนข้างต่ำ เนื่องจากรายได้เกือบทั้งหมดเป็นรายได้จากค่าเช่าโดยตรง ทำให้สามารถประเมินรายได้ของกอง REIT ได้ค่อนข้างแม่นยำกว่าและกอง REIT ของไทยจะสามารถกู้ยืมได้ในระดับต่ำอยู่ที่ระดับร้อยละ 18 เท่านั้น ซึ่งการกู้ยืมระดับต่ำทำให้สามารถเพิ่มผลตอบแทนได้มากขึ้น รวมถึงกอง REIT ในไทยไม่มีความเสี่ยงทางอัตราแลกเปลี่ยนทั้งในแง่มูลค่าทรัพย์สินต่อหน่วยลงทุน (NAV) หรือในรูปแบบการจ่ายเงินปันผล

คัดสินทรัพย์อนาคตไกล

ปีที่ผ่านมา นักลงทุนสถาบันได้ “เพิ่ม” สัดส่วนการลงทุนในสินทรัพย์ทางเลือกทั้งทรัสต์เพื่อการลงทุนในอสังหาริมทรัพย์ และกองทุนรวมโครงสร้างพื้นฐาน (Infrastructure Fund หรอื IFF) เนื่องจากแรงส่ง 3 ปัจจัยหลัก ได้แก่ ทิศทางดอกเบี้ยอยู่ระดับต่ำ ความน่าสนใจลงทุนในสินทรัพย์ทางเลือกมากขึ้น โดยเฉพาะ REIT และความผันผวนที่น้อยกว่าเมื่อเทียบกับการลงทุนในหุ้น

วิน พรหมแพทย์ ประธานเจ้าหน้าที่บริหารการลงทุน บริษัทหลักทรัพย์จัดการกองทุนรวม (บลจ.) พรินซิเพิล จำกัด ในฐานะผู้จัดการกองทุน มองว่าราคาหน่วยลงทุนของ REIT ในช่วงที่ผ่านมา ได้ปรับตัวขึ้นค่อนข้างแรงเมื่อปีที่แล้ว ทั้งผลตอบแทนจากเงินปันผล และราคาหน่วย REIT ที่ปรับตัวขึ้น เนื่องจากมีความต้องการลงทุนกันมากขึ้นเมื่อปีที่แล้ว

ขณะเดียวกัน ยังยกตัวอย่างหนึ่งใน REIT ของ บลจ.พรินซิเพิล ที่สามารถให้ผลตอบแทนรวมจากการลงทุนอยู่ที่ร้อยละ 21 ในปีที่ผ่านมา โดยให้ผลตอบแทนเงินปันผลอยู่ที่ราวร้อยละ 6 ส่วนที่เหลือเป็นราคาหน่วยลงทุนที่ปรับตัวขึ้นไปมาก ขณะที่ค่าความผันผวนหรือความเสี่ยงประมาณร้อยละ 7 ต่อปี ซึ่งน้อยกว่าค่าความผันผวนของ REIT ทั้งตลาด และที่สำคัญน้อยกว่าความผันผวนของตลาดหุ้นไทย และตลาดหุ้นเกิดใหม่ในเอเชีย ที่อยู่ระดับร้อยละ 16 ต่อปี

คัดสินทรัพย์อนาคตไกล

ปีที่ผ่านมา นักลงทุนสถาบันได้ “เพิ่ม” สัดส่วนการลงทุนในสินทรัพย์ทางเลือกทั้งทรัสต์เพื่อการลงทุนในอสังหาริมทรัพย์ และกองทุนรวมโครงสร้างพื้นฐาน (Infrastructure Fund หรอื IFF) เนื่องจากแรงส่ง 3 ปัจจัยหลัก ได้แก่ ทิศทางดอกเบี้ยอยู่ระดับต่ำ ความน่าสนใจลงทุนในสินทรัพย์ทางเลือกมากขึ้น โดยเฉพาะ REIT และความผันผวนที่น้อยกว่าเมื่อเทียบกับการลงทุนในหุ้น

วิน พรหมแพทย์ ประธานเจ้าหน้าที่บริหารการลงทุน บริษัทหลักทรัพย์จัดการกองทุนรวม (บลจ.) พรินซิเพิล จำกัด ในฐานะผู้จัดการกองทุน มองว่าราคาหน่วยลงทุนของ REIT ในช่วงที่ผ่านมา ได้ปรับตัวขึ้นค่อนข้างแรงเมื่อปีที่แล้ว ทั้งผลตอบแทนจากเงินปันผล และราคาหน่วย REIT ที่ปรับตัวขึ้น เนื่องจากมีความต้องการลงทุนกันมากขึ้นเมื่อปีที่แล้ว

ขณะเดียวกัน ยังยกตัวอย่างหนึ่งใน REIT ของ บลจ.พรินซิเพิล ที่สามารถให้ผลตอบแทนรวมจากการลงทุนอยู่ที่ร้อยละ 21 ในปีที่ผ่านมา โดยให้ผลตอบแทนเงินปันผลอยู่ที่ราวร้อยละ 6 ส่วนที่เหลือเป็นราคาหน่วยลงทุนที่ปรับตัวขึ้นไปมาก ขณะที่ค่าความผันผวนหรือความเสี่ยงประมาณร้อยละ 7 ต่อปี ซึ่งน้อยกว่าค่าความผันผวนของ REIT ทั้งตลาด และที่สำคัญน้อยกว่าความผันผวนของตลาดหุ้นไทย และตลาดหุ้นเกิดใหม่ในเอเชีย ที่อยู่ระดับร้อยละ 16 ต่อปี

วินกล่าวว่า บลจ.พรินซิเพิล จะเน้นเพิ่มน้ำหนักลงทุนในสินทรัพย์ 4 ประเภทดังกล่าว ซึ่งมีหลายกองทุนที่ลงทุนอสังหาริมทรัพย์ REIT และ IFF ส่วนใหญ่จะออกไปลงทุนในต่างประเทศ ดังนั้น หน่วยลงทุนของกองทุนจะเป็นสกุลดอลลาร์มีการทำป้องกันความเสี่ยงอัตราแลกเปลี่ยน (hedging) โดยปีที่แล้วค่าเงินบาทแข็งค่าถึงร้อยละ 8 จึงได้ทำ hedging สัดส่วนสูงร้อยละ 95 ของขนาดกองทุนทั้งหมด แม้จะมีค่าใช้จ่ายการทำ hedging ราวร้อยละ 1 แต่หลังจากหักค่าใช้จ่ายเหลือสุทธิยังคุ้มค่าการลงทุน ซึ่งในปีนี้ที่ค่าเงินบาทได้อ่อนค่าลงอย่างรวดเร็วในช่วง 2-3 เดือนแรกราวร้อยละ 7 จึงลดสัดส่วนการทำ hedging เหลือร้อยละ 80

“ปีนี้ สถานการณ์ COVID-19 กอง REIT ของเราได้รับผลกระทบน้อย ด้วยพื้นฐานของสินทรัพย์ที่ลงทุนดี ขณะที่ราคาหน่วยลงทุนลดลงไปเยอะ ทำให้อัตราผลตอบแทนเพิ่มขึ้นมาราวร้อยละ 6-10 ซึ่งในภาวะปกติ จะแนะจัดพอร์ตลงทุน REIT และ IFF ราวร้อยละ 10-15 หากชอบมากมีสัดส่วนถึงร้อยละ 30 สำหรับช่วงนี้เราแนะนำให้พิจารณามากขึ้นเพราะเหมือนได้ซื้อของดี ราคาถูก” วิน แสดงมุมมองเกี่ยวกับโอกาสการลงทุนใน REIT ที่ให้ผลตอบแทน “ดีกว่า” และมีความเสี่ยงระดับ “ต่ำกว่า” สินทรัพย์ประเภทอื่นๆ โดยเฉพาะหุ้น

อ่านเพิ่มเติม: 2020 ถึงเวลา “การลงทุนในหุ้นคุณค่า”

วินกล่าวว่า บลจ.พรินซิเพิล จะเน้นเพิ่มน้ำหนักลงทุนในสินทรัพย์ 4 ประเภทดังกล่าว ซึ่งมีหลายกองทุนที่ลงทุนอสังหาริมทรัพย์ REIT และ IFF ส่วนใหญ่จะออกไปลงทุนในต่างประเทศ ดังนั้น หน่วยลงทุนของกองทุนจะเป็นสกุลดอลลาร์มีการทำป้องกันความเสี่ยงอัตราแลกเปลี่ยน (hedging) โดยปีที่แล้วค่าเงินบาทแข็งค่าถึงร้อยละ 8 จึงได้ทำ hedging สัดส่วนสูงร้อยละ 95 ของขนาดกองทุนทั้งหมด แม้จะมีค่าใช้จ่ายการทำ hedging ราวร้อยละ 1 แต่หลังจากหักค่าใช้จ่ายเหลือสุทธิยังคุ้มค่าการลงทุน ซึ่งในปีนี้ที่ค่าเงินบาทได้อ่อนค่าลงอย่างรวดเร็วในช่วง 2-3 เดือนแรกราวร้อยละ 7 จึงลดสัดส่วนการทำ hedging เหลือร้อยละ 80

“ปีนี้ สถานการณ์ COVID-19 กอง REIT ของเราได้รับผลกระทบน้อย ด้วยพื้นฐานของสินทรัพย์ที่ลงทุนดี ขณะที่ราคาหน่วยลงทุนลดลงไปเยอะ ทำให้อัตราผลตอบแทนเพิ่มขึ้นมาราวร้อยละ 6-10 ซึ่งในภาวะปกติ จะแนะจัดพอร์ตลงทุน REIT และ IFF ราวร้อยละ 10-15 หากชอบมากมีสัดส่วนถึงร้อยละ 30 สำหรับช่วงนี้เราแนะนำให้พิจารณามากขึ้นเพราะเหมือนได้ซื้อของดี ราคาถูก” วิน แสดงมุมมองเกี่ยวกับโอกาสการลงทุนใน REIT ที่ให้ผลตอบแทน “ดีกว่า” และมีความเสี่ยงระดับ “ต่ำกว่า” สินทรัพย์ประเภทอื่นๆ โดยเฉพาะหุ้น

อ่านเพิ่มเติม: 2020 ถึงเวลา “การลงทุนในหุ้นคุณค่า”

คลิกอ่านบทความทางด้านธุรกิจการลงทุนได้ที่ นิตยสาร Forbes Thailand ฉบับพิเศษ "Wealth Management & Investing 2020" ในรูปแบบ e-magazine