สถานการณ์ที่เต็มไปด้วยปัจจัยที่มีความเสี่ยงต่อการลงทุน ไม่ว่าจะเป็นโควิด-19 ภาวะเศรษฐกิจการเมืองทั้งในและต่างประเทศความยากในการลงทุนคือ ทำอย่างไรให้พอร์ตการลงทุนแข็งแรง และมีภูมิคุ้มกันจากความเสี่ยงที่ถาโถมเข้ามา ถ้าทำได้คุณก็คือ ผู้ชนะ!

- ตลาดหุ้นไทยต้องมองข้ามช็อตไปปีหน้า

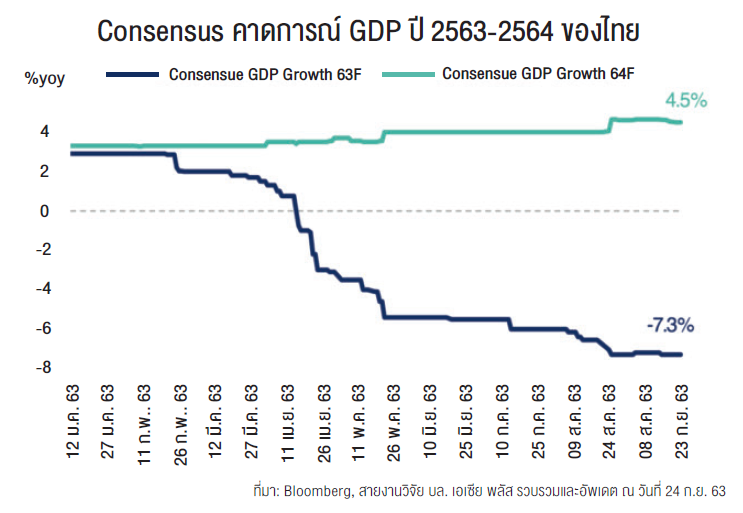

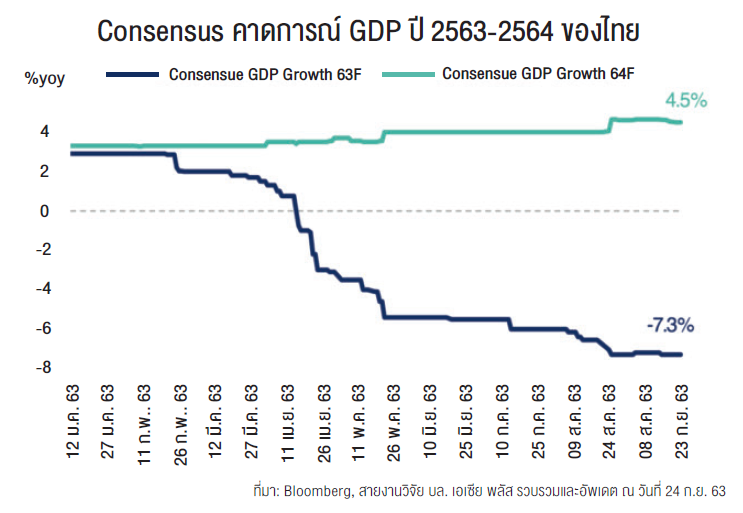

เศรษฐกิจไทยปีนี้เราคาดว่า GDP จะหดตัว 7.9% แต่

ปี 2564 จะเป็นปีแห่งการฟื้นตัว GDP น่าจะขยายตัวได้ 4.5% ผลจากกิจกรรมทางเศรษฐกิจมีมากขึ้นภาคธุรกิจกลับมาเปิดดำเนินงานเกือบตามปกติ รวมทั้งภาครัฐฯ ได้ใช้มาตรการทางการคลังกระตุ้นเศรษฐกิจช่วงท้ายของปีนี้หลายมาตรการ เช่น มาตรการช็อปดีมีคืน, คนละครึ่ง, ส่งเสริมการจ้างงาน 60,000 ตำแหน่ง ช่วยหนุนเม็ดเงินในระบบ

ขณะที่ในปี 2564 การเบิกจ่ายงบประมาณ 3.3 ล้านบาท ไม่ได้ล่าช้ามากนักส่วนทิศทางอัตราดอกเบี้ย เอเซีย พลัส มองว่า คณะกรรมการนโยบายการเงิน (กนง.) น่าจะคงอัตราดอกเบี้ยนโยบายไว้ที่ระดับต่ำ 0.25-0.5% ต่อไปอย่างน้อย 1-2 ปี ซึ่งหากพิจารณาจากในอดีตช่วงวิกฤตต้มยำกุ้งพบว่า กนง. คงอัตราดอกเบี้ยนโยบายในระดับต่ำต่อเนื่องถึง 8 ไตรมาส หรือ 2 ปี

ขณะที่แนวโน้มผลประกอบการของบริษัทจดทะเบียน (บจ.) ในตลาดหลักทรัพย์ฯ คาดว่า ครึ่งหลังของปีนี้กำไรสุทธิของ บจ. จะฟื้นตัวเฉลี่ยไตรมาสละ 2 แสนล้านบาท โดยกลุ่มหลักที่จะมีกำไรสูงสุดในครึ่งปีหลัง ได้แก่ กลุ่มพลังงาน ซึ่งมีสัดส่วนราว 30% ของกำไรสุทธิรวม, กลุ่ม ICT, กลุ่มพัฒนาอสังหาริมทรัพย์ และกลุ่มค้าปลีก โดยประเมินกำไร บจ. ทั้งปีนี้ที่ 5.9 แสนล้านบาท จากครึ่งปีแรกที่ทำได้เพียง 1.9 แสนล้านบาท ต่ำสุดในรอบ 16 ปี นับตั้งแต่ปี 2547

ส่วนปี 2564 คาดกำไร บจ. ที่ 7.92 แสนล้านบาท คิดเป็นกำไรสุทธิต่อหุ้น (EPS) 72.51 บาทต่อหุ้น เพิ่มขึ้น 28% จากปีก่อนถือว่าเป็นการฟื้นตัวจากฐานที่ต่ำกว่าปกติ

- หุ้นขนาดใหญ่มีโอกาสฟื้นตัว

ในปีนี้หุ้นขนาดเล็ก outperform กว่าหุ้นขนาดใหญ่มาก โดย mai Index ปรับขึ้น 2% ขณะที่หุ้นขนาดใหญ่ เมื่อดูจาก SET50 Index ปรับลงแรง 26.9% ในช่วง 9 เดือนแรกปีนี้ โดยแรงหนุนมาจากนักลงทุนรายย่อยเป็นหลัก สะท้อนจากการเปิดบัญชีใหม่ ช่วง 8 เดือนแรกปีนี้แล้วกว่า 510,000 บัญชีสูงสุดเป็นประวัติการณ์

อย่างไรก็ตาม ในระยะถัดไปหุ้นใหญ่มีโอกาสฟื้นตัว เนื่องจากเงินฝากในระบบธนาคารพาณิชย์สูงผิดปกติ ทำให้สภาพคล่องล้นระบบ ล่าสุดอยู่ที่ 15.57 ล้านล้านบาท สูงสุดเป็นประวัติการณ์ (ข้อมูล ณ สิ้นเดือนสิงหาคม 2563) และสูงกว่า market cap ของตลาดที่ 13.4 ล้านล้านบาท (ข้อมูล ณ สิ้นเดือนกันยายน 2563)

ซึ่งเหตุการณ์เช่นนี้ในอดีตมักจะเห็นเม็ดเงินไหลเข้าสู่สินทรัพย์เสี่ยง และทำให้ตลาดหุ้นปรับตัวขึ้นเสมอ และยิ่งดอกเบี้ยนโยบายอยู่ในระดับต่ำ จะยิ่งเป็นตัวเร่งให้เม็ดเงินไหลเข้าตลาดหุ้นมากขึ้นแม้ในขณะนี้ valuation ของตลาดหุ้นไทยจะแพงกว่าตลาดหุ้นโลก มีค่า PER ปีนี้สูงถึง 22.5 เท่า แพงกว่าค่าเฉลี่ยในอดีตที่ 16.3 เท่า

แต่หากดูจาก market earning yield gap เริ่มเห็นความคุ้มค่ากับความเสี่ยงที่จะกลับเข้าลงทุนในตลาดหุ้นไทย โดยปัจจุบัน EYG ปี 63 อยู่ที่ 3.95% และจะเพิ่มขึ้นเป็น 5.20% ในปี 64 ดังนั้นหากนักลงทุนย้ายเงินมาลงทุนในหุ้นไทย ก็มีโอกาสที่จะได้ผลตอบแทนเพิ่มขึ้นถึง 5.2%

ทั้งนี้ในปี 2564 ประเมิน SET Index ด้วยวิธี market earning yield gap ที่ระดับ 4.5% จึงได้เป้าหมาย SET Index ที่ 2 ระดับคือ กรณีดอกเบี้ยนโยบายที่ 0.5% และ P/E เหมาะสม 20 เท่า โดยให้ EPS ที่ 72.51 บาทต่อหุ้น SET Index จะอยู่ที่ 1,450 จุด และกรณีดอกเบี้ยนโยบายอยู่ที่ 0.25% และ P/E เหมาะสม 21.05 เท่า โดย EPS ที่ 72.51 บาทต่อหุ้น SET Index จะอยู่ที่ 1,526 จุด

- ลงทุนต่างประเทศหลังโควิด-19

สำหรับการลงทุนในต่างประเทศประเด็นหลักอยู่ที่วัคซีนป้องกันโควิด-19 ซึ่งปัจจุบันมีประมาณ 6 บริษัทที่กำลังพัฒนาและทดลองในช่วง phase 3 แต่สหรัฐฯ คาดว่าวัคซีนจะใช้ได้จริงในไตรมาสแรกปี 2564 จึงเชื่อว่าจะทำให้เศรษฐกิจฟื้นตัวอย่างมีนัยสำคัญ และหุ้นกลุ่มที่เคยถูกกระทบจากโควิด-19 ซึ่งราคาไม่แพงมากและมีความน่าสนใจ

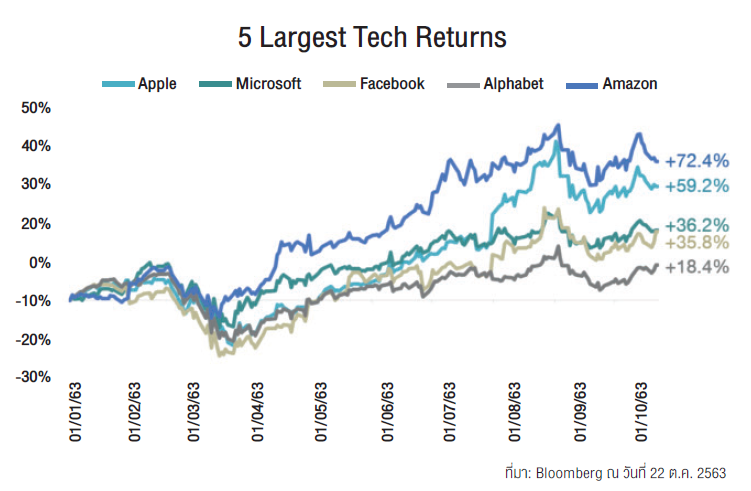

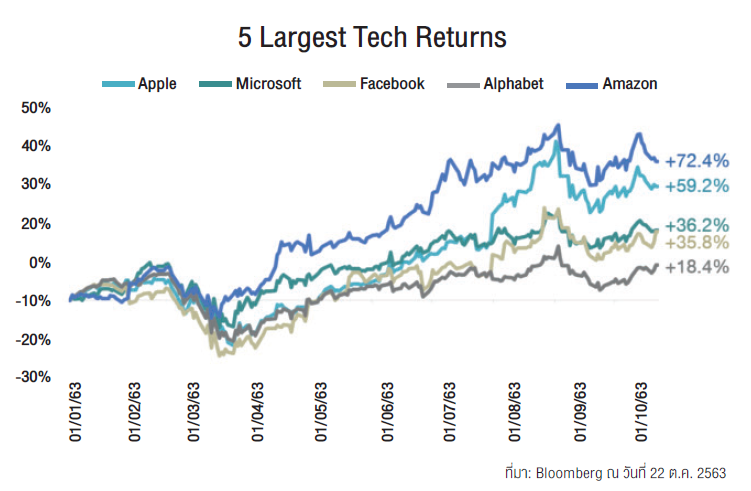

แต่ขณะที่โควิด-19 ระบาดนั้น หุ้นกลุ่มเทคโนโลยีเป็นหุ้นแห่งชัยชนะ! จะเห็นได้ว่าราคาหุ้นกลุ่มนี้ในจีนและสหรัฐฯ ปรับตัวขึ้นได้ดี Nasdaq บวกขึ้นกว่า 28% ส่วน MSCI China Tech บวกกว่า 40% เป็นเพราะการเกิดของอุตสาหกรรม new economy อาทิ internet, software, e-commerce ซึ่งจะมีความต่างจากหุ้นไทยที่ส่วนใหญ่ยังเป็น old economy อยู่ เช่น กลุ่มพลังงาน และธนาคาร

สำหรับฝั่งเอเชียมองว่า จีนก็ยังน่าสนใจจากเศรษฐกิจฟื้นตัวดี โดยหุ้นกลุ่ม ecommerce เติบโตได้ต่อเนื่อง จะเห็นได้จากข้อมูลของ Global Data พบว่า e-commerce ในจีนจะโต 17.1% ต่อปีไปจนถึงปี 2566 สะท้อนให้เห็นถึงการบริโภคที่แข็งแกร่ง

รวมถึงจำนวนผู้ใช้งานอินเทอร์เน็ตยังขยายตัว และอัตราการเข้าถึงอินเทอร์เน็ตในจีนยังถือว่าต่ำอยู่เมื่อเทียบกับประเทศอื่นๆ ที่พัฒนาแล้ว ขณะที่ช่องทางขายแบบ live streaming ก็ได้รับความนิยมมากในตอนนี้ โดย Alibaba หุ้นยักษ์ใหญ่ในอุตสาหกรรมนี้ที่ครองส่วนแบ่งตลาดถึง 60% ยังคงเดินหน้ากลยุทธ์ขยายฐานลูกค้าและสินค้าบนแพลตฟอร์มอย่างต่อเนื่อง เพื่อตอบสนองลูกค้าให้ดียิ่งขึ้น

ดังนั้น จะเห็นได้ว่าโควิด -19 เป็นตัวเร่งให้ธุรกิจปรับตัวเข้าสู่ digitalization มากขึ้นและเร็วขึ้น จากพฤติกรรมที่เป็น new normal หรือ next normal ก็จะกลายเป็น normal ในที่สุด แม้จะมีวัคซีนป้องกันโควิดได้แล้วก็ตาม เราในฐานะผู้บริโภคหรือนักลงทุนก็ต้องปรับตัว รวมทั้งปรับพอร์ตให้เป็น และให้ทันสถานการณ์เช่นกัน

- ฉีดวัคซีนให้พอร์ตการลงทุนผ่านการกระจายความเสี่ยง

ในปีนี้นักลงทุนไทยเริ่มหันไปลงทุนต่างประเทศมากขึ้น ซึ่งนับว่าเป็นกลยุทธ์การลงทุนที่ดี ผลตอบแทนของ SET Index ติดลบไป 23% แต่ MSCI World สกุลเงินบาทบวก 7.4%

(ข้อมูล ณ 21 ตุลาคม 2563) ในสถานการณ์ที่หุ้นไทยผันผวน การแสวงหาทางเลือกการลงทุนจากต่างประเทศ และการลงทุนในสินทรัพย์อื่น เช่น ตราสารหนี้ อย่างหุ้นกู้ตลาดแรกและตลาดรอง กองทุนรวมที่ลงในหุ้นต่างประเทศ ถือเป็นการกระจายความเสี่ยงที่ทำให้พอร์ตการลงทุนแข็งแรงมากขึ้น สามารถฝ่าวิกฤตต่างๆ ที่เกิดขึ้นได้ และยังช่วยสร้างผลตอบแทนได้ยั่งยืนในระยะยาวอีกด้วย

บทความโดย

บทความโดย

ดร. ก้องเกียรติ โอภาสวงการ

ประธานกรรมการบริหาร บริษัท เอเซีย พลัส กรุ๊ป โฮลดิ้งส์ จำกัด (มหาชน)

อ่านเพิ่มเติม:

คลิกอ่านฉบับเต็ม “เสริมวัคซีนคุ้มกันพอร์ตลงทุน ลุ้น GDP ปี ’64 ขยายตัว 4.5%” และบทความทางด้านธุรกิจได้ที่นิตยสาร Forbes Thailand ฉบับเดือนธันวาคม 2563 ในรูปแบบ e-magazine

รวมถึงจำนวนผู้ใช้งานอินเทอร์เน็ตยังขยายตัว และอัตราการเข้าถึงอินเทอร์เน็ตในจีนยังถือว่าต่ำอยู่เมื่อเทียบกับประเทศอื่นๆ ที่พัฒนาแล้ว ขณะที่ช่องทางขายแบบ live streaming ก็ได้รับความนิยมมากในตอนนี้ โดย Alibaba หุ้นยักษ์ใหญ่ในอุตสาหกรรมนี้ที่ครองส่วนแบ่งตลาดถึง 60% ยังคงเดินหน้ากลยุทธ์ขยายฐานลูกค้าและสินค้าบนแพลตฟอร์มอย่างต่อเนื่อง เพื่อตอบสนองลูกค้าให้ดียิ่งขึ้น

ดังนั้น จะเห็นได้ว่าโควิด -19 เป็นตัวเร่งให้ธุรกิจปรับตัวเข้าสู่ digitalization มากขึ้นและเร็วขึ้น จากพฤติกรรมที่เป็น new normal หรือ next normal ก็จะกลายเป็น normal ในที่สุด แม้จะมีวัคซีนป้องกันโควิดได้แล้วก็ตาม เราในฐานะผู้บริโภคหรือนักลงทุนก็ต้องปรับตัว รวมทั้งปรับพอร์ตให้เป็น และให้ทันสถานการณ์เช่นกัน

รวมถึงจำนวนผู้ใช้งานอินเทอร์เน็ตยังขยายตัว และอัตราการเข้าถึงอินเทอร์เน็ตในจีนยังถือว่าต่ำอยู่เมื่อเทียบกับประเทศอื่นๆ ที่พัฒนาแล้ว ขณะที่ช่องทางขายแบบ live streaming ก็ได้รับความนิยมมากในตอนนี้ โดย Alibaba หุ้นยักษ์ใหญ่ในอุตสาหกรรมนี้ที่ครองส่วนแบ่งตลาดถึง 60% ยังคงเดินหน้ากลยุทธ์ขยายฐานลูกค้าและสินค้าบนแพลตฟอร์มอย่างต่อเนื่อง เพื่อตอบสนองลูกค้าให้ดียิ่งขึ้น

ดังนั้น จะเห็นได้ว่าโควิด -19 เป็นตัวเร่งให้ธุรกิจปรับตัวเข้าสู่ digitalization มากขึ้นและเร็วขึ้น จากพฤติกรรมที่เป็น new normal หรือ next normal ก็จะกลายเป็น normal ในที่สุด แม้จะมีวัคซีนป้องกันโควิดได้แล้วก็ตาม เราในฐานะผู้บริโภคหรือนักลงทุนก็ต้องปรับตัว รวมทั้งปรับพอร์ตให้เป็น และให้ทันสถานการณ์เช่นกัน

บทความโดย

ดร. ก้องเกียรติ โอภาสวงการ

ประธานกรรมการบริหาร บริษัท เอเซีย พลัส กรุ๊ป โฮลดิ้งส์ จำกัด (มหาชน)

อ่านเพิ่มเติม:

บทความโดย

ดร. ก้องเกียรติ โอภาสวงการ

ประธานกรรมการบริหาร บริษัท เอเซีย พลัส กรุ๊ป โฮลดิ้งส์ จำกัด (มหาชน)

อ่านเพิ่มเติม: