ตั้งแต่ต้นปี 2019 ราคาน้ำมันดิบ West Texas Intermediate (WTI) น้ำมันดิบอ้างอิงที่สำคัญในทวีปอเมริกา ดีดกลับขึ้นมามากกว่า 40% มายืนเหนือระดับ 65 ดอลลาร์สหรัฐฯ ต่อบาร์เรล (ณ วันที่ 22 เม.ย. 2019) เนื่องจากตลาดน้ำมันดิบโลกตึงตัวมากขึ้น ในขณะที่ Supply จากทางผู้ผลิตในกลุ่ม OPEC ได้ลดลงเป็นจำนวนมาก ประจวบกับผู้ผลิตทางฝั่งสหรัฐฯ ก็ไม่สามารถที่จะเพิ่มปริมาณการผลิตน้ำมันดิบมาทดแทนได้เหมือนในอดีต เนื่องจากติดข้อจำกัดด้านการขนส่ง (Pipeline Bottleneck) ในแหล่งผลิต Permian หรือ เราเตรียมเข้าสู่ยุคน้ำมันแพง

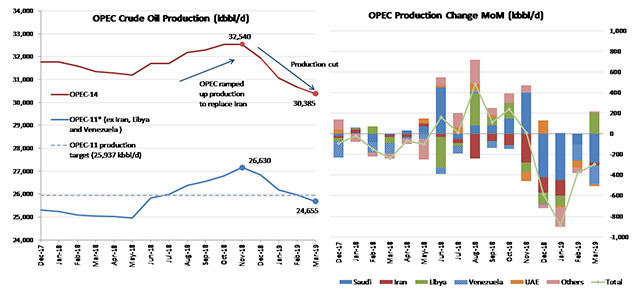

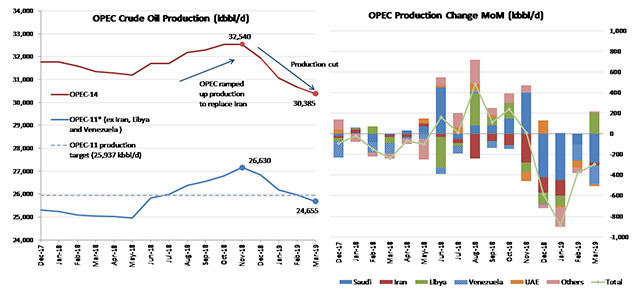

OPEC ผลิตน้ำมันดิบต่ำสุดในรอบ 4 ปี

ปริมาณการผลิตน้ำมันดิบของผู้ผลิตในกลุ่ม OPEC เดือน มี.ค. ลดลงเกือบ 3 แสนบาร์เรลต่อวัน สู่ระดับต่ำสุดในรอบ 4 ปีที่ 30.385 ล้านบาร์เรลต่อวันลดลง ซึ่งเป็นผลมาจาก 1) การเร่งลดปริมาณการผลิตน้ำมันดิบของ 11 ผู้ผลิตในกลุ่ม OPEC (ไม่รวมอิหร่าน ลิเบีย และเวเนซุเอลา ซึ่งได้รับการยกเว้นจากข้อตกลงลดปริมาณการผลิตน้ำมันดิบ) มากกว่าข้อตกลงที่กำหนดไว้ในการประชุม OPEC เดือน ธ.ค. 2018 นำโดยซาอุฯ และสหรัฐฯ อาหรับเอมิเรตส์ที่ลดปริมาณการผลิตน้ำมันดิบไปแล้วถึง 8.3 แสน และ 2.1 แสนบาร์เรลต่อวัน ตามลำดับ (vs. Pledged cut ที่ระดับ 3.39 แสน และ 1.88 แสนบาร์เรลต่อวัน ตามลำดับ) ทั้งนี้เราประเมินว่าปริมาณการผลิตน้ำมันดิบของผู้ผลิตในกลุ่ม OPEC (ไม่รวมอิหร่าน ลิเบีย และเวเนซุเอลา) จะลดลงอีกราว 2.4 แสนบาร์เรลต่อวันเป็นอย่างน้อย จนกระทั่งข้อตกลงนี้จะสิ้นสุดในเดือน มิ.ย. 2019

.

แผนภาพที่ 1: ปริมาณการผลิตน้ำมันดิบของผู้ผลิตในกลุ่ม OPEC ลดลงสู่ระดับต่ำสุดในรอบ 4 ปี

Source: Bloomberg, EIA, TISCO Economic Strategy Unit (ESU)

Source: Bloomberg, EIA, TISCO Economic Strategy Unit (ESU)

และ 2) ปัญหาทางเศรษฐกิจและการเมืองในเวเนซุเอลาที่รุนแรงมากขึ้น ไม่ว่าจะเป็นการถูกสหรัฐฯ คว่ำบาตรไม่นำเข้าและส่งออกน้ำมันดิบกับทางเวเนซุเอลาในช่วงปลายเดือน ม.ค. ที่ผ่านมา และล่าสุดในช่วงต้นเดือน มี.ค. ประเทศเวเนซุเอลาประสบปัญหาไฟดับนานหลายวัน ซึ่งฉุดให้ปริมาณการผลิตน้ำมันดิบของเวเนซุเอลาลดลงสู่ระดับต่ำสุดเป็นประวัติการณ์ที่ 8.9 แสนบาร์เรลต่อวัน หากไม่นับช่วงหยุดงานประท้วงในช่วงปลายปี 2002 ซึ่งเป็นผลมาจากปัจจัยชั่วคราวระยะสั้น ขณะเดียวกัน สหรัฐฯ ไม่สามารถเพิ่มปริมาณการผลิตน้ำมันดิบเพื่อชดเชย OPEC ได้เหมือนในอดีต

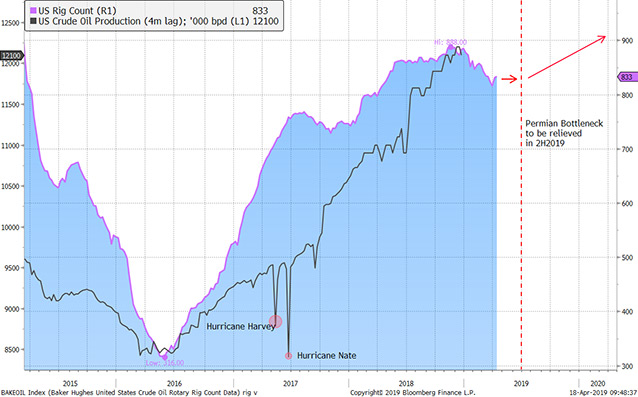

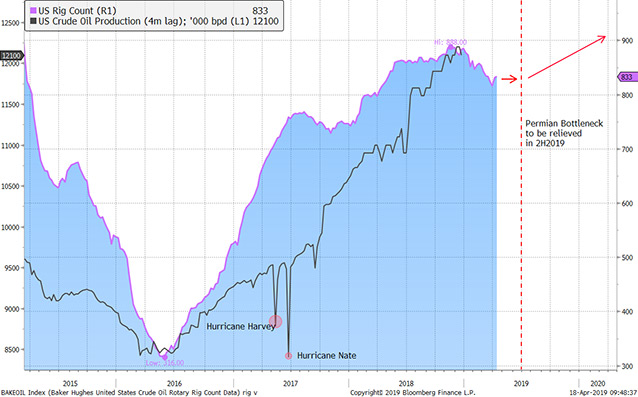

ในอดีตหากตลาดน้ำมันดิบโลกประสบภาวะขาดแคลน (Oil Supply Deficit) เนื่องจาก Supply ของผู้ผลิตในกลุ่ม OPEC ลดลง ไม่ว่าจะด้วยความตั้งใจผ่านการดำเนินนโยบายของกลุ่ม OPEC หรือเหตุสุดวิสัยทางธรรมชาติหรือทางการเมืองก็ตามที ทางผู้ผลิตในฝั่งสหรัฐฯ จะรีบเร่งผลิตน้ำมันดิบเพิ่มขึ้นมาชดเชยส่วนดังกล่าว และแย่งส่วนแบ่งทางการตลาด (Market Share) ไปจากกลุ่ม OPEC แต่ในรอบนี้กลับต่างออกไป ทางผู้ผลิตจากฝั่งสหรัฐฯ ไม่สามารถเร่งผลิตเพื่อมาชดเชยได้ เนื่องจากติดข้อจำกัดด้านการขนส่งน้ำมันดิบผ่านท่อ (Pipeline Bottleneck) ในแหล่งผลิตน้ำมันดิบ Permian ซึ่งส่งผลให้ผู้ผลิตต้องชะลอการลงทุนในการผลิตน้ำมันดิบ โดยสังเกตได้จากจำนวนแท่นขุดเจาะน้ำมันดิบในสหรัฐฯ ที่ลดลงต่อเนื่องตั้งแต่ปลายปี 2018

แผนภาพที่ 2: ปริมาณการผลิตน้ำมันดิบของสหรัฐฯ ในปี 2019 ทรงตัว หลังจำนวนแท่นขุดเจาะน้ำมันดิบของสหรัฐฯ ลดลงตั้งแต่ปลายปี 2018

Source: Bloomberg, TISCO Economic Strategy Unit (ESU)

Upside ของราคาน้ำมันดิบน่าจะจำกัดแล้ว ... แต่คาดว่าจะทรงตัวในระดับสูงได้ในช่วงครึ่งแรกของปีนี้

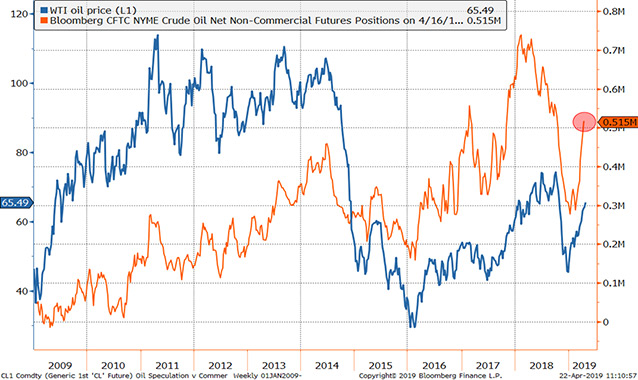

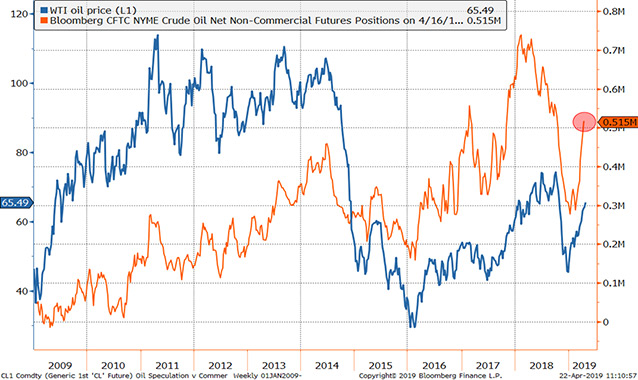

เรามองว่า Upside ของราคาน้ำมันดิบน่าจะจำกัดแล้ว หลังราคาน้ำมันดิบได้สะท้อนการตึงตัวของตลาดน้ำมันดิบโลกไปมากแล้ว โดยประเมินจากการที่นักลงทุนกลุ่ม Hedge Funds ได้กลับมาลดสถานะ Long น้ำมันดิบในตลาดซื้อขายล่วงหน้าเป็นครั้งแรกในรอบ 9 สัปดาห์ ในช่วงกลางเดือน เม.ย. ที่ผ่านมา

อย่างไรก็ตาม ราคาน้ำมันดิบน่าจะสามารถทรงตัวอยู่ในระดับสูงได้ในช่วงครึ่งแรกของปีนี้เป็นอย่างน้อย จากการเดินหน้าลดปริมาณการผลิตน้ำมันดิบของกลุ่ม OPEC+ อย่างต่อเนื่องจนถึงสิ้นเดือน มิ.ย. นี้ ประกอบกับปัญหาทางเศรษฐกิจและการเมืองที่ยังคงกดดันต่อปริมาณการผลิตน้ำมันดิบของอิหร่าน ลิเบีย และเวเนซุเอลา และปริมาณการผลิตน้ำมันดิบของสหรัฐฯ ที่ชะลอตัวลงในช่วงนี้

แผนภาพที่ 3: นักเก็งกำไรกลับมาขายน้ำมันดิบครั้งแรกในรอบ 9 สัปดาห์ (16 เม.ย. 2019)

Source: Bloomberg, TISCO Economic Strategy Unit (ESU)

Source: Bloomberg, TISCO Economic Strategy Unit (ESU)

มองไปข้างหน้า ... ราคาน้ำมันดิบเสี่ยงปรับฐานลงในช่วงครึ่งหลังของปีนี้

ปัจจัยบวกจากทางฝั่ง OPEC และสหรัฐฯ ต่อราคาน้ำมันดิบในช่วงครึ่งแรกของปี คาดว่าจะกลับมาเป็นปัจจัยลบที่ฉุดให้ราคาน้ำมันดิบปรับฐานลงในช่วงครึ่งหลังของปีนี้ โดยเราคาดว่าผู้ผลิต Shale Oil ในสหรัฐฯ จะกลับมาเร่งลงทุนสร้างแท่นขุดเจาะน้ำมันดิบเพื่อที่จะเพิ่มปริมาณการผลิตน้ำมันดิบ หลังท่อขนส่งน้ำมันในแหล่ง Permian จะเริ่มทยอยสร้างเสร็จตั้งแต่ไตรมาส 3 ของปีนี้ไปจนถึงสิ้นปี 2020 ดังนั้น Supply น้ำมันดิบของสหรัฐฯ จะเพิ่มสูงขึ้น และไหลทะลักเข้าสู่ตลาดน้ำมันดิบโลก และในขณะเดียวกัน คาดว่าผู้ผลิตในกลุ่ม OPEC จะไม่ขยายระยะเวลาของข้อตกลงลดปริมาณการผลิตน้ำมันดิบออกไป (สิ้นสุด ณ สิ้นเดือน มิ.ย. 2019) ซึ่งหมายความว่า OPEC จะสามารถกลับมาเร่งผลิตน้ำมันดิบเพิ่มขึ้น เพื่อรักษาไม่ให้สัดส่วนทางการตลาด (Market Share) ลดลงไปมากกว่านี้

บทความโดย

วีระพันธ์ โรจน์ณัฐกุล

Strategist, TISCO Economic Strategy Unit (ESU)

Source: Bloomberg, EIA, TISCO Economic Strategy Unit (ESU)

และ 2) ปัญหาทางเศรษฐกิจและการเมืองในเวเนซุเอลาที่รุนแรงมากขึ้น ไม่ว่าจะเป็นการถูกสหรัฐฯ คว่ำบาตรไม่นำเข้าและส่งออกน้ำมันดิบกับทางเวเนซุเอลาในช่วงปลายเดือน ม.ค. ที่ผ่านมา และล่าสุดในช่วงต้นเดือน มี.ค. ประเทศเวเนซุเอลาประสบปัญหาไฟดับนานหลายวัน ซึ่งฉุดให้ปริมาณการผลิตน้ำมันดิบของเวเนซุเอลาลดลงสู่ระดับต่ำสุดเป็นประวัติการณ์ที่ 8.9 แสนบาร์เรลต่อวัน หากไม่นับช่วงหยุดงานประท้วงในช่วงปลายปี 2002 ซึ่งเป็นผลมาจากปัจจัยชั่วคราวระยะสั้น ขณะเดียวกัน สหรัฐฯ ไม่สามารถเพิ่มปริมาณการผลิตน้ำมันดิบเพื่อชดเชย OPEC ได้เหมือนในอดีต

ในอดีตหากตลาดน้ำมันดิบโลกประสบภาวะขาดแคลน (Oil Supply Deficit) เนื่องจาก Supply ของผู้ผลิตในกลุ่ม OPEC ลดลง ไม่ว่าจะด้วยความตั้งใจผ่านการดำเนินนโยบายของกลุ่ม OPEC หรือเหตุสุดวิสัยทางธรรมชาติหรือทางการเมืองก็ตามที ทางผู้ผลิตในฝั่งสหรัฐฯ จะรีบเร่งผลิตน้ำมันดิบเพิ่มขึ้นมาชดเชยส่วนดังกล่าว และแย่งส่วนแบ่งทางการตลาด (Market Share) ไปจากกลุ่ม OPEC แต่ในรอบนี้กลับต่างออกไป ทางผู้ผลิตจากฝั่งสหรัฐฯ ไม่สามารถเร่งผลิตเพื่อมาชดเชยได้ เนื่องจากติดข้อจำกัดด้านการขนส่งน้ำมันดิบผ่านท่อ (Pipeline Bottleneck) ในแหล่งผลิตน้ำมันดิบ Permian ซึ่งส่งผลให้ผู้ผลิตต้องชะลอการลงทุนในการผลิตน้ำมันดิบ โดยสังเกตได้จากจำนวนแท่นขุดเจาะน้ำมันดิบในสหรัฐฯ ที่ลดลงต่อเนื่องตั้งแต่ปลายปี 2018

แผนภาพที่ 2: ปริมาณการผลิตน้ำมันดิบของสหรัฐฯ ในปี 2019 ทรงตัว หลังจำนวนแท่นขุดเจาะน้ำมันดิบของสหรัฐฯ ลดลงตั้งแต่ปลายปี 2018

Source: Bloomberg, EIA, TISCO Economic Strategy Unit (ESU)

และ 2) ปัญหาทางเศรษฐกิจและการเมืองในเวเนซุเอลาที่รุนแรงมากขึ้น ไม่ว่าจะเป็นการถูกสหรัฐฯ คว่ำบาตรไม่นำเข้าและส่งออกน้ำมันดิบกับทางเวเนซุเอลาในช่วงปลายเดือน ม.ค. ที่ผ่านมา และล่าสุดในช่วงต้นเดือน มี.ค. ประเทศเวเนซุเอลาประสบปัญหาไฟดับนานหลายวัน ซึ่งฉุดให้ปริมาณการผลิตน้ำมันดิบของเวเนซุเอลาลดลงสู่ระดับต่ำสุดเป็นประวัติการณ์ที่ 8.9 แสนบาร์เรลต่อวัน หากไม่นับช่วงหยุดงานประท้วงในช่วงปลายปี 2002 ซึ่งเป็นผลมาจากปัจจัยชั่วคราวระยะสั้น ขณะเดียวกัน สหรัฐฯ ไม่สามารถเพิ่มปริมาณการผลิตน้ำมันดิบเพื่อชดเชย OPEC ได้เหมือนในอดีต

ในอดีตหากตลาดน้ำมันดิบโลกประสบภาวะขาดแคลน (Oil Supply Deficit) เนื่องจาก Supply ของผู้ผลิตในกลุ่ม OPEC ลดลง ไม่ว่าจะด้วยความตั้งใจผ่านการดำเนินนโยบายของกลุ่ม OPEC หรือเหตุสุดวิสัยทางธรรมชาติหรือทางการเมืองก็ตามที ทางผู้ผลิตในฝั่งสหรัฐฯ จะรีบเร่งผลิตน้ำมันดิบเพิ่มขึ้นมาชดเชยส่วนดังกล่าว และแย่งส่วนแบ่งทางการตลาด (Market Share) ไปจากกลุ่ม OPEC แต่ในรอบนี้กลับต่างออกไป ทางผู้ผลิตจากฝั่งสหรัฐฯ ไม่สามารถเร่งผลิตเพื่อมาชดเชยได้ เนื่องจากติดข้อจำกัดด้านการขนส่งน้ำมันดิบผ่านท่อ (Pipeline Bottleneck) ในแหล่งผลิตน้ำมันดิบ Permian ซึ่งส่งผลให้ผู้ผลิตต้องชะลอการลงทุนในการผลิตน้ำมันดิบ โดยสังเกตได้จากจำนวนแท่นขุดเจาะน้ำมันดิบในสหรัฐฯ ที่ลดลงต่อเนื่องตั้งแต่ปลายปี 2018

แผนภาพที่ 2: ปริมาณการผลิตน้ำมันดิบของสหรัฐฯ ในปี 2019 ทรงตัว หลังจำนวนแท่นขุดเจาะน้ำมันดิบของสหรัฐฯ ลดลงตั้งแต่ปลายปี 2018

Source: Bloomberg, TISCO Economic Strategy Unit (ESU)

Source: Bloomberg, TISCO Economic Strategy Unit (ESU)