คณะกรรมการทางการเงินแห่งประเทศไทย มีมติเอกฉันท์ปรับลดอัตรา ดอกเบี้ยนโยบาย 0.25% ลงสู่ระดับ 1.0% ซึ่งเป็นระดับต่ำสุดเป็นประวัติการณ์ จากแนวโน้มการขยายตัวทางเศรษฐกิจต่ำกว่าที่ประเมิน และต่ำกว่าระดับศักยภาพมากขึ้น

เศรษฐกิจไทยมีแนวโน้มชะลอตัวลงจากการระบาดของไวรัสโคโรน่า ความล่าช้าของ พ.ร.บ.งบประมาณรายจ่ายประจำปี และภัยแล้ง ขณะที่อัตราเงินเฟ้อทั่วไปมีแนวโน้มต่ำกว่าขอบล่างของกรอบเป้าหมายเงินเฟ้อ ธนาคารกลางมีความจำเป็นต้องใช้นโยบายการเงินแบบผ่อนคลายเพื่อลดผลกระทบจากปัจจัยข้างต้น รวมทั้งสนับสนุนสภาพคล่องและการปรับปรุงโครงสร้างหนี้ให้กับภาคธุรกิจและภาคครัวเรือน จึงมีมติเป็นเอกฉันท์ในการปรับลดอัตรา ดอกเบี้ยนโยบาย ลง 0.25%

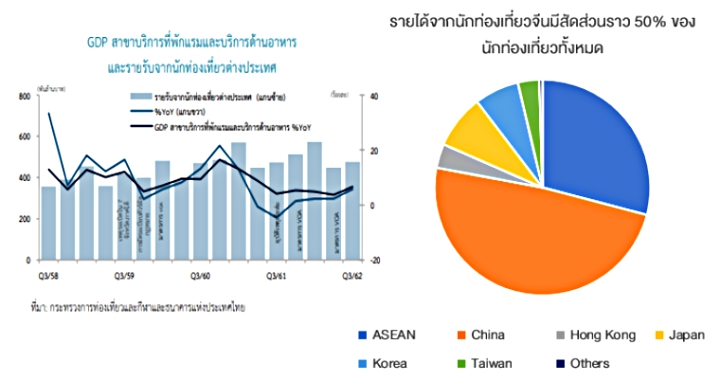

เศรษฐกิจไทยในปัจจุบันยังมีความเปราะบางต่อนักท่องเที่ยวจีนค่อนข้างมาก โดยเฉพาะในแง่ของปริมาณนักท่องเที่ยว โดยจำนวนนักท่องเที่ยวที่หายไปในแต่ละเดือนจะกระทบกับอัตราการเติบโตของ GDP ในไทยอย่างมีนัยสำคัญ โดยผลกระทบของนักท่องเที่ยวลดลงสะสมเป็นจำนวนมาก จะเป็นการลดลงของนักท่องเที่ยวตั้งแต่ 3 เดือนเป็นต้นไป ซึ่งจะกระทบกับด้านการบริโภคภาคเอกชนด้วยเช่นกัน

โดยล่าสุด จากบทสัมภาษณ์ของนายดอน นาครทรรพ ผู้อำนวยการอาวุโส ฝ่ายเศรษฐกิจมหภาค ธนาคารแห่งประเทศไทย เปิดเผยว่า มีความเป็นไปได้ที่ภาคการท่องเที่ยวของไทยจะได้รับผลกระทบรุนแรง และจากผลการประเมินของกระทรวงการท่องเที่ยวและกีฬา ประเมินว่านักท่องเที่ยวต่างชาติอาจลดลง 5 ล้านคน ส่งผลให้รายได้ประเทศไทยหายไปประมาณ 2.5 แสนล้านบาท (ที่มา : Business today) โดยจากตัวเลขดังกล่าวตรงกับการประมาณการของ KTBST ที่สะท้อนการหายไปของนักท่องเที่ยวจีนราว 50% เป็นระยะเวลา 12 เดือน

สถานการณ์ที่ธนาคารแห่งประเทศไทยเผชิญในช่วงก่อนหน้านี้จะมาจากปัจจัยภายนอกเป็นสำคัญ ประกอบกับความอ่อนแอของปัจจัยภายในอันเนื่องมาจากปัญหาภัยแล้งและความล่าช้าของนโยบายภาครัฐ ในขณะที่ปัจจัยขับเคลื่อนเศรษฐกิจจะมาจากภาคการบริโภคและภาคการส่งออก ซึ่งค่อยๆ ได้รับผลกระทบจากสงครามการค้า การลดดอกเบี้ยจึงเป็นทางเลือกที่ช่วยให้ค่าเงินบาทอ่อนค่าลง

โดยในปัจจุบันจากนักท่องเที่ยวจีนที่เผชิญสถานการณ์การแพร่ระบาดของ COVID-19 จะทำให้ภาคการท่องเที่ยวหดตัวลง ซึ่งจะกระทบกับการเติบโตทางเศรษฐกิจของไทยทางตรง ทำให้ภาพรวมของเศรษฐกิจไทยนั้นมีการชะลอตัวทางการเติบโตและอัตราเงินเฟ้อ ส่งผลให้ธนาคารแห่งประเทศไทยนั้นออกมาปรับลดดอกเบี้ยในช่วงวันที่ 5 กุมภาพันธ์ที่ผ่านมา

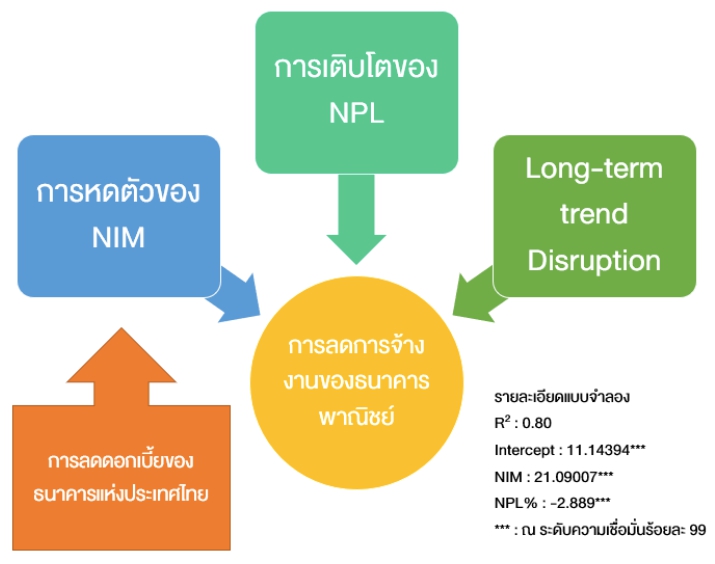

โดยในปัจจุบัน ธุรกิจการเงินการธนาคารนั้นมีการควบคุมกันอย่างเข้มงวด ตลอดจนการแข่งขันที่รุนแรงยิ่งขึ้นทั้งจากในอุตสาหกรรม (Red ocean) และจากนอกอุตสาหกรรม (Disruption) ทำให้ธนาคารจำเป็นต้องมีการลงทุนในโครงสร้างพื้นฐาน (Infrastructure) เพื่อรองรับการแข่งขันที่จะสูงขึ้นในอนาคต และทำให้ต้นทุนของธนาคารสูงขึ้นในทุกปี

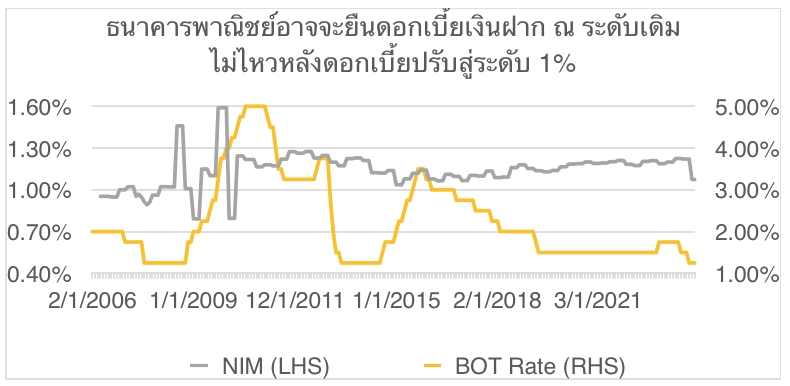

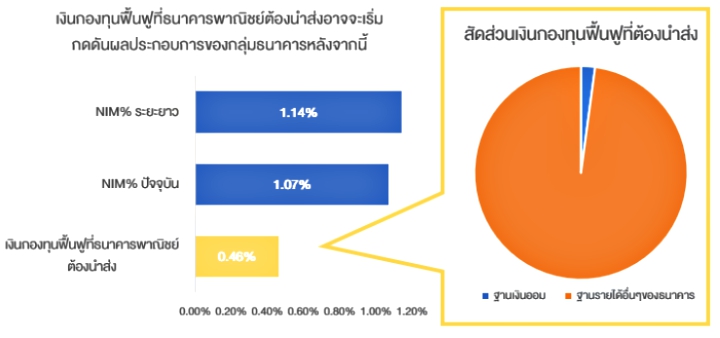

ในขณะที่ต้นทุนด้านการดำเนินธุรกิจจากนโยบายการเงิน เช่น เงินกองทุนฟื้นฟูที่ธนาคารพาณิชย์ต้องนำส่ง ซึ่งได้มีการเปลี่ยนแปลงตอนปี 2012 โดยในระยะแรกที่มีการใช้นั้นอาจจะไม่ได้ส่งผลกระทบต่อธุรกิจธนาคารมากนัก เนื่องจากยังมีส่วนต่างดอกเบี้ยรับ (NIM) ที่สูง แต่ในปัจจุบัน หลังธนาคารแห่งประเทศไทยมีการปรับลดอกเบี้ยนโยบายลง อาจจะส่งผลกระทบรุนแรงมากยิ่งขึ้น เนื่องจากการเพิ่มขึ้นของ NPL และการเติบโตของการปล่อยกู้ที่ชะลอตัวลงอันเนื่องมาจากภาวะเศรษฐกิจ

จากสถานการณ์ในปัจจุบัน ธนาคารแห่งประเทศไทยจำเป็นต้องมีการปรับดอกเบี้ยลงด้วยทางเลือกที่จำเป็นต้องแลก “การช่วยเหลือประชาชนด้วยการลดต้นทุนทางการเงิน” มาด้วย “การกดดันธนาคารพาณิชย์ให้ลดต้นทุน” ทาง KTBST SEC จึงทำการศึกษาปัจจัยใดที่เป็นตัวแปรสำคัญให้ธนาคารพาณิชย์เริ่มประกาศปรับลดคน โดยจากแบบจำลองพหุถดถอยพบว่า ปัจจัยที่ทำให้ธนาคารลดการจ้างงานพนักงานมากที่สุดจะมาจากส่วนต่างดอกเบี้ยรับ (Net Interest margin: NIM) โดยพบว่าหากปัจจัยอื่นๆ คงที่ ทุกๆ 1 Basis point : BPS ของ NIM ลดลง จะลดการจ้างงานในอุตสาหกรรมธนาคารโดยเฉลี่ย 1.02 คน และหาก NPL ปรับตัวขึ้นทุกๆ 1 BPS จะส่งผลให้ธนาคารลดการจ้างงานลดลงราว 0.97 คน

โดยจากสถานการณ์ต่างๆ การปรับลดดอกเบี้ยลงของธนาคารแห่งประเทศไทย อาจจะทำให้ธนาคารพาณิชย์ต้องประกาศปรับลดดอกเบี้ยเงินฝากลงอย่างหลีกเลี่ยงไม่ได้ เพื่อช่วยให้ลดต้นทุนในการดำเนินงานของธนาคารพาณิชย์ภายใต้ภาวะการปล่อยกู้ที่เป็นไปได้อย่างยากลำบาก อย่างไรก็ดี หากภาวะเศรษฐกิจโดยรวมยังคงชะลอตัวดังเช่นในปัจจุบัน ก็จะกดดัน NPL ให้ปรับตัวสูงขึ้น อันส่งผลให้ธนาคารพาณิชย์ต้องพิจารณาลดการจ้างงานลงในที่สุด

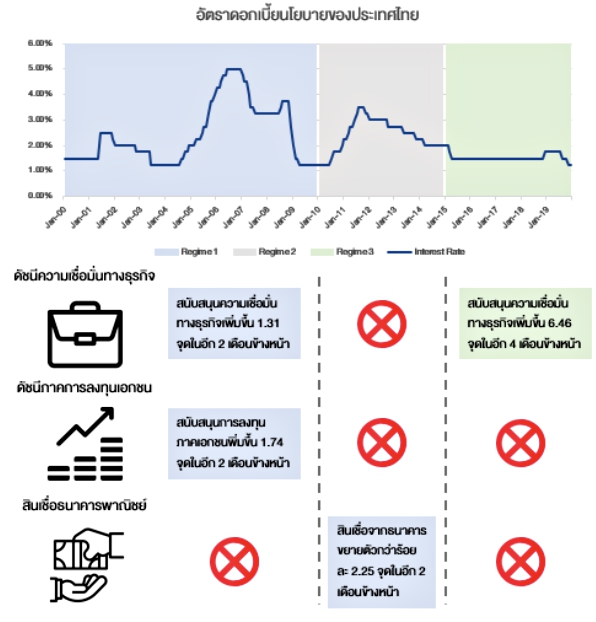

ทาง KTBST SEC แบ่งการทำนโยบายทางการเงินธนาคารกลางแห่งประเทศไทย (ธปท.) ออกเป็น 3 ยุคสมัย

1.) พ.ค. 2543 จนถึงปี 2552: ธปท.ใช้อัตราเงินเฟ้อพื้นฐานฉลี่ยรายไตรมาสเป็นเป้าหมายในการดำเนินนโยบาย กำหนดกรอบเป้าหมายเงินเฟ้อที่ร้อยละ 0-3.5

2.) ต้นปี 2553 จนถึง 2557: ธปท. และกระทรวงการคลังเห็นชอบร่วมกันที่จะยังคงใช้อัตราเงินเฟ้อพื้นฐานเฉลี่ยรายไตรมาส ขยับกรอบเป้าหมายมาอยู่ที่ร้อยละ 0.5-3.0

3.) ภาคหลังปี 2557: ธปท. และกระทรวงการคลังได้พิจารณาเห็นชอบที่จะใช้อัตราเงินเฟ้อทั่วไปแทนที่อัตราเงินเฟ้อพื้นฐาน โดยกำหนดกรอบเป้าหมายเงินเฟ้อเฉลี่ยรายปีที่ร้อยละ 2.5 ± 1.5

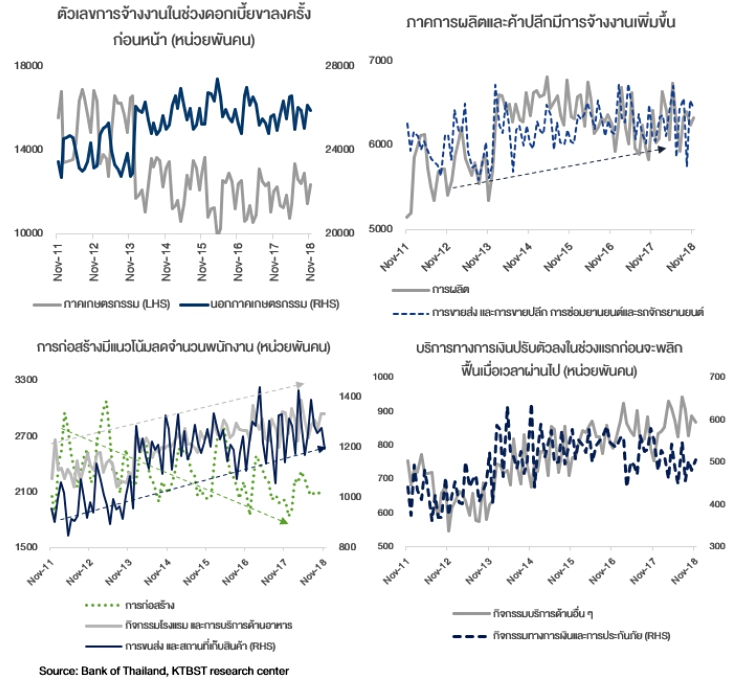

ในช่วงปี พ.ศ. 2550 ถึงปี 2561 เป็นวัฏจักรดอกเบี้ยขาลงมาสู่ระดับ 1.50% เพื่อสนับสนุนสภาพคล่องของบริษัทเอกชน เพื่อผลักดันเศรษฐกิจ อัตราการว่างงานโดยรวมต่ำกว่า 2% ตลอดทั้งช่วง เมื่อเจาะลงไปพบว่าภาคเกษตรกรรมมีการจ้างงานลดลง ขณะที่นอกภาคเกษตรกรรมปรับตัวสูงขึ้น นำโดยอุตสาหกรรมการผลิต ธุรกิจค้าปลีกและยานยนต์ การขนส่ง และกิจการโรงแรม ขณะที่กลุ่มบริการทางการเงิน และบริการอื่นๆ มีแนวโน้มปรับตัวลงในช่วงแรก ก่อนจะฟื้นตัวเมื่อเวลาผ่านไป สวนทางกับกลุ่มก่อสร้างที่ปรับตัวลงต่อเนื่อง โดยกลุ่มอื่นๆ ไม่มีการตอบสนองต่อการเปลี่ยนแปลงนโยบายดอกเบี้ยอย่างมีนัยสำคัญทางสถิติ

อย่างไรก็ดีทาง KTBST คาดว่า การปรับลดอัตราดอกเบี้ยนโยบายในปัจจุบันส่งผลให้ตลาดแรงงานของประเทศไทยมีแนวโน้มประพฤติคล้ายรอบก่อนหน้า โดยทาง KTBST SEC คาดว่า ธปท.จะเริ่มหยิบ UMPTs ขึ้นมาใช้ควบคู่ไปกับการลดดอกเบี้ย

โดยปัจจุบันการลดดอกเบี้ยของ ธปท.นั้นทำได้เพียงช่วยชะลอการหดตัวของเศรษฐกิจไทย แต่ไม่ได้ช่วยกระตุ้นเศรษฐกิจอย่างมีนัยสำคัญ สืบเนื่องมาจากความล่าช้าของนโยบายภาครัฐบาลและงบประมาณ ตลอดจนการกระตุ้นของภาครัฐบาลนั้นเป็นการกระตุ้นเพียงภาคการบริโภคระยะสั้นเท่านั้น ส่งผลให้การเติบโตทางเศรษฐกิจที่มีความเปราะบางต่อภาคการส่งออกโลกและอุตสาหกรรมการท่องเที่ยว เป็นเพียงการแก้ปัญหาแบบครั้งคราวเท่านั้น (การบริโภคภาคเอกชนจะเติบโตต่อเมื่อที่ภาครัฐมีการกระตุ้น เช่น ชิม ช้อป ใช้)

ดังนั้น ธนาคารแห่งประเทศไทยอาจจะต้องเริ่มพิจารณาหยิบนโยบายการเงินทางเลือกขึ้นมาใช้ (Unconventional Monetary Policy Tools : UMPTs) เนื่องการลดดอกเบี้ยนั้นช่วยให้ค่าเงินบาทอ่อนค่าลงในระยะสั้น ในขณะที่ภาคการส่งออกนั้นยังคงหดตัวในเชิงปริมาณการส่งออกอันเนื่องมาจากสงครามการค้า และภาคการท่องเที่ยวที่มีการหดตัวนั้นก็เป็นการหดตัวของจำนวนนักท่องเที่ยวจากปัจจัยการแพร่ระบาดของ COVID-19 เช่นกัน ดังนั้นการลดดอกเบี้ยของธนาคารกลางอาจจะเป็นเพียงการเอาน้ำเย็นเข้าลูบมากกว่าการเกาที่ตรงจุด

- อ่านเพิ่มเติม กูรูกสิกรชี้ผลกระทบแบงก์ ลดดอกเบี้ยกู้…สู้ไวรัสโคโรน่า

จากการศึกษาของ BIS : Bank for international settlement พบว่า การปรับลดดอกเบี้ยนั้นจะสามารถปรับลดได้อย่างรวดเร็ว ในขณะที่ตอนปรับขึ้นนั้นจะมีความหนืดของนโยบาย (Stickiness) ส่งผลให้กระสุนในการกระตุ้นเศรษฐกิจของธนาคารกลางมีจำกัด หากจะวัดกันด้วยขนาดและจำนวนครั้งในการปรับลดดอกเบี้ย ประกอบกับอัตราดอกเบี้ยนโยบายในระยะยาวนั้นมีแนวโน้มที่จะลดลงอย่างต่อเนื่อง ตามภาวะต้นทุนการทำธุรกรรมที่ลดลง โครงสร้างประชากรที่มีอายุยืนยาวยิ่งขึ้นและอัตราการออมที่สูงขึ้น ตลอดจน Productivity growth ต่อหัวที่ลดลง (ที่มา : BIS CGFS Papers No. 63 Unconventional monetary policy tools : a cross-country analysis October 2019)

โดยทาง KTBST มีมุมมองว่าการลดดอกเบี้ยอย่างเดียวคงไม่เพียงพอสำหรับการกระตุ้นเศรษฐกิจ และเป็นเพียงการชะลอการหดตัวของการเติบโตเท่านั้น

จากการศึกษาถึงประสิทธิผลของ UMPTs โดย BIS นั้นพบว่า การใช้นโยบายการเงินด้วย UMPTs นั้นจะช่วยกระตุ้นเศรษฐกิจได้ค่อนข้างดี แม้ว่าจะมีผลข้างเคียงที่ยังคงต้องมีการพิสูจน์ก็ตาม โดยหากสถานการณ์ทางเศรษฐกิจ การเมือง ยังคงดำเนินแบบนี้ต่อไปเรื่อยๆ ก็จะส่งผลให้ ธปท.จำเป็นต้องเริ่มพิจารณาเครื่องมืออื่นๆ ภายใต้การก่อหนี้สาธารณะที่เท่ากันขึ้นมาพิจารณา

เมื่อถึงตอนนั้น พฤติกรรมทางเงินของนักลงทุน ผู้ออม ผู้ประกอบการ ตลอดจนผู้ดำเนินนโยบาย จำเป็นที่จะต้องปรับนโยบายการเงินใหม่เพื่อรับพฤติกรรมที่เปลี่ยนแปลงไป อย่างไรก็ดี ประเทศไทยในปัจจุบันยาแรงจาก ธปท.อย่างเดียวคงไม่เพียงพอ จำเป็นต้องพึ่งพานโยบายการคลังที่ควรจะมีประสิทธิภาพที่สูงกว่านี้

โดย ดร.วิน อุดมรัชตวนิชย์

โดย ดร.วิน อุดมรัชตวนิชย์

ประธานกรรมการ บริษัทหลักทรัพย์ เคทีบี (ประเทศไทย) จำกัด (มหาชน) (KTBST SEC)