ตลาดกระทิงที่เติบโตขึ้นด้วยการฟื้นฟูเศรษฐกิจเมื่อครั้งเกิดวิกฤตการเงินปี 2551 คงไม่อยู่ยืนยาวตลอดไปหลังจากหุ้นทำกำไรมาเกือบตลอดทศวรรษต้องเผชิญกับสภาพตลาดขาลงอย่างหนัก แม้การลงทุนแบบเดิมๆ อย่างทองคำและพันธบัตรจะทำกำไรได้ดีพอสมควรเมื่อหุ้นตก แต่ผลตอบแทนยังขยับไม่มากพอที่จะมาชดเชยการติดลบอย่างรุนแรงของตลาดหลักทรัพย์ได้ ดังนั้นซีอีโอของ Cambria Investment Management แห่งเมือง El Segundo รัฐ California จึงสร้างกองทุนที่จะบริหารความเสี่ยงจากการถือครองหุ้นอย่างปลอดภัยขึ้นมา

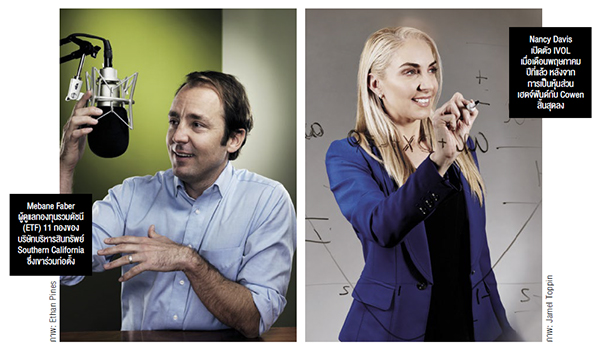

สำหรับ กองทุนรวมดัชนี Tail Risk ETF (TAIL) ของ Cambria เปิดตัวเมื่อเดือนเมษายน 2550 และให้ผลตอบแทนติดลบอยู่เกือบ 3 ปี โดยเฉพาะการซื้อสิทธิออปชั่นการขาย (Put Options) ในดัชนี S&P 500 ที่ส่งผลให้กองทุนมีมูลค่าลดลงอย่างรวดเร็ว ซึ่งไม่ใช่เรื่องแปลก เนื่องจากกองทุนดังกล่าวไม่ได้รับการออกแบบมาเพื่อทำกำไรในปีปกติทั่วไป เช่นเดียวกับเจ้าของบ้านที่ทิ้งค่าเบี้ยประกันภัยแบบเสียเปล่าในช่วงเวลาปกติ “บ้านคุณอาจไม่โดนไฟไหม้เลยก็ได้...แต่มันจะดีกว่า ถ้าเกิดเหตุขึ้นมา ประกันจะช่วยควบคุมพอร์ตของคุณ และช่วยให้คุณไม่ประสาทเสียมากนัก” Mebane Faber ผู้ร่วมก่อตั้งบริษัทบริหารสินทรัพย์ Southern California กล่าว ความระมัดระวังเช่นนี้สร้างผลตอบแทนแก่นักลงทุนของ Cambria ในช่วงที่มีการเทขายหุ้นเมื่อเดือนที่แล้ว เนื่องจากการระบาดของเชื้อไวรัสโคโรนา 2019 ทั่วโลก ซึ่งทำให้เศรษฐกิจโลกพิการและมูลค่าของ TAIL ได้เพิ่มขึ้นร้อยละ 28 ในปี 2563 ในขณะที่ดัชนี S&P 500 ตกไปร้อยละ 29 เมื่อปิดตลาดในวันศุกร์ ขณะที่กองทุนมีการจัดสรรสินทรัพย์การลงทุนอย่างง่ายๆ โดยแบ่งสัดส่วนร้อยละ 77 ในพันธบัตรของสหรัฐอเมริกา และประมาณร้อยละ 6 เป็นเงินสด ส่วนที่เหลือลงทุนแบบขั้นบันไดใน Put Options ซึ่งทำให้นักลงทุนเห็นคุณค่าของกองทุนนี้ในช่วงที่ตลาดล่ม โดย Cambria เป็นเจ้าของสัญญาออปชั่นระยะ 3 เดือน จนถึง 15 เดือนในดัชนี S&P 500 ทำให้กองทุนมีทางเลือกในการขายกองทุนดัชนี (index fund) ด้วยมูลค่าตั้งแต่ 2,400 จุด ถึง 3,100 จุด และนับตั้งแต่ดัชนี S&P ร่วงลงต่ำที่สุดในรอบ 3 ปีไปอยู่ที่ 2,304.92 จุด และออปชั่นเหล่านั้นทุกตัวก็มีมูลค่าพรีเมียมสูงมาก นอกจากนี้สินทรัพย์ 124 ล้านเหรียญของ TAIL ยังทำให้กองทุนนี้เป็นกองทุนใหญ่ที่สุดในกลุ่ม ETF 11 กองของ Cambria อันเป็นผลจากมูลค่าที่เพิ่มขึ้นจากการลงทุนและค่าใช้จ่ายกองทุนร้อยละ 0.59 ของกองทุนนี้ก็ต่ำที่สุดในบรรดากองทุนตลาดหมี 28 กองของสหรัฐอเมริกา ซึ่งแพลตฟอร์มวิเคราะห์การลงทุน Morningstar Direct ติดตามอยู่กองทุนกลุ่มนี้เกือบทั้งหมด (ยกเว้นแค่กองเดียว) ให้ผลตอบแทนเป็นเลข 2 หลักในช่วงที่ตลาดล่มในปีนี้ ทางเลือกกองทุนประกันความเสี่ยง

แม้กองทุนตลาดหมีจะสามารถสร้างผลตอบแทนอันน่าประทับใจในช่วงตลาดหุ้นตกแต่กองทุนเหล่านี้มักจะอยู่ในสภาพขาดทุนในช่วงตลาดปกติ หรือตลาดกระทิง Nancy Davis จาก Goldman Sachs ได้สร้างสรรค์กองทุน ETF ที่มีความยืดหยุ่นกว่า และสามารถช่วยปกป้องนักลงทุนจากภาวะเศรษฐกิจถดถอย รวมถึงภาวะเงินเฟ้อ พร้อมเสนอโอกาสการทำกำไรได้ทั้งในสภาวะที่ตลาดมีความเสี่ยงและไม่มีความเสี่ยง

Quadratic Capital Management แห่งเมือง Greenwich รัฐ Connecticut ของ Davis บริหารกองทุน Quadratic Interest Rate Volatility & Inflation Hedge ETF (กองทุนรวมดัชนีเพื่อการบริหารความเสี่ยงจากความผันผวนของอัตราดอกเบี้ยและเงินเฟ้อ หรือ IVOL) ซึ่งบริหารความเสี่ยงในการถือพันธบัตรชดเชยเงินเฟ้อ (Treasury Inflation-Protected Securities หรือ TIPS) ด้วยออปชั่นที่วางเดิมพันกับความผันผวนของตราสารหนี้

“ในความเป็นจริง ไม่มีใครรู้ว่าสถานการณ์ไวรัสครั้งนี้จะไปทางไหน มันจะกลายเป็นสิ่งที่ลดประชากรมนุษย์ไหม หรือเราจะฟื้นตัวได้ และสถานการณ์จะบรรเทาไปเองแต่ไม่ว่าอย่างไร IVOL ก็วางตัวอยู่ในจุดที่ผลประกอบการดีมากได้” Davis กล่าว

Davis ต้องการให้สถานการณ์เป็นแบบหลังอย่างแน่นอน เพื่อลดโศกนาฏกรรมที่เกิดขึ้นกับมนุษย์จากการระบาดต่อเนื่องครั้งนี้ แต่ไม่ว่าผลสุดท้ายจะเป็นอย่างไร ระบบป้องกันภาวะเงินเฟ้อของกองทุนนี้ก็จะทำงาน ซึ่งการถือ TIPS จะปลอดภัยกว่าการถือพันธบัตรแบบทั่วไป ไม่ว่าจะมีการพิมพ์ธนบัตรเพิ่มเพื่อส่งให้ชาวอเมริกันอีกเท่าใด และไม่ว่าธนาคารกลางของสหรัฐอเมริกาจะตรึงอัตราดอกเบี้ยใกล้ระดับร้อยละ 0 ไว้นานแค่ไหนก็ตาม

“อัตราผลตอบแทนอยู่ที่ 94 BP (basis point) ในระยะ 10 ปีไม่ใช่การลงทุนที่ปลอดความเสี่ยง การที่ผู้คนถือพันธบัตรระยะยาวของรัฐบาลเป็นเรื่องอันตรายมากๆ...เราบริหารความเสี่ยงให้ผลตอบแทนระยะ 10 ปีสูงกว่านี้ได้ และถ้าตลาดเกิดภาวะเสี่ยงคนที่พยายามจัดพอร์ตแบบเชิงรับอาจต้องสูญเงินจำนวนมาก” Davis กล่าว

ทั้งนี้สินทรัพย์ของ IVOL ประมาณร้อยละ 85 จาก 95 ล้านเหรียญ จะได้รับการจัดสรรใน TIPS ซึ่งลดลงร้อยละ 5 ในปีนี้ เพราะการเทขายหุ้นและราคาน้ำมันที่ตกต่ำ ทำให้ความแตกต่างระหว่างพันธบัตรแบบป้องกันเงินเฟ้อกับพันธบัตรทั่วไปลดลง

อย่างไรก็ตาม IVOL ได้ถึงจุดคุ้มทุนแล้วนับตั้งแต่ก่อตั้งในเดือนพฤษภาคมของปีที่ผ่านมา จากอัตราดอกเบี้ยของออปชั่นที่เพิ่มมูลค่ามากขึ้นในช่วงวิกฤตเศรษฐกิจที่ดิ่งลงจนเข้าสู่ภาวะถดถอยอย่างหนัก โดยส่วนต่างระหว่างผลตอบแทนของพันธบัตรระยะ 10 ปี และ 2 ปี กำลังเพิ่มขึ้น ซึ่งถ้าสหรัฐอเมริกากดกราฟจำนวนผู้ติดเชื้อ COVID-19 ในช่วงหลายสัปดาห์หลังจากนี้ไม่สำเร็จ กราฟอัตราผลตอบแทนการลงทุนและผลตอบแทนของ IVOL ก็อาจจะพุ่งสูงขึ้นเช่นกัน

ทางเลือกกองทุนประกันความเสี่ยง

แม้กองทุนตลาดหมีจะสามารถสร้างผลตอบแทนอันน่าประทับใจในช่วงตลาดหุ้นตกแต่กองทุนเหล่านี้มักจะอยู่ในสภาพขาดทุนในช่วงตลาดปกติ หรือตลาดกระทิง Nancy Davis จาก Goldman Sachs ได้สร้างสรรค์กองทุน ETF ที่มีความยืดหยุ่นกว่า และสามารถช่วยปกป้องนักลงทุนจากภาวะเศรษฐกิจถดถอย รวมถึงภาวะเงินเฟ้อ พร้อมเสนอโอกาสการทำกำไรได้ทั้งในสภาวะที่ตลาดมีความเสี่ยงและไม่มีความเสี่ยง

Quadratic Capital Management แห่งเมือง Greenwich รัฐ Connecticut ของ Davis บริหารกองทุน Quadratic Interest Rate Volatility & Inflation Hedge ETF (กองทุนรวมดัชนีเพื่อการบริหารความเสี่ยงจากความผันผวนของอัตราดอกเบี้ยและเงินเฟ้อ หรือ IVOL) ซึ่งบริหารความเสี่ยงในการถือพันธบัตรชดเชยเงินเฟ้อ (Treasury Inflation-Protected Securities หรือ TIPS) ด้วยออปชั่นที่วางเดิมพันกับความผันผวนของตราสารหนี้

“ในความเป็นจริง ไม่มีใครรู้ว่าสถานการณ์ไวรัสครั้งนี้จะไปทางไหน มันจะกลายเป็นสิ่งที่ลดประชากรมนุษย์ไหม หรือเราจะฟื้นตัวได้ และสถานการณ์จะบรรเทาไปเองแต่ไม่ว่าอย่างไร IVOL ก็วางตัวอยู่ในจุดที่ผลประกอบการดีมากได้” Davis กล่าว

Davis ต้องการให้สถานการณ์เป็นแบบหลังอย่างแน่นอน เพื่อลดโศกนาฏกรรมที่เกิดขึ้นกับมนุษย์จากการระบาดต่อเนื่องครั้งนี้ แต่ไม่ว่าผลสุดท้ายจะเป็นอย่างไร ระบบป้องกันภาวะเงินเฟ้อของกองทุนนี้ก็จะทำงาน ซึ่งการถือ TIPS จะปลอดภัยกว่าการถือพันธบัตรแบบทั่วไป ไม่ว่าจะมีการพิมพ์ธนบัตรเพิ่มเพื่อส่งให้ชาวอเมริกันอีกเท่าใด และไม่ว่าธนาคารกลางของสหรัฐอเมริกาจะตรึงอัตราดอกเบี้ยใกล้ระดับร้อยละ 0 ไว้นานแค่ไหนก็ตาม

“อัตราผลตอบแทนอยู่ที่ 94 BP (basis point) ในระยะ 10 ปีไม่ใช่การลงทุนที่ปลอดความเสี่ยง การที่ผู้คนถือพันธบัตรระยะยาวของรัฐบาลเป็นเรื่องอันตรายมากๆ...เราบริหารความเสี่ยงให้ผลตอบแทนระยะ 10 ปีสูงกว่านี้ได้ และถ้าตลาดเกิดภาวะเสี่ยงคนที่พยายามจัดพอร์ตแบบเชิงรับอาจต้องสูญเงินจำนวนมาก” Davis กล่าว

ทั้งนี้สินทรัพย์ของ IVOL ประมาณร้อยละ 85 จาก 95 ล้านเหรียญ จะได้รับการจัดสรรใน TIPS ซึ่งลดลงร้อยละ 5 ในปีนี้ เพราะการเทขายหุ้นและราคาน้ำมันที่ตกต่ำ ทำให้ความแตกต่างระหว่างพันธบัตรแบบป้องกันเงินเฟ้อกับพันธบัตรทั่วไปลดลง

อย่างไรก็ตาม IVOL ได้ถึงจุดคุ้มทุนแล้วนับตั้งแต่ก่อตั้งในเดือนพฤษภาคมของปีที่ผ่านมา จากอัตราดอกเบี้ยของออปชั่นที่เพิ่มมูลค่ามากขึ้นในช่วงวิกฤตเศรษฐกิจที่ดิ่งลงจนเข้าสู่ภาวะถดถอยอย่างหนัก โดยส่วนต่างระหว่างผลตอบแทนของพันธบัตรระยะ 10 ปี และ 2 ปี กำลังเพิ่มขึ้น ซึ่งถ้าสหรัฐอเมริกากดกราฟจำนวนผู้ติดเชื้อ COVID-19 ในช่วงหลายสัปดาห์หลังจากนี้ไม่สำเร็จ กราฟอัตราผลตอบแทนการลงทุนและผลตอบแทนของ IVOL ก็อาจจะพุ่งสูงขึ้นเช่นกัน

อ่านเพิ่มเติม: 5 กองทุนทางเลือก รับเงินเฟ้อจากไวรัสโคโรนา 2019

คลิกอ่านบทความทางด้านธุรกิจการลงทุนได้ที่ นิตยสาร Forbes Thailand ฉบับพิเศษ "Wealth Management & Investing 2020" ในรูปแบบ e-magazine