เมื่อ Robinhood แอปพลิเคชันเพื่อการลงทุนที่มีลักษณะเหมือนเล่นเกม ใช้สูตรฟรีค่าคอมมิชชั่นดึงดูดคนรุ่นมิลเลนเนียลที่ไม่สบอารมณ์เข้ามาติดหนึบ ธุรกิจนายหน้ารายย่อยก็เปลี่ยนไปตลอดกาล

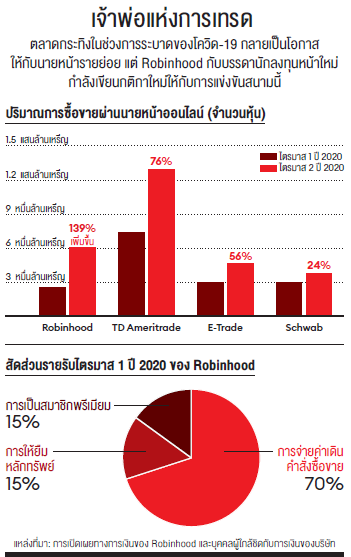

“ประชาธิปไตยทางการเงินสำหรับทุกคน”คือ เป้าหมายที่ประกาศไว้ แต่ 2 ผู้ก่อตั้ง Robinhood กลับกลายเป็นเศรษฐีพันล้านได้ก็จากการล่อนักลงทุนด้อยประสบการณ์เข้าปากฉลามที่ฉาวโฉ่ที่สุดใน Wall Street ขอต้อนรับสู่ตลาดหุ้นสไตล์ Robinhood นับตั้งแต่เดือนกุมภาพันธ์ปี 2020 ขณะที่เศรษฐกิจทั่วโลกทรุดตัวจากการระบาดของไวรัสโคโรนานักลงทุนหน้าใหม่ที่นั่งว่างๆ และได้รับเงินกระตุ้นเศรษฐกิจคนละ 1,200 เหรียญ เริ่มเทรดผ่าน Robinhood แอปพลิเคชันดาวรุ่งแห่ง Silicon Valley ผลงานการก่อตั้งของ Vladimir Tenev วัย 33 ปีและ Baiju Bhatt วัย 35 ปี เพื่อทำหน้าที่นายหน้า ซึ่งผู้ใช้สามารถใช้บริการผ่านโทรศัพท์มือถือได้ง่ายๆ ในราคาย่อมเยา โรคโควิด-19 บวกกับกระแสเงินแจกจากรัฐบาลกลายเป็นของขวัญที่สวรรค์บันดาลให้แก่ Robinhood นับตั้งแต่เดือนมกราคมปีที่ผ่านมา ข้อมูลจากบุคคลใกล้ชิดการเงินของบริษัทเอกชนแห่งนี้เผยว่า บริษัทมีสมาชิกเพิ่มขึ้นกว่า 3 ล้านบัญชี หรือเติบโต 30% และคาดว่าจะมีรายได้แตะ 700 ล้านเหรียญในปี 2020 หรือสูงกว่าปี 2019 ถึง 250% นักลงทุนอารมณ์ดีจาก Robinhood คือ ผู้เคลื่อนไหวตลาด หุ้นบางตัว เช่น Tesla ของ Elon Musk หรืออาณาจักรกัญชาอย่าง Cronos ตลอดจนผู้บริหารกาสิโน Penn National Gaming และแม้กระทั่ง Hertz ผู้ให้บริการเช่ารถยนต์ที่ล้มละลายไปแล้ว เป็นหุ้นขวัญใจมหาชนและยังผันผวนอย่างรุนแรงในแต่ละวัน ข้อมูลจาก Goldman Sachs แสดงให้เห็นว่า นับเป็นครั้งแรกที่นักเก็งกำไรออปชัน เช่นที่ Robinhood ได้บ่มเพาะขึ้นมานั้นสามารถสร้างปริมาณการซื้อขายออปชันหุ้นซิงเกิลสต็อกได้สูงกว่าหุ้นสามัญ โดยในปี 2020 มีปริมาณเพิ่มขึ้นถึง 129% อย่างที่ไม่เคยเกิดขึ้นมาก่อน “ผมว่าคุณเพิ่งจะได้เห็นปรากฏการณ์ใหม่ในประวัติศาสตร์ตลาดการเงิน” Tenev กล่าวกับ Forbes “โดยปกติแล้วตลาดหุ้นร่วงมักจะตามมาด้วยภาวะถดถอย และนักลงทุนรายย่อยจะถอนตัวขณะที่นักลงทุนสถาบันโกยกำไรกันไป...แต่ในกรณีนี้ Robinhood เริ่มมีลูกค้าเข้ามาเปิดบัญชีใหม่ ส่วนลูกค้าเดิมก็ลงทุนเพิ่ม นับเป็นสัญญาณบวกสำหรับสังคมและเศรษฐกิจ หากคนนับล้านยังลงทุนได้อยู่ ซึ่งหากเป็นที่อื่นคงจะทำไม่ได้แล้ว” Tenev ก็เหมือนกับนักลงทุนผู้ช่ำชองคนอื่นๆ เขาบอกว่า เขามีของดี แต่คำประกาศศักดานี้ไม่ค่อยสมจริงเท่าไรนัก เพราะหากวิเคราะห์สิ่งที่ขับเคลื่อนกาสิโนดิจิทัลแห่งนี้โดยแท้จริงแล้วจะเห็นว่า แรกเริ่มนั้น Robinhood ออกแบบขึ้นมาเพื่อทำกำไรจากการขายข้อมูลการซื้อขายของลูกค้าให้แก่บรรดานักลงทุนกระหายเลือดใน Wall Street ที่ครองความได้เปรียบเหนือนักลงทุนอื่นมานานนับสิบๆ ปี และทำเงินได้นับพันล้านเหรียญ อันที่จริงแล้วจากการวิเคราะห์พบว่า ยิ่งลูกค้าของ Robinhood กล้าใช้บัญชีซื้อขายที่มีความเคลื่อนไหวสูงของตัวเองเข้าเสี่ยงมากเท่าใดสตาร์ทอัพจาก Silicon Valley แห่งนี้ก็จะยิ่งทำกำไรจากนักลงทุนยักษ์ใหญ่ที่พวกเขาขายข้อมูลไปให้ได้มากขึ้นเท่านั้น แม้ว่า Robinhood จะประสบความสำเร็จในการดึงนักลงทุนอายุน้อยผู้ด้อยประสบการณ์เข้ามาจนบังเอิญสร้างเศรษฐีใหม่ได้จำนวนหนึ่งในตลาดกระทิงที่ขับเคลื่อนด้วยหนี้สินแล้วนั้น พวกเขายังล่อลวงนักลงทุนรุ่นนี้ให้เชื่อด้วยว่า การซื้อขายออปชันทำได้ง่ายๆ เหมือนผ่านด่านวิดีโอเกมอย่างไรอย่างนั้น

เมื่อเริ่มต้นการลงทุน คุณจะได้รับหุ้นราคาถูกมา 1 หุ้น สิ่งแรกๆ ที่จะเห็นเมื่อเริ่มซื้อขายหุ้นทาง Robinhood และได้รับอนุญาตให้ซื้อขายออปชันได้คือ ปุ่มสีส้มสดใสเหนือคำว่า “ซื้อ” บนหน้าจอโทรศัพท์ ปุ่มนั้นเขียนว่า “ซื้อขายออปชัน”

การซื้อขายออปชันยังเป็นสเต๊กชั้นดีสำหรับลูกค้าตัวจริงของ Robinhood นั่นคือ นักลงทุนเชิงปริมาณที่ใช้อัลกอริทึม รายงานจาก Piper Sandler ในปีที่ผ่านมาพบว่า Robinhood ได้เงินจากนักลงทุน Quant ในอัตรา 58 เซนต์ต่อ 100 หุ้นสำหรับสัญญาออปชันเมื่อเปรียบเทียบกับ 17 เซนต์ต่อ 100 หุ้นทุน ออปชันมีสภาพคล่องต่ำกว่าหุ้น และมีแนวโน้มที่จะซื้อขายด้วยช่วงราคาที่กว้างกว่าในช่วงครึ่งแรกของปี 2020 การขายคำสั่งซื้อขายออปชันคิดเป็น 62% ของรายรับจากการซื้อขายคำสั่งทั้งหมดของ Robinhood

แต่โรคระบาดก็เผยให้เห็นจุดอ่อนของ Robinhood ในปี 2020 ขณะที่ตลาดหดตัว 5% ในวันเดียว ก่อนจะฟื้นตัวกลับมาช่วงต้นเดือนมีนาคม ลูกค้าของ Robinhood ไม่สามารถเข้าใช้บัญชีได้เกือบ 2 วันเต็มๆ เนื่องจากปริมาณคำสั่งซื้อขายเพิ่มขึ้นถึง 10 เท่าตัวจนทำให้ระบบเทคโนโลยีของบริษัทล่มในที่สุด ลูกค้าของ Robinhood ระบายอารมณ์ผ่านสังคมออนไลน์อย่างดุเดือด มีการฟ้องร้องทางกฎหมายต่อบริษัทอีกหลายคดี

ในช่วงไม่กี่เดือนที่ผ่านมา Robinhood แอบปรับโครงสร้างองค์กรอย่างเงียบๆ Tenev บอกว่า บริษัทกำลังลงทุนด้านเทคโนโลยีขนานใหญ่ เพื่อยกระดับขีดความสามารถและเพิ่มความซ้ำซ้อน เงินร่วมลงทุนที่เพิ่งได้มาสดๆ ร้อนๆ 800 ล้านเหรียญจะแบ่งก้อนใหญ่ออกไปลงทุนเพื่ออัพเกรด และเสริมกองทัพวิศวกรจากปัจจุบันที่มีอยู่ 300 คน

แหล่งข่าววงในบอกว่า บริษัทกำลังเร่งรีบ หลังจากที่เคยพูดถึงการเสนอขายหุ้นไอพีโอมา 2 ปีแล้ว และในเวลานี้อัตราดอกเบี้ยต่ำจนเกือบจะเป็น 0 ขณะที่ตลาดหุ้นกำลังดีดตัว โอกาสเสนอขายหุ้นแก่ประชาชนทั่วไปจึงเปิดกว้าง แต่ก็ใช่ว่าจะเป็นอย่างนี้ไปตลอด

แต่เมื่อพิจารณาปัญหาของ Robinhood ในเวลานี้แล้วจะเห็นว่ามีอีกทางเลือกหนึ่งที่ดีกว่าคือการรีบขายให้กับผู้ให้บริการทางการเงินอย่างครบวงจรอย่าง Goldman Sachs, UBS หรือ Merrill Lynch ซึ่งจะทำเงินนับพันล้านเหรียญให้กับ Tenev และ Bhatt 2 หนุ่มผู้ก่อตั้งได้อย่างแน่นอน และอย่างที่นักลงทุนเก่งๆ รู้กัน ขายในเวลาที่ขายได้ย่อมดีกว่าขายเมื่อจำเป็นต้องขาย

อ่านเพิ่มเติม:

เมื่อเริ่มต้นการลงทุน คุณจะได้รับหุ้นราคาถูกมา 1 หุ้น สิ่งแรกๆ ที่จะเห็นเมื่อเริ่มซื้อขายหุ้นทาง Robinhood และได้รับอนุญาตให้ซื้อขายออปชันได้คือ ปุ่มสีส้มสดใสเหนือคำว่า “ซื้อ” บนหน้าจอโทรศัพท์ ปุ่มนั้นเขียนว่า “ซื้อขายออปชัน”

การซื้อขายออปชันยังเป็นสเต๊กชั้นดีสำหรับลูกค้าตัวจริงของ Robinhood นั่นคือ นักลงทุนเชิงปริมาณที่ใช้อัลกอริทึม รายงานจาก Piper Sandler ในปีที่ผ่านมาพบว่า Robinhood ได้เงินจากนักลงทุน Quant ในอัตรา 58 เซนต์ต่อ 100 หุ้นสำหรับสัญญาออปชันเมื่อเปรียบเทียบกับ 17 เซนต์ต่อ 100 หุ้นทุน ออปชันมีสภาพคล่องต่ำกว่าหุ้น และมีแนวโน้มที่จะซื้อขายด้วยช่วงราคาที่กว้างกว่าในช่วงครึ่งแรกของปี 2020 การขายคำสั่งซื้อขายออปชันคิดเป็น 62% ของรายรับจากการซื้อขายคำสั่งทั้งหมดของ Robinhood

แต่โรคระบาดก็เผยให้เห็นจุดอ่อนของ Robinhood ในปี 2020 ขณะที่ตลาดหดตัว 5% ในวันเดียว ก่อนจะฟื้นตัวกลับมาช่วงต้นเดือนมีนาคม ลูกค้าของ Robinhood ไม่สามารถเข้าใช้บัญชีได้เกือบ 2 วันเต็มๆ เนื่องจากปริมาณคำสั่งซื้อขายเพิ่มขึ้นถึง 10 เท่าตัวจนทำให้ระบบเทคโนโลยีของบริษัทล่มในที่สุด ลูกค้าของ Robinhood ระบายอารมณ์ผ่านสังคมออนไลน์อย่างดุเดือด มีการฟ้องร้องทางกฎหมายต่อบริษัทอีกหลายคดี

ในช่วงไม่กี่เดือนที่ผ่านมา Robinhood แอบปรับโครงสร้างองค์กรอย่างเงียบๆ Tenev บอกว่า บริษัทกำลังลงทุนด้านเทคโนโลยีขนานใหญ่ เพื่อยกระดับขีดความสามารถและเพิ่มความซ้ำซ้อน เงินร่วมลงทุนที่เพิ่งได้มาสดๆ ร้อนๆ 800 ล้านเหรียญจะแบ่งก้อนใหญ่ออกไปลงทุนเพื่ออัพเกรด และเสริมกองทัพวิศวกรจากปัจจุบันที่มีอยู่ 300 คน

แหล่งข่าววงในบอกว่า บริษัทกำลังเร่งรีบ หลังจากที่เคยพูดถึงการเสนอขายหุ้นไอพีโอมา 2 ปีแล้ว และในเวลานี้อัตราดอกเบี้ยต่ำจนเกือบจะเป็น 0 ขณะที่ตลาดหุ้นกำลังดีดตัว โอกาสเสนอขายหุ้นแก่ประชาชนทั่วไปจึงเปิดกว้าง แต่ก็ใช่ว่าจะเป็นอย่างนี้ไปตลอด

แต่เมื่อพิจารณาปัญหาของ Robinhood ในเวลานี้แล้วจะเห็นว่ามีอีกทางเลือกหนึ่งที่ดีกว่าคือการรีบขายให้กับผู้ให้บริการทางการเงินอย่างครบวงจรอย่าง Goldman Sachs, UBS หรือ Merrill Lynch ซึ่งจะทำเงินนับพันล้านเหรียญให้กับ Tenev และ Bhatt 2 หนุ่มผู้ก่อตั้งได้อย่างแน่นอน และอย่างที่นักลงทุนเก่งๆ รู้กัน ขายในเวลาที่ขายได้ย่อมดีกว่าขายเมื่อจำเป็นต้องขาย

อ่านเพิ่มเติม:

- การจัดอันดับ อภิมหาเศรษฐีโลก ประจำปี 2021

- การจัดอันดับ 10 ประเทศที่มีมหาเศรษฐีมากที่สุด ปี 2021

- ถอดรหัสองค์กร 100 ปี ไขกุญแจสู่ศตวรรษใหม่

คลิกอ่าน "เจ้าพ่อแห่งทุนนิยมกาสิโน" ฉบับเต็ม และบทความทางด้านธุรกิจได้ที่นิตยสาร Forbes Thailand ฉบับเดือนมีนาคม 2564 ในรูปแบบ e-magazine