แม้ว่าอุปสงค์จะไม่มีวันฟื้นตัวจากสถานการณ์โควิด-19 แต่มหาเศรษฐี John Goff มองโรคระบาดเป็นโอกาสครั้งเดียวในชีวิตที่จะลงทุนในธุรกิจขุดเจาะน้ำมันที่กำลังประสบปัญหา และพร้อมจะเดินตามแผนธุรกิจของบรรดาบริษัทยาสูบยักษ์ใหญ่ที่รู้จักกันในนาม Big Tobacco ที่กำลังอยู่ในช่วงขาลง

John Goff ทำเงินก้อนใหญ่ครั้งแรกในชีวิตเมื่อกว่า 1 ทศวรรษก่อน โดยจับมือกับ Richard Rainwater นักลงทุนระดับตำนานที่เป็นเพื่อนที่ปรึกษาของเขา ทั้งคู่ซื้ออาคารสำนักงานแบบ “โปร่งใส” ว่างเปล่าแห่งหนึ่งในราคาถูกเหมือนได้ฟรีหลังเกิดวิกฤตการณ์ในปลายยุค 1980 ที่รู้จักกันว่าวิกฤต “S&L” พวกเขาขายอาคาร Crescent Real Estate ดังกล่าวไปในราคา 6.5 พันล้านเหรียญสหรัฐฯ ในช่วงที่ราคาพุ่งถึงขีดสุดในปี 2007 จากนั้นก็ไปซื้อกลับมาใหม่ในอีก 2-3 ปีให้หลังในราคาแสนถูกท่ามกลางเศษซากความเสียหายจากวิกฤตการเงิน ตอนนี้ Goff ซึ่งมีสำนักงานอยู่ที่เมือง Fort Worth รัฐ Texas ดำรงตำแหน่งประธานกรรมการของ Crescent ที่มีสินทรัพย์มูลค่า 3.4 พันล้านเหรียญ ส่วนตัวเขายังเป็นเจ้าของโรงแรม Ritz-Carlton ในเมือง Dallas และเชนร้านสปา Canyon Ranch ซึ่งก่อตั้งขึ้นที่เมือง Tucson รัฐ Arizona เขายังรักในอสังหาริมทรัพย์ระดับพรีเมียมแต่ทุกวันนี้หันไปทุ่มเทความสนใจกับสิ่งที่เขาเรียกว่า “โอกาสใหญ่ที่สุดครั้งเดียวในอาชีพธุรกิจของเขา” นั่นก็คือ น้ำมัน ถือเป็นความเคลื่อนไหวที่ตรงข้ามกับกระแสอย่างสิ้นเชิง ถ้าอ่านพาดหัวข่าวทางการเงิน คุณจะเข้าใจว่า น้ำมันกำลังจะถึงกาลอวสานแล้ว เดือนเมษายนปีที่แล้วราคาน้ำมันหล่นลงไปที่ระดับติดลบเป็นเวลา 1 วัน เนื่องจากปริมาณน้ำมันดิบ “ล้นสต็อก” บรรดาบริษัทขุดเจาะน้ำมันด้วยระบบแฟรกกิ้ง (fracking) ของอเมริกาพากันเข็นแท่นขุดของพวกเขาเก็บเข้ากรุไป 60% ในช่วง 18 เดือนที่ผ่านมา ขณะที่คนกว่า 100,000 คนต้องตกงาน ท่ามกลางการล้มละลายของบริษัทผู้ผลิต 46 แห่ง รวมทั้ง Chesapeake Energy บริษัทจาก Oklahoma City ที่ครั้งหนึ่งเคยเป็นผู้สนับสนุนการผลิตน้ำมันจากชั้นหินดินดานตัวยง ชะตากรรมของบ่อน้ำมันอเมริกัน Goff ในวัย 65 หัวเราะให้กับการคาดการณ์ที่ว่า “ก่อนที่โลกจะไม่ต้องการใช้น้ำมันอีกต่อไปแล้วนั้น เราจะต้องประสบภาวะขาดแคลนก่อน” เขาพยากรณ์โลกอาจจะเผาไหม้น้ำมันน้อยลงกว่าในช่วงก่อนเกิดโรคระบาดซึ่งอยู่ที่วันละ 101 ล้านบาร์เรลเกือบ 10% แต่เขาบอกว่า “อย่าเข้าใจผิดว่า ความอ่อนแอที่เกี่ยวข้องกับโควิด-19 จะเป็นความเปลี่ยนแปลงที่คงอยู่ถาวร” Goff ให้เหตุผลว่า รถที่ใช้พลังงานไฟฟ้ายังเป็นแค่ของเล่น “ผมคิดว่ายังมีอุปสงค์ผู้บริโภคคงค้างเหลือเฟือ ผู้คนรู้สึกเบื่อหน่ายกันเอามากๆ” เขากล่าวก่อนจะเสริมว่าคนทำงานต่างก็อยากกลับไปที่สำนักงานของตัวเอง “น้ำมันและก๊าซจะกลับมาและจะมาอย่างแรง” ตอนนี้ความต้องการน้ำมันปิโตรเลียมในบราซิลได้ขึ้นไปยืนเหนือระดับก่อนหน้าที่ไวรัสโคโรนาจะระบาดเป็นที่เรียบร้อยแล้ว

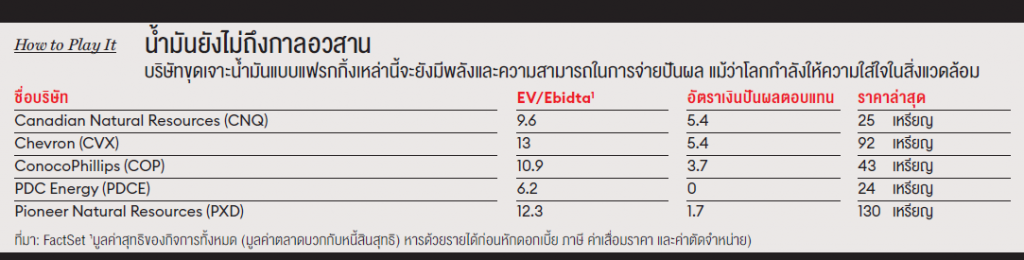

แล้วบริษัทขุดเจาะน้ำมันด้วยระบบแฟรกกิ้งในตลาดหุ้น บริษัทไหนที่มีศักยภาพจะทำตามอย่างได้ การประเมินมูลค่ามีความสำคัญ มาตรวัดที่นิยมใช้กันสำหรับบรรดาบ่อน้ำมันคือ EV/Ebitda แต่ทุกวันนี้มันไม่คุ้มค่าที่จะซื้อบริษัทขุดน้ำมันด้วยระบบแฟรกกิ้งที่ไม่มีสินทรัพย์หลักที่จะสามารถสร้างผลกำไรได้แม้เมื่อราคาน้ำมันอยู่ที่บาร์เรลละ 45 เหรียญ

เขต Permian Basin ทางตะวันตกของรัฐ Texas และตะวันออกเฉียงใต้ของรัฐ New Mexico เป็นพื้นที่บางส่วนที่จะพบบริษัทที่ทำธุรกิจนี้ การผลิตน้ำมันในแถบนี้พุ่งขึ้นจากวันละ 1 ล้านบาร์เรลเมื่อ 10 ปีก่อนไปเป็นวันละ 4 ล้านบาร์เรลในวันนี้ ซึ่งเป็นปริมาณที่มากกว่าประเทศในกลุ่มโอเปกส่วนใหญ่ สิ่งนี้เกิดขึ้นได้ก็เพราะการขุดเจาะที่เป็นการผสมผสานระหว่างการขุดแบบมีทิศทาง และการทำให้หินแตกด้วยน้ำ

ความหลงใหลได้ปลื้มในพื้นที่ Permian ของ Goff ในตอนนี้ รวมถึงแหล่งขุดเจาะของ Chevron ซึ่งตั้งอยู่บนที่ดินผืนงามขนาด 2 ล้านเอเคอร์ ที่มาพร้อมงบดุลที่ดูเลิศหรูไร้ที่ติ เขากล่าวว่า สินทรัพย์ชิ้นต่อไปที่จะเข้ามาอยู่ในพอร์ตลงทุนใน Permian ของเขาคือ บริษัท ConocoPhillips และ Concho Resources

นอกจากนี้ ไม่กี่ปีที่ผ่านมาเขายังเป็นผู้ซื้อของ Texas Pacific Land Trust ซึ่งเป็นกองทรัสต์ที่เก็บค่าลิขสิทธิ์จากการผลิตน้ำมันและก๊าซภายใต้ที่ดิน 900,000 เอเคอร์ ที่ตนเองเป็นเจ้าของในเขตดังกล่าว นอกจากพื้นที่ Permian แล้ว Goff ยังหลงรัก Canadian Natural Resources ผู้ผลิตทรายน้ำมันราคาถูก อีกทั้งเขาและ Dell ยังเป็นแฟน PDC Energy ซึ่งครองตลาดการผลิตต้นทุนต่ำในแอ่ง Wattenberg ในรัฐ Colorado ด้วย

แม้ว่า Goff จะชอบซื้อกิจการเอกชนผ่าน Contango แต่เขายืนยันว่า “โอกาสที่ดีที่สุดอยู่ในตลาดมหาชน” (ดูตาราง) เขาเรียนรู้บทเรียนนั้นได้เร็วตั้งแต่ครั้งทำงานกับ Rainwater ผู้ที่ในยุค 1970 ได้ช่วยให้พี่น้องตระกูล Bass จาก Fort Worth เปลี่ยนมรดกน้ำมันเล็กๆ ให้กลายเป็นการลงทุนขนาดหลายพันล้านที่ถึงจุดหนึ่งสามารถเข้าถือหุ้น 10% ของ Texaco, 5% ของ Marathon Oil และหุ้นส่วนใหญ่ของ Walt Disney Company

Goff เข้าทำงานที่ Rainwater Inc. ในปี 1987 เมื่ออายุได้ 31 ปี หลังออกจากงานบัญชีสาธารณะที่ Peat Marwick มาหมาดๆ ไม่นาน Goff เริ่มมีบทบาทในการสร้างธุรกิจอสังหาริมทรัพย์ของ Rainwater เขาเป็นผู้กำกับการเข้าซื้อหุ้นในส่วนของ T. Boone Pickens จาก Mesa Petroleum ในปี 1996 และปรับโครงสร้างหนี้ในฐานะบริษัท Pioneer Natural Resources ในเวลาดังกล่าว ไม่มีใครนึกฝันว่า Pioneer ซึ่งเป็นเจ้าของแหล่งขุด 800,000 เอเคอร์ใน Permian จะกลายมาเป็นผู้ขุดเจาะน้ำมันด้วยระบบแฟรกกิ้งรายใหญ่ของอเมริกา

Big Tobacco ไม่เพียงทำหน้าที่เป็นต้นแบบให้บริษัทน้ำมันได้เดินตามรอยในสิ่งที่ควรทำ แต่ยังบอกในสิ่งที่ไม่ควรทำด้วย ในปี 2018 Altria ละทิ้งเป้าหมายเดิมของบริษัทในการสร้างผลตอบแทนแก่ผู้ถือหุ้น และหันไปใช้เงิน 1.28 หมื่นล้านเหรียญเข้าซื้อกิจการของ Juul Labs ผู้ผลิตบุหรี่ไฟฟ้ายักษ์ใหญ่ ตลอดเวลา 2 ปีต่อมา Altria ปรับลดมูลค่าบริษัทลง 2 ใน 3 เมื่อหน่วยงานของรัฐบาลกลางดำเนินการสอบสวนกรณีที่ Juul ทำการตลาดบุหรี่ไฟฟ้ากับเด็กขณะเดียวกันกับที่บรรดาผู้ก่อตั้ง Juul จ่ายเงินปันผลพิเศษ 2 พันล้านเหรียญให้ตัวเองและพนักงานของบริษัทในยุคก่อนการเข้าซื้อของ Altria (ผู้ก่อตั้ง Juul ยืนยันว่าไม่ได้ทำอะไรผิด)

Goff ชอบสะสมความมั่งคั่งไว้ใต้ผืนดินเพราะคิดว่า จะเป็นมาตรการป้องกันความเสี่ยงต่อภาวะเงินเฟ้อที่อาจจะเกิดขึ้นหลังจากธนาคารกลางสหรัฐฯ ได้ดำเนินการเพิ่มปริมาณเงินเหรียญสหรัฐฯ 72% ในปีที่ผ่านมา “นี่อาจยังไม่จบลงง่ายๆ หรอก ที่พิมพ์เงินออกมาอย่างเร็วสุดๆ และน่าอันตรายเช่นนั้น” เขากล่าว “สำหรับผมมันน่ากลัวนะ”

เรื่อง: Chris Helman เรียบเรียง: เอมวลี อัศวเปรม ภาพ: Tim Pannell

อ่านเพิ่มเติม:

แล้วบริษัทขุดเจาะน้ำมันด้วยระบบแฟรกกิ้งในตลาดหุ้น บริษัทไหนที่มีศักยภาพจะทำตามอย่างได้ การประเมินมูลค่ามีความสำคัญ มาตรวัดที่นิยมใช้กันสำหรับบรรดาบ่อน้ำมันคือ EV/Ebitda แต่ทุกวันนี้มันไม่คุ้มค่าที่จะซื้อบริษัทขุดน้ำมันด้วยระบบแฟรกกิ้งที่ไม่มีสินทรัพย์หลักที่จะสามารถสร้างผลกำไรได้แม้เมื่อราคาน้ำมันอยู่ที่บาร์เรลละ 45 เหรียญ

เขต Permian Basin ทางตะวันตกของรัฐ Texas และตะวันออกเฉียงใต้ของรัฐ New Mexico เป็นพื้นที่บางส่วนที่จะพบบริษัทที่ทำธุรกิจนี้ การผลิตน้ำมันในแถบนี้พุ่งขึ้นจากวันละ 1 ล้านบาร์เรลเมื่อ 10 ปีก่อนไปเป็นวันละ 4 ล้านบาร์เรลในวันนี้ ซึ่งเป็นปริมาณที่มากกว่าประเทศในกลุ่มโอเปกส่วนใหญ่ สิ่งนี้เกิดขึ้นได้ก็เพราะการขุดเจาะที่เป็นการผสมผสานระหว่างการขุดแบบมีทิศทาง และการทำให้หินแตกด้วยน้ำ

ความหลงใหลได้ปลื้มในพื้นที่ Permian ของ Goff ในตอนนี้ รวมถึงแหล่งขุดเจาะของ Chevron ซึ่งตั้งอยู่บนที่ดินผืนงามขนาด 2 ล้านเอเคอร์ ที่มาพร้อมงบดุลที่ดูเลิศหรูไร้ที่ติ เขากล่าวว่า สินทรัพย์ชิ้นต่อไปที่จะเข้ามาอยู่ในพอร์ตลงทุนใน Permian ของเขาคือ บริษัท ConocoPhillips และ Concho Resources

นอกจากนี้ ไม่กี่ปีที่ผ่านมาเขายังเป็นผู้ซื้อของ Texas Pacific Land Trust ซึ่งเป็นกองทรัสต์ที่เก็บค่าลิขสิทธิ์จากการผลิตน้ำมันและก๊าซภายใต้ที่ดิน 900,000 เอเคอร์ ที่ตนเองเป็นเจ้าของในเขตดังกล่าว นอกจากพื้นที่ Permian แล้ว Goff ยังหลงรัก Canadian Natural Resources ผู้ผลิตทรายน้ำมันราคาถูก อีกทั้งเขาและ Dell ยังเป็นแฟน PDC Energy ซึ่งครองตลาดการผลิตต้นทุนต่ำในแอ่ง Wattenberg ในรัฐ Colorado ด้วย

แม้ว่า Goff จะชอบซื้อกิจการเอกชนผ่าน Contango แต่เขายืนยันว่า “โอกาสที่ดีที่สุดอยู่ในตลาดมหาชน” (ดูตาราง) เขาเรียนรู้บทเรียนนั้นได้เร็วตั้งแต่ครั้งทำงานกับ Rainwater ผู้ที่ในยุค 1970 ได้ช่วยให้พี่น้องตระกูล Bass จาก Fort Worth เปลี่ยนมรดกน้ำมันเล็กๆ ให้กลายเป็นการลงทุนขนาดหลายพันล้านที่ถึงจุดหนึ่งสามารถเข้าถือหุ้น 10% ของ Texaco, 5% ของ Marathon Oil และหุ้นส่วนใหญ่ของ Walt Disney Company

Goff เข้าทำงานที่ Rainwater Inc. ในปี 1987 เมื่ออายุได้ 31 ปี หลังออกจากงานบัญชีสาธารณะที่ Peat Marwick มาหมาดๆ ไม่นาน Goff เริ่มมีบทบาทในการสร้างธุรกิจอสังหาริมทรัพย์ของ Rainwater เขาเป็นผู้กำกับการเข้าซื้อหุ้นในส่วนของ T. Boone Pickens จาก Mesa Petroleum ในปี 1996 และปรับโครงสร้างหนี้ในฐานะบริษัท Pioneer Natural Resources ในเวลาดังกล่าว ไม่มีใครนึกฝันว่า Pioneer ซึ่งเป็นเจ้าของแหล่งขุด 800,000 เอเคอร์ใน Permian จะกลายมาเป็นผู้ขุดเจาะน้ำมันด้วยระบบแฟรกกิ้งรายใหญ่ของอเมริกา

Big Tobacco ไม่เพียงทำหน้าที่เป็นต้นแบบให้บริษัทน้ำมันได้เดินตามรอยในสิ่งที่ควรทำ แต่ยังบอกในสิ่งที่ไม่ควรทำด้วย ในปี 2018 Altria ละทิ้งเป้าหมายเดิมของบริษัทในการสร้างผลตอบแทนแก่ผู้ถือหุ้น และหันไปใช้เงิน 1.28 หมื่นล้านเหรียญเข้าซื้อกิจการของ Juul Labs ผู้ผลิตบุหรี่ไฟฟ้ายักษ์ใหญ่ ตลอดเวลา 2 ปีต่อมา Altria ปรับลดมูลค่าบริษัทลง 2 ใน 3 เมื่อหน่วยงานของรัฐบาลกลางดำเนินการสอบสวนกรณีที่ Juul ทำการตลาดบุหรี่ไฟฟ้ากับเด็กขณะเดียวกันกับที่บรรดาผู้ก่อตั้ง Juul จ่ายเงินปันผลพิเศษ 2 พันล้านเหรียญให้ตัวเองและพนักงานของบริษัทในยุคก่อนการเข้าซื้อของ Altria (ผู้ก่อตั้ง Juul ยืนยันว่าไม่ได้ทำอะไรผิด)

Goff ชอบสะสมความมั่งคั่งไว้ใต้ผืนดินเพราะคิดว่า จะเป็นมาตรการป้องกันความเสี่ยงต่อภาวะเงินเฟ้อที่อาจจะเกิดขึ้นหลังจากธนาคารกลางสหรัฐฯ ได้ดำเนินการเพิ่มปริมาณเงินเหรียญสหรัฐฯ 72% ในปีที่ผ่านมา “นี่อาจยังไม่จบลงง่ายๆ หรอก ที่พิมพ์เงินออกมาอย่างเร็วสุดๆ และน่าอันตรายเช่นนั้น” เขากล่าว “สำหรับผมมันน่ากลัวนะ”

เรื่อง: Chris Helman เรียบเรียง: เอมวลี อัศวเปรม ภาพ: Tim Pannell

อ่านเพิ่มเติม:

- “5 เศรษฐีพันล้านหน้าใหม่” ประจำปี 2021

- “เรียลแอสเสท” จับมือ “SOTETSU GROUP” เขย่าตลาดคอนโดฯ รัชดาฯ-ห้วยขวาง

คลิกอ่านฉบับเต็ม และบทความทางด้านธุรกิจได้ที่นิตยสาร Forbes Thailand ฉบับเดือนสิงหาคม 2564 ในรูปแบบ e-magazine