เป็นเพราะธรรมเนียมการคงอัตราดอกเบี้ยต่ำของธนาคารกลางสหรัฐฯ บรรดาบริษัทขนาดใหญ่ต่างก็พากันสะสมหนี้อย่างมหาศาลในช่วงทศวรรษที่ผ่านมา และบางแห่งก็ทำแบบมักง่าย แต่แทนที่จะมุ่งหน้าสู่สถานะล้มละลาย บริษัทอเมริกันยักษ์ใหญ่ เหล่านี้กลับได้รับการอุ้มชูจากรัฐบาล

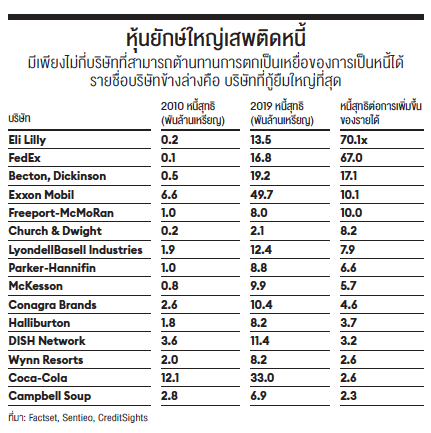

หนึ่งใน บริษัทอเมริกันยักษ์ใหญ่ ที่สุดทางสายการบินนั่นคือ U.S. Airways ของเขาก็ได้พันธมิตรสำคัญมาอยู่ในมือ หลังตกลงควบรวมกับ American Airlines ที่กำลังล้มละลาย บริษัทแห่งใหม่ในฐานะสายการบินใหญ่ที่สุดของประเทศจะมีหนี้สินอยู่ในระดับไม่มาก และมีสายการบินในประเทศอีกเพียง 3 แห่งเป็นคู่แข่งในการชิงความแข็งแกร่งทางธุรกิจระดับโลก วิกฤตการเงินผ่านพ้นไปแล้ว เศรษฐกิจกำลังเร่งเครื่องและการเดินทางก็ดูจะเข้าสู่ยุคทองอีกครั้ง ที่ผ่านมาสายการบินอย่าง American Airlines ได้ลับฝีมือด้านกลยุทธ์การทำราคาบัตรโดยสารและตอนนี้ทุกเที่ยวบินก็เต็มเกือบทุกที่นั่งเป็นการสร้างรายได้และประสิทธิภาพอย่างสูงสุด Parker ตอบรับการมาของสายการบิน American รูปแบบใหม่ในราวต้นปี 2014 และพร้อมที่จะสร้างความพอใจแก่นักลงทุนใน Wall Street “ผมยืนยันได้ว่า ทุกสิ่งที่เราทำพุ่งเป้าไปที่การสร้างมูลค่าสูงสุดแก่ผู้ถือหุ้นของเรา” เขากล่าวทางโทรศัพท์กับนักลงทุน ตลอดช่วง 6 ปีต่อมา Parker กู้หนี้ยืมสินอย่างหนัก โดยพยายามเข้าถึงตลาดทุนไม่น้อยกว่า 18 ครั้ง เพื่อระดมเงินกู้ให้ได้ 2.5 หมื่นล้านเหรียญสหรัฐฯ เขาใช้เงินที่ได้มาเพื่อดำเนินการหลายอย่างรวมถึงซื้อเครื่องบินใหม่ เพิ่มผลประโยชน์บำนาญแก่พนักงานและอื่นๆ ค่าธรรมเนียมต่างๆ ที่ผู้โดยสารต้องจ่ายสำหรับสัมภาระเพิ่มเติมที่วางขาที่กว้างขวางขึ้น อาหารว่างและเครื่องดื่มระหว่างเที่ยวบิน และอีกมากมายทำให้บริษัทสามารถทำกำไรรวมกันตั้งแต่ปี 2014-2019 ถึง 1.75 หมื่นล้านเหรียญ Parker ประกาศปันผลปกติในปี 2014 ตามสัญญา ซึ่งนับเป็นครั้งแรกของสายการบิน American ในรอบ 34 ปี และเริ่มซื้อหุ้นบริษัทคืนเป็นมูลค่าหลายพันล้าน “การถือเงินสดไว้ในมือมากกว่าความจำเป็นเท่ากับว่าบริษัทใช้เงินของผู้ถือหุ้นอย่างไร้ประสิทธิภาพ” เขาชี้แจง เป็นคำพูดที่บรรดานักลงทุนกองทุนเฮดจ์ฟันด์ล้วนอยากฟัง ขณะที่พวกเขาต่างเข้าซื้อหุ้นของสายการบินแม้แต่ Berkshire Hathaway ของ Warren Buffett ก็ยังเข้าซื้อหุ้นส่วนหนึ่ง เมื่อพ้นจากสภาพล้มละลายหุ้นของ American Airlines ก็ติดลมบนอย่างรวดเร็ว โดยทำราคาเพิ่มเป็นอีกเท่าตัวในช่วงปีแรกที่ Parker มารับตำแหน่ง เขาได้รับผลตอบแทนคิดเป็นเงินมากกว่า 10 ล้านเหรียญจากความเก่งกาจด้านการบริหาร มาถึงเดือนเมษายน ปี 2020 การแพร่ระบาดของเชื้อโรค SARS-CoV-2 ได้เล่นงานอุตสาหกรรมท่องเที่ยว American Airlines ประสบปัญหาเงินขาดมือส่วนหนึ่งเป็นเพราะการใช้จ่ายอย่างสุรุ่ยสุร่ายของ Parker ตอนนี้รัฐบาลสหรัฐฯ ตกลงสำรองเงินแก่สายการบิน 5.8 พันล้านเหรียญในรูปเงินให้เปล่า และเงินกู้ดอกเบี้ยต่ำนับเป็นเงินช่วยเหลือจำนวนมากที่สุดที่รัฐบาลให้แก่สายการบินซึ่งเป็นส่วนหนึ่งของโครงการเงินช่วยเหลือแก่อุตสาหกรรมการบินมูลค่า 2.5 หมื่นล้านเหรียญ นักลงทุนเฮดจ์ฟันด์จำนวนมากพากันขายหุ้น เช่นเดียวกับ Berkshire Hathaway หุ้นของ American Airlines ตอนนี้มีมูลค่าแค่ 1 ใน 3 ของเงิน 1.2 หมื่นล้านเหรียญที่ Parker ใช้ไปเพื่อซื้อหุ้นกลับมา แม้ยุคที่ธุรกิจเฟื่องฟูจะเพิ่งผ่านพ้นไปงบดุลของสายการบินกลับดูย่ำแย่ ตลอด 6 ปีที่ผ่านมา Parker ได้เพิ่มยอดหนี้สุทธิแก่บริษัทอีก 7 พันล้านเหรียญ และทุกวันนี้อัตราส่วนของหนี้สุทธิต่อรายได้อยู่ที่ร้อยละ 45 เพิ่มจากอัตราส่วนเมื่อปลายปี 2014 ราวเท่าตัว American Airlines กล่าวว่า บริษัทมีแผนที่จะชำระหนี้อย่าง “เข้มข้น” เมื่อธุรกิจกลับเข้าสู่ภาวะปกติ แต่ American Airlines ที่กำลังประสบกับหนี้พะรุงพะรัง ไม่ต่างจากบริษัทขนาดยักษ์ของประเทศ ถ้าจะมีอะไรที่แตกต่าง ลูกเล่นทางการเงินของบริษัทอาจเป็นต้นแบบให้บรรดาบอร์ดของบริษัททั่วประเทศได้ศึกษาและทำตาม ปีแล้วปีเล่าธนาคารกลางสหรัฐฯ หรือเฟด ได้อัดฉีดสภาพคล่องเข้าสู่เศรษฐกิจบริษัทใหญ่ๆ หลายแห่งต่างก็พึ่งพาเงินกู้ดอกเบี้ยต่ำรวมทั้ง Coca-Cola, McDonald’s, AT&T, IBM, General Motors, Merck, FedEx, 3M และ Exxon บริษัทเหล่านี้ส่วนใหญ่กู้เงินมากกว่าที่จำเป็นต้องใช้ และมักจะตอบแทนคืนแก่ผู้ถือหุ้นในรูปเงินปันผลและการซื้อหุ้นคืน นอกจากนี้ยังมีการควบรวมกิจการกันอย่างคึกคัก การดำเนินการเหล่านี้ทำให้ดัชนีหุ้น S&P 500 ดีดตัวสูงขึ้นเป็นประวัติการณ์ โดยเพิ่มขึ้นร้อยละ 13.5 โดยเฉลี่ยต่อปีในระหว่างปี 2010-2019 และที่ตามมาก็คือ ผลตอบแทนที่เพิ่มขึ้นเรื่อยๆ สำหรับบรรดาซีอีโอ สิ่งที่ถือเป็นฟางเส้นสุดท้ายคือ นโยบายลดหย่อนภาษีในปี 2017 ของประธานาธิบดี Trump ซึ่งยิ่งเป็นการเติมเชื้อไฟให้กับสถานการณ์หนี้ของแต่ละบริษัท จากการศึกษาของ Forbes ที่ได้วิเคราะห์บริษัท 455 แห่งในดัชนี S&P 500 ซึ่งไม่รวมธนาคารและบริษัทเทคโนโลยีที่มีกระแสเงินสดหนาอย่าง Apple, Amazon, Google และ Microsoft โดยเฉลี่ยแล้วบริษัทที่อยู่ในดัชนีได้สร้างหนี้สุทธิเพิ่มเกือบ 3 เท่าในช่วงทศวรรษที่ผ่านมา คิดเป็นหนี้สินที่เพิ่มในงบดุลบริษัทรวมกันแล้วประมาณ 2.5 ล้านล้านเหรียญ

ผลการวิเคราะห์แสดงให้เห็นว่าในช่วง 10 ปีมานี้รายได้ประจำปีที่เติบโตขึ้นทุก 1 เหรียญ บริษัทได้สร้างหนี้เพิ่มขึ้นเกือบ 1 เหรียญ บริษัทในดัชนี S&P 500 ส่วนใหญ่เข้าสู่ตลาดกระทิงด้วยอัตราส่วนหนี้เพียง 20 เซนต์ต่อรายได้ประจำปี 1 เหรียญ ทุกวันนี้ตัวเลขดังกล่าวนี้เพิ่มขึ้นเป็น 38 เซนต์

แต่ขณะที่ไวรัสโคโรนาได้ทำให้การค้าทั่วโลกต้องหยุดชะงักบริษัทสัญชาติอเมริกันต่างเผชิญหน้ากับความเป็นจริง ที่ไม่น่ารื่นรมย์นักนั่นคือ รายได้มลายหายไป แต่หนี้มหาศาลไม่ได้ไปไหน

ปีที่แล้ว Jerome Powell ประธานธนาคารกลางสหรัฐฯ ได้ออกมาส่งสัญญาณเตือน แต่เสียงคำรามของตลาดหุ้นที่กำลังไปโลดนั้นทำให้แทบไม่มีใครได้ยินเสียงของเขา “ไม่เพียงแค่ปริมาณหนี้ที่ท่วมท้น” Powell กล่าวเมื่อเดือนพฤษภาคมปีที่แล้ว “แต่การเติบโตในช่วงที่ผ่านมาเน้นหนักไปที่หนี้ในรูปแบบที่มีความเสี่ยงมากขึ้น ในบรรดาพันธบัตรน่าลงทุนมีจำนวนพันธบัตรมากเกือบเป็นประวัติการณ์ที่ได้รับการจัดอันดับความน่าเชื่อถือต่ำสุดปรากฏการณ์นี้รู้จักกันในชื่อว่า ‘triple-B cliff’” Powell หมายถึงกรณีที่พันธบัตรของบริษัทจำนวนมากอยู่ในสถานะใกล้เคียงพันธบัตรขยะ “นักลงทุน สถาบันการเงิน และหน่วยงานกำกับดูแลต่างๆ จำเป็นต้องหันมาดูความเสี่ยงที่ว่านี้ขณะที่ยังพอมีเวลา”

Powell เลิกสั่งสอนใครต่อใครแล้วเมื่อต้องเผชิญหน้ากับความเป็นไปได้ที่บริษัทจะประสบภาวะหนี้ล้นพ้นกันอย่างกว้างขวางธนาคารกลางสหรัฐฯ จึงได้ออกมาตรการทางการเงินที่ออกแบบมาเพื่อสนับสนุนตลาดพันธบัตรเอกชนเมื่อวันที่ 23 มีนาคมที่ผ่านมา 2 สัปดาห์ต่อมา เฟดได้สร้างความประหลาดใจแก่ตลาด Wal Street ด้วยการระบุว่า

ธนาคารจะเข้าซื้อพันธบัตรขยะและหุ้นในกองทุนรวมดัชนี (ETF) ที่ลงทุนในพันธบัตรผลตอบแทนสูงรวมทั้งหมดแล้วธนาคารกลางสหรัฐฯ ได้จัดสรรเงินแล้ว 7.5 แสนล้านเหรียญ ในจำนวนนี้เป็นเงินภาษีประชาชน 7.5 หมื่นล้านเหรียญ เพื่อช่วยเหลือบริษัทขนาดใหญ่ให้ผ่านพ้นวิกฤตโรคระบาดครั้งนี้ทั้งหมดนี้เป็นส่วนหนึ่งของแผนช่วยเหลือมูลค่า 2.3 ล้านล้านเหรียญ

“เรามีผู้กู้ซื้อและผู้ปล่อยกู้ที่หมดหนทาง พวกเขาพยายามลดความเสียหาย แต่ขณะเดียวกันก็เข้าทำหน้าที่ตลาดเสรีเสียเอง” Howard Marks มหาเศรษฐีผู้ก่อตั้ง Oaktree Capital ระบุเป็นเชิงตัดพ้อในบันทึกเมื่อวันที่ 14 เมษายน “เมื่อคนรู้สึกว่า รัฐบาลจะปกป้องพวกเขาจากผลพวงทางการเงินที่ไม่โสภานักอันเกิดจากการกระทำของพวกเขาเอง สิ่งนี้เรียกว่า ‘มหันตภัยทางศีลธรรม’ นักลงทุนได้รับการคุ้มครองไม่ให้เจ็บตัว แต่พวกเขาได้รับบทเรียนผิดๆ”

บทเรียนที่ส่งถึงบริษัทที่เสพติดหนี้นั้นชัดเจน นั่นคือ ช่างหัวคนเสียภาษี รัฐบาลพร้อมอุ้มทุกเมื่อ Refinitiv บริษัทจัดหาข้อมูลเปิดเผยว่า เฉพาะในช่วง 2 เดือนที่ผ่านมา บริษัทไม่น้อยกว่า 392 แห่งได้ออกพันธบัตรหรือตราสารหนี้มูลค่ารวมกัน 6.17 แสนล้านเหรียญ รวมทั้งประเภทที่ได้รับการจัดอันดับความน่าเชื่อถือที่ BBB มากเป็นประวัติการณ์ เป็นการสั่งสมหนี้มากขึ้นๆ ในปริมาณที่พวกเขาอาจไม่สามารถชำระคืนได้

ขณะที่ Warren Buffett ตั้งข้อสังเกตระหว่างการประชุมผู้ถือหุ้นประจำปีของ Berkshire เมื่อวันที่ 2 พฤษภาคมว่า “ทุกคนที่ออกหุ้นกู้ในช่วงปลายเดือนมีนาคมและเมษายนน่าจะส่งจดหมายขอบคุณให้เฟด”

จากการศึกษาของ Forbes ที่ได้วิเคราะห์บริษัท 455 แห่งในดัชนี S&P 500 ซึ่งไม่รวมธนาคารและบริษัทเทคโนโลยีที่มีกระแสเงินสดหนาอย่าง Apple, Amazon, Google และ Microsoft โดยเฉลี่ยแล้วบริษัทที่อยู่ในดัชนีได้สร้างหนี้สุทธิเพิ่มเกือบ 3 เท่าในช่วงทศวรรษที่ผ่านมา คิดเป็นหนี้สินที่เพิ่มในงบดุลบริษัทรวมกันแล้วประมาณ 2.5 ล้านล้านเหรียญ

ผลการวิเคราะห์แสดงให้เห็นว่าในช่วง 10 ปีมานี้รายได้ประจำปีที่เติบโตขึ้นทุก 1 เหรียญ บริษัทได้สร้างหนี้เพิ่มขึ้นเกือบ 1 เหรียญ บริษัทในดัชนี S&P 500 ส่วนใหญ่เข้าสู่ตลาดกระทิงด้วยอัตราส่วนหนี้เพียง 20 เซนต์ต่อรายได้ประจำปี 1 เหรียญ ทุกวันนี้ตัวเลขดังกล่าวนี้เพิ่มขึ้นเป็น 38 เซนต์

แต่ขณะที่ไวรัสโคโรนาได้ทำให้การค้าทั่วโลกต้องหยุดชะงักบริษัทสัญชาติอเมริกันต่างเผชิญหน้ากับความเป็นจริง ที่ไม่น่ารื่นรมย์นักนั่นคือ รายได้มลายหายไป แต่หนี้มหาศาลไม่ได้ไปไหน

ปีที่แล้ว Jerome Powell ประธานธนาคารกลางสหรัฐฯ ได้ออกมาส่งสัญญาณเตือน แต่เสียงคำรามของตลาดหุ้นที่กำลังไปโลดนั้นทำให้แทบไม่มีใครได้ยินเสียงของเขา “ไม่เพียงแค่ปริมาณหนี้ที่ท่วมท้น” Powell กล่าวเมื่อเดือนพฤษภาคมปีที่แล้ว “แต่การเติบโตในช่วงที่ผ่านมาเน้นหนักไปที่หนี้ในรูปแบบที่มีความเสี่ยงมากขึ้น ในบรรดาพันธบัตรน่าลงทุนมีจำนวนพันธบัตรมากเกือบเป็นประวัติการณ์ที่ได้รับการจัดอันดับความน่าเชื่อถือต่ำสุดปรากฏการณ์นี้รู้จักกันในชื่อว่า ‘triple-B cliff’” Powell หมายถึงกรณีที่พันธบัตรของบริษัทจำนวนมากอยู่ในสถานะใกล้เคียงพันธบัตรขยะ “นักลงทุน สถาบันการเงิน และหน่วยงานกำกับดูแลต่างๆ จำเป็นต้องหันมาดูความเสี่ยงที่ว่านี้ขณะที่ยังพอมีเวลา”

Powell เลิกสั่งสอนใครต่อใครแล้วเมื่อต้องเผชิญหน้ากับความเป็นไปได้ที่บริษัทจะประสบภาวะหนี้ล้นพ้นกันอย่างกว้างขวางธนาคารกลางสหรัฐฯ จึงได้ออกมาตรการทางการเงินที่ออกแบบมาเพื่อสนับสนุนตลาดพันธบัตรเอกชนเมื่อวันที่ 23 มีนาคมที่ผ่านมา 2 สัปดาห์ต่อมา เฟดได้สร้างความประหลาดใจแก่ตลาด Wal Street ด้วยการระบุว่า

ธนาคารจะเข้าซื้อพันธบัตรขยะและหุ้นในกองทุนรวมดัชนี (ETF) ที่ลงทุนในพันธบัตรผลตอบแทนสูงรวมทั้งหมดแล้วธนาคารกลางสหรัฐฯ ได้จัดสรรเงินแล้ว 7.5 แสนล้านเหรียญ ในจำนวนนี้เป็นเงินภาษีประชาชน 7.5 หมื่นล้านเหรียญ เพื่อช่วยเหลือบริษัทขนาดใหญ่ให้ผ่านพ้นวิกฤตโรคระบาดครั้งนี้ทั้งหมดนี้เป็นส่วนหนึ่งของแผนช่วยเหลือมูลค่า 2.3 ล้านล้านเหรียญ

“เรามีผู้กู้ซื้อและผู้ปล่อยกู้ที่หมดหนทาง พวกเขาพยายามลดความเสียหาย แต่ขณะเดียวกันก็เข้าทำหน้าที่ตลาดเสรีเสียเอง” Howard Marks มหาเศรษฐีผู้ก่อตั้ง Oaktree Capital ระบุเป็นเชิงตัดพ้อในบันทึกเมื่อวันที่ 14 เมษายน “เมื่อคนรู้สึกว่า รัฐบาลจะปกป้องพวกเขาจากผลพวงทางการเงินที่ไม่โสภานักอันเกิดจากการกระทำของพวกเขาเอง สิ่งนี้เรียกว่า ‘มหันตภัยทางศีลธรรม’ นักลงทุนได้รับการคุ้มครองไม่ให้เจ็บตัว แต่พวกเขาได้รับบทเรียนผิดๆ”

บทเรียนที่ส่งถึงบริษัทที่เสพติดหนี้นั้นชัดเจน นั่นคือ ช่างหัวคนเสียภาษี รัฐบาลพร้อมอุ้มทุกเมื่อ Refinitiv บริษัทจัดหาข้อมูลเปิดเผยว่า เฉพาะในช่วง 2 เดือนที่ผ่านมา บริษัทไม่น้อยกว่า 392 แห่งได้ออกพันธบัตรหรือตราสารหนี้มูลค่ารวมกัน 6.17 แสนล้านเหรียญ รวมทั้งประเภทที่ได้รับการจัดอันดับความน่าเชื่อถือที่ BBB มากเป็นประวัติการณ์ เป็นการสั่งสมหนี้มากขึ้นๆ ในปริมาณที่พวกเขาอาจไม่สามารถชำระคืนได้

ขณะที่ Warren Buffett ตั้งข้อสังเกตระหว่างการประชุมผู้ถือหุ้นประจำปีของ Berkshire เมื่อวันที่ 2 พฤษภาคมว่า “ทุกคนที่ออกหุ้นกู้ในช่วงปลายเดือนมีนาคมและเมษายนน่าจะส่งจดหมายขอบคุณให้เฟด”

คลิกอ่านฉบับเต็มและบทความทางด้านธุรกิจได้ที่นิตยสาร Forbes Thailand ฉบับเดือนธันวาคม 2563 ในรูปแบบ e-magazine