ความมุ่งมั่นในการเป็นทางเลือกเสริมสภาพคล่องด้านการเงินสำหรับลูกค้าชุมชนได้กลายเป็นแรงผลักดันสำคัญให้เจ้าของกิจการโรงรับจำนำเริ่มต้นธุรกิจสินเชื่อเพื่อเปิดโอกาสให้รายย่อยสามารถเข้าถึงบริการทางการเงินในระบบ พร้อมเร่งเครื่องสร้างแบรนด์และขยายสาขาครอบคลุมความต้องการของมวลชนทั่วประเทศ

การต่อยอดธุรกิจที่เกิดจากการรับฟังความเห็นและความต้องการของผู้ใช้บริการในชุมชนจากโรงรับจำนำที่มุ่งเน้นการเสริมสภาพคล่องด้านการเงินให้ลูกค้ารายย่อยและผู้ประกอบการสู่การจัดตั้งธุรกิจสินเชื่อเพื่อรายย่อย ขยายสาขาครอบคลุมทั่วประเทศ ภายใต้นโยบายการให้สินเชื่อเพื่อสร้างโอกาสนำเงินไปลงทุนทำธุรกิจหรือสร้างอาชีพ โดยไม่สนับสนุนการปล่อยสินเชื่อสำหรับซื้อสินค้าฟุ่มเฟือยที่ทำให้ก่อหนี้สินไม่จำเป็นและสร้างผลเสียในระยะยาว

“เส้นทางการทำงานของผมอยู่บนสายการเงินมาตลอด ตั้งแต่เรียนจบมหาวิทยาลัยธรรมศาสตร์ Economics ผมทำงานธนาคารและเรียนต่อ MBA โดยช่วงนั้นผมได้เข้าร่วมงานสัมมนาทางธุรกิจและมีเรื่องเกี่ยวกับโรงรับจำนำทำให้เกิดความสนใจ เพราะมองว่าสามารถทำให้ modernize ได้ และทางครอบครัวก็สนับสนุน ทำให้ผมเริ่มต้นเปิดโรงรับจำนำเป็นธุรกิจแรกและขยายสาขาอย่างต่อเนื่องครอบคลุมทุกพื้นที่ทั่วภูมิภาคในประเทศไทย”

สุธัช เรืองสุทธิภาพ ประธานเจ้าหน้าที่บริหาร บริษัท เงินเทอร์โบ จำกัด วัย 39 ปี เริ่มต้นเล่าถึงก้าวแรกในการทำธุรกิจด้านการเงินทันทีที่สำเร็จการศึกษา MBA จาก Columbia University สหรัฐอเมริกา ด้วยความเชื่อมั่นในโอกาสธุรกิจโรงรับจำนำรูปแบบใหม่ที่มีความทันสมัยจึงก่อตั้ง บริษัท ทุนทองมาวิน จำกัด เพื่อดำเนินธุรกิจโรงรับจำนำมันนี่ โอเค สาขาแรกที่จังหวัดอุบลราชธานี เมื่อวันที่ 7 สิงหาคม ปี 2556 และเดินหน้าขยายสาขาในภาคตะวันออกเฉียงเหนือ ได้แก่ จังหวัดอุดรธานี ร้อยเอ็ด และศรีสะเกษ ภายใต้สโลแกน “จำนำง่าย...ได้เงินเร็ว” เพื่อให้ประชาชนสะดวก รวดเร็ว ประหยัดเวลา และได้รับผลตอบแทนสูงสุด

ขณะเดียวกันสุธัชยังเล็งเห็นโอกาสขยายธุรกิจด้านการให้บริการสินเชื่อเพื่อเป็นหนึ่งในทางเลือกการเพิ่มสภาพคล่องและตอบสนองความต้องการให้ประชาชนในชุมชนมากขึ้นด้วยการก่อตั้ง บริษัท เงินเทอร์โบ จำกัด และเปิดสำนักงานใหญ่ขึ้นที่จังหวัดนนทบุรีในปี 2560

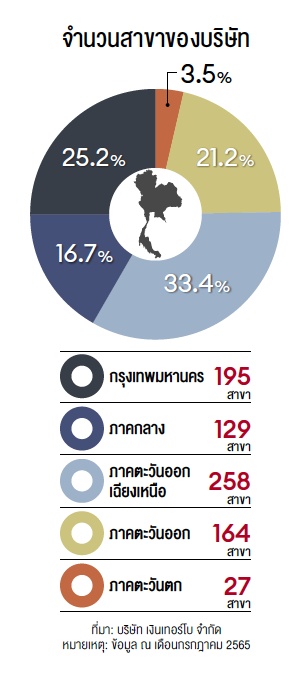

จากความมุ่งมั่นตั้งใจและเพียรพยายามทำให้สุธัชสามารถสร้างการเติบโตทางธุรกิจได้อย่างรวดเร็วภายในระยะเวลาไม่ถึง 5 ปี จากจำนวนทีมงาน 4 คนเพิ่มเป็น 1,900 คน พร้อมให้บริการทางการเงินกับลูกค้าชุมชนและท้องถิ่นผ่านเครือข่ายสาขา 773 สาขาทั่วประเทศ นำโดยภาคตะวันออกเฉียงเหนือ 258 สาขา รองลงมาเป็นจังหวัดกรุงเทพมหานคร 195 สาขา ภาคตะวันออก 164 สาขา ภาคกลาง 129 สาขา และภาคตะวันตก 27 สาขา

สำหรับผลิตภัณฑ์ทางการเงินของบริษัทภายใต้การกำกับของธนาคารแห่งประเทศไทย ประกอบด้วยสินเชื่อรถยนต์ สินเชื่อรถจักรยานยนต์ สินเชื่อโฉนดที่ดินและห้องชุดสินเชื่อนาโนไฟแนนซ์ รวมถึงให้บริการ พ.ร.บ. ประกันรถยนต์ผ่าน บริษัท เงินเทอร์โบ อินชัวรันส์ โบรคเกอร์ จำกัด และประกันคุ้มครองสินเชื่อ ผ่าน บริษัท เงินเทอร์โบ อินชัวรันส์ โบรคเกอร์ จำกัด โดยยึดมั่นนโยบายให้สินเชื่อเพื่อสร้างโอกาสนำเงินไปลงทุนทำธุรกิจหรือสร้างอาชีพ

สุธัชย้ำถึงการให้ความสำคัญกับลูกค้า เป็นอันดับแรกผ่านการให้บริการที่น่าเชื่อถือ จริงใจ ให้เกียรติ มีความยืดหยุ่น ในการให้บริการและเข้าใจในวิถีชีวิตของผู้คนในชุมชน เช่น การเปิดให้บริการลูกค้าทุกวันทุกสาขา 7 วันต่อสัปดาห์ การพิจารณาสินเชื่อที่รวดเร็ว ลูกค้ารับเงินภายในวัน เอกสารสัญญาเขียนด้วยภาษาไทยที่เข้าใจง่าย สั้น กระชับเพื่อให้สามารถตอบโจทย์ความต้องการของกลุ่มลูกค้าได้อย่างตรงจุด

นอกจากนั้น บริษัทยังวางกลยุทธ์สร้างความแตกต่างด้านการให้บริการและภาพลักษณ์แบรนด์บนแนวคิด “พร้อมเคียงข้างทุกโอกาส” ซึ่งสะท้อนชัดตั้งแต่หน้าร้านสาขาที่เลือกใช้สีชมพู และการตกแต่งเป็นเอกลักษณ์ให้ลูกค้าสามารถใช้บริการได้อย่างสบายใจ ทั้งช่วงของการให้สินเชื่อและการผ่อนชำระเงิน ซึ่งเป็นช่วงเวลาสำคัญที่แบรนด์จะต้องมอบประสบการณ์ที่ดีให้ลูกค้าสามารถผ่านช่วงเวลาลำบาก และเพิ่มโอกาสต่อยอดให้กับชีวิตต่อไป

“ผมคิดว่าร้านของเราสวยเป็นสีชมพู ซึ่งเราตั้งใจให้ภาพลักษณ์ของเรามีความแตกต่างจากสินเชื่อส่วนใหญ่ที่ใช้สีโทนเข้มหนักแน่น โดยเราต้องการให้ภายนอกมองธุรกิจสินเชื่อเป็นธุรกิจทั่วไปด้วยการใช้โทนสีแบรนด์ดูซอฟต์ลงสำหรับลูกค้า และพยายามให้ร้านดูโปร่งโล่ง ทำให้สบายตาสบายใจในการเข้าใช้บริการ”

ขณะเดียวกันสุธัชยังให้ความสำคัญกับการพัฒนาเทคโนโลยีที่มีประสิทธิภาพและการกำหนดแนวนโยบายบริหารสินเชื่อที่มีความชัดเจนรัดกุม ตั้งแต่การวิเคราะห์พิจารณาอนุมัติสินเชื่อถึงการประเมินติดตามสินเชื่อเช่นเดียวกับการบริหารความเสี่ยงของธนาคาร ส่งผลให้บริษัทมีอัตราส่วนสินเชื่อที่ไม่ก่อให้เกิดรายได้ (NPL) ประมาณ 1% กว่า

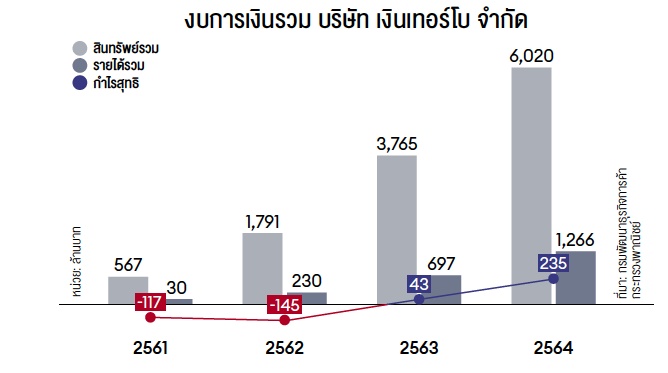

รุกปิดช่องว่างในระบบ

ท่ามกลางการแข่งขันที่มียักษ์ใหญ่ครองตลาดเป็นเวลานานและผู้เล่นในสนามธุรกิจจำนวนมาก แต่สุธัชยังคงเชื่อมั่นในโอกาสการชิงส่วนแบ่งทางการตลาดทั้งสินเชื่อในระบบและสินเชื่อนอกระบบซึ่งมีขนาดใหญ่เพียงพอให้ผู้เล่นหน้าใหม่ที่มีอาวุธครบมือและจุดแข็งชัดเจนในด้านการให้บริการตอบโจทย์ความต้องการของลูกค้าสามารถแจ้งเกิดได้อย่างรวดเร็ว พร้อมสร้างรายได้ให้เติบโตสู่ระดับพันล้านบาทในเวลาเพียงไม่กี่ปี

“ตลาดสินเชื่อไม่ใช่การชิงส่วนแบ่งเดิมเท่านั้น แต่ยังมีตลาดสินเชื่อนอกระบบที่ใหญ่มาก ซึ่งเราพยายามเข้าใจลูกค้ากลุ่มนี้ว่าไม่มีใครอยากกู้หนี้นอกระบบ แต่เพราะในระบบไม่ปล่อย ทำให้ลูกค้าต้องวิ่งออกนอกระบบที่ยอมปล่อยกู้ในอัตราที่สูงกว่ากฎหมายกำหนด โดยเมื่อเราเข้าใจลูกค้ากลุ่มนี้ก็กล้าปล่อยสินเชื่อมากขึ้น ทำให้ลูกค้าส่วนหนึ่งออกจากนอกระบบมาอยู่ในระบบ รวมถึงกลุ่มลูกค้าที่มาจากบริษัทอื่น”

ขณะที่สุธัชยังเชื่อมั่นในภาพรวมการเติบโตของเศรษฐกิจไทยในปีนี้จากการประเมินตัวเลข GDP ของสำนักงานเศรษฐกิจกระทรวงการคลังปี 2565 ว่า จะขยายตัวในกรอบ 3.5-4.5% โดยมีปัจจัยสำคัญจากการฟื้นตัวของการใช้จ่ายภายในประเทศ และนโยบายเปิดประเทศของรัฐบาล ส่งผลให้เศรษฐกิจและการท่องเที่ยวกลับมาขยายตัวมากขึ้น รวมถึงอัตราการฉีดวัคซีนในประเทศจำนวนมากที่สามารถช่วยลดความรุนแรงของโควิด-19 ซึ่งสอดคล้องกับทิศทางนโยบายของประเทศพัฒนาแล้วที่พยายามปรับตัวอยู่ร่วมกับโควิด-19 ผ่านการฉีดวัคซีนให้ครอบคลุมทั่วประเทศ

ปัจจัยการฟื้นตัวดังกล่าวจึงทำให้เชื่อมั่นว่าจะส่งผลดีต่อภาพรวมตลาดสินเชื่อที่มีแนวโน้มเติบโตอย่างแข็งแกร่ง โดยเฉพาะกลุ่มสินเชื่อเพื่อรายย่อยหรือไมโครไฟแนนซ์ ซึ่งจะทยอยเข้ามาทดแทนสินเชื่อนอกระบบมากขึ้นอย่างต่อเนื่องจากความต้องการเข้าถึงสินเชื่อของกลุ่มพ่อค้าแม่ค้าและผู้ประกอบการรายย่อย เพื่อนำมาต่อยอดขยายธุรกิจและใช้เป็นเงินทุนหมุนเวียนในช่วงที่เศรษฐกิจกำลังฟื้นตัว

นอกจากนี้ ไมโครไฟแนนซ์ยังถือเป็นผลิตภัณฑ์ทางการเงินที่สามารถเข้ามาปิดช่องว่างของหนี้นอกระบบที่มีอัตราดอกเบี้ยที่สูงกว่า 100% ต่อปี รวมถึงสามารถตอบโจทย์ทางการเงินของผู้คนจำนวนมากที่ต้องการเข้าถึงแหล่งเงินทุนในระบบ ซึ่งสุธัชได้วางเป้าหมายการขยายสาขาเฉลี่ย 30-40% ต่อปีเป็น 2,500-3,000 สาขาใน 5 ปี และใช้เวลาการเดินทางไปยังแต่ละสาขาไม่เกิน 10 นาที พร้อมทั้งให้ความสำคัญกับการพัฒนาศักยภาพของพนักงานควบคู่กับเพิ่มจำนวนสาขาทั่วประเทศ

บริษัทยังเดินหน้าแผนเปิดให้บริการสินเชื่อส่วนบุคคล นาโนไฟแนนซ์ และสินเชื่อดิจิทัล (digital lending) ในอนาคต เพื่อให้สอดคล้องกับความเปลี่ยนแปลงของพฤติกรรมผู้บริโภคและเทรนด์เทคโนโลยีที่ช่วยให้รายย่อยสามารถเข้าถึงการบริการทางการเงินได้สะดวกรวดเร็วยิ่งขึ้น และพัฒนาผลิตภัณฑ์ให้ครอบคลุมความต้องการของลูกค้ามากขึ้น โดยเฉพาะผลิตภัณฑ์ด้านประกันที่มีแนวโน้มเติบโตสูง

สุธัชปิดท้ายถึงคีย์สำคัญในการสร้างการเติบโตทางธุรกิจอยู่ที่บุคลากรคุณภาพร่วมกันขับเคลื่อนองค์กรให้สำเร็จตามเป้าหมายการเป็นผู้นำธุรกิจสินเชื่อที่สามารถสร้างการเติบโตอย่างรวดเร็วและมั่นคง โดยมุ่งเน้นการดูแลพนักงานเป็นอย่างดีด้วยการสร้างบรรยากาศการทำงานเป็นทีมในบริษัท และเข้าใจความต้องการของทีมงานรุ่นใหม่ที่ให้ความสำคัญกับผลลัพธ์มากกว่าวิธีการ และการพัฒนาทักษะรอบด้านทั้งความสามารถในการทำงานและการบริหารจัดการ พร้อมพิจารณาผลตอบแทนที่เหมาะสม

“ธุรกิจเราเข้าใจไม่ยาก เพราะเราไม่ได้สร้างจรวดไปดวงจันทร์ แต่ความยากของเราอยู่ที่การทำอย่างไรให้ธุรกิจเติบโตและคุมความเสี่ยงได้ ดังนั้น ทีมงานจึงเป็นคีย์สำคัญ ถ้ามีคนคุณภาพดีธุรกิจก็มีชัยไปกว่าครึ่ง”

ภาพ: กิตติเดช เจริญพร

อ่านเพิ่มเติม: