ท่ามกลางสถานการณ์รอบตัวที่เปลี่ยนแปลงและมีความผันผวน ทั้งความขัดแย้งด้านภูมิรัฐศาสตร์ แนวโน้มอัตราดอกเบี้ย ภาวะเศรษฐกิจทั้งในและต่างประเทศ เป็นปัจจัยสำคัญในการพิจารณาเพื่อตัดสินใจลงทุน KRUNGSRI PRIVATE BANKING และ KRUNGSRI EXCLUSIVE เปิดเวที 'Mid-Year Investment Outlook 2024: Seizing Opportunities in a Shifting World' มองแนวโน้มการลงทุนครึ่งปีหลัง พร้อมกลยุทธ์การลงทุนระดับโลก ผ่านกองทุนที่ตอบโจทย์ทุกความต้องการของนักลงทุน

สำหรับเวที 'Mid-Year Investment Outlook 2024: Seizing Opportunities in a Shifting World' ในครั้งนี้ KRUNGSRI PRIVATE BANKING และ KRUNGSRI EXCLUSIVE ได้เชิญผู้จัดการกองทุนระดับโลกอย่าง Jonathan Reoch จาก BlackRock เปิดมุมมองการลงทุนครึ่งปีหลัง 2024 ซึ่งมีปัจจัยที่นักลงทุนต้องให้ความสำคัญ ใน 3 เรื่องด้วยกัน ได้แก่ 1. การจัดการความเสี่ยงในระดับโลก และเป็นโลกที่ไม่เหมือนเดิม เช่น การคงอัตราดอกเบี้ยในระดับสูงอย่างยาวนานของเฟด อย่างไรก็ตาม เชื่อว่าเฟดจะลดอัตราดอกเบี้ยลง 1-2 ครั้งในปีนี้ แต่ไม่มีวันที่อัตราเงินเฟ้อจะกลับไปอยู่ในระดับต่ำเหมือนช่วงก่อนปี 2008 ทำให้การลงทุนต้องเปลี่ยนไป 2. บาลานซ์พอร์ตการลงทุนมากขึ้น นักลงทุนต้องใช้วิธีการที่ยืดหยุ่นมากขึ้นในการบริหารพอร์ตลงทุน และเลือกลงทุนอย่างระมัดระวัง และ 3. เมกะเทรนด์ที่จะนำไปสู่การเปลี่ยนแปลงอย่างแท้จริง เช่น การเข้าสู่สังคมสูงวัย การเติบโตของตลาดเกิดใหม่ ดิจิทัล และ AI ที่จะส่งผลต่อการเปลี่ยนโครงสร้างเศรษฐกิจใหม่ นำมากำหนดเป็นทิศทางในการลงทุน

ในภาวะตลาดที่มีความผันผวนเช่นนี้ ผู้จัดการกองทุน BlackRock แนะนำให้นักลงทุนกำหนดกลยุทธ์การลงทุน โดยวางแผนลงทุนระยะสั้น (6 – 12 เดือน) อย่างการลงทุนในตราสารทุนของสหรัฐฯ และกลยุทธ์การลงทุนระยะยาวอย่างกองทุน Global Unconstrained Equity Fund หรือ KFGLOBAL ที่มองหาสินทรัพย์ที่จะเติบโตในระยะยาวจากเมกะเทรนด์ "เราไม่สนใจ Benchmark เพราะเชื่อว่าหากมีหุ้นที่ดีจะสามารถชนะ Benchmark ในระยะยาว คนส่วนใหญ่จะมองในระยะสั้น แต่การลงทุนระยะยาวจะมีคู่แข่งน้อยกว่า และมีโอกาสชนะได้" Jonathan กล่าว

ขณะที่มุมมองการลงทุนในประเทศ ผ่านสายตาของ ดร.ศรพล ตุลยะเสถียร รองผู้จัดการ ตลาดหลักทรัพย์ประเทศไทย (ตลท.) เห็นว่า แนวโน้มเศรษฐกิจและตลาดหุ้นในช่วงครึ่งปีหลัง คาดว่าจะกลับมาฟื้นตัวเร็วๆ นี้ หลังจากงบประมาณจากภาครัฐจะมีการใช้จ่ายได้เต็มที่ และเป็นการจัดทำงบประมาณ 2 ปี เชื่อว่าจะช่วยขับเคลื่อนเศรษฐกิจของไทยให้เติบโต 2.5% และ 3% ในปี 2024 และ 2025 ตามลำดับ ขณะที่ภาคการท่องเที่ยวจะเป็นเครื่องยนต์หลัก ที่จะกลับมาฟื้นตัวเท่าช่วงก่อนโควิด คาดว่าจะมีนักท่องเที่ยว 37 – 39 ล้านคน ถ้าเศรษฐกิจดี ตลาดหุ้นจะกลับมาฟื้นตัว

ทั้งนี้ จุดแข็งและโอกาสของตลาดหุ้นไทย มีปัจจัยสนับสนุน 5 ด้านด้วยกัน ได้แก่ 1. ธุรกิจที่เกี่ยวข้องกับภาคการท่องเที่ยว 2. ธุรกิจที่เกี่ยวข้องกับการใช้จ่ายภาครัฐ 3. การย้ายฐานการผลิตจากปัญหาด้านภูมิรัฐศาสตร์ ส่งผลดีต่อหุ้นกลุ่มนิคมอุตสาหกรรม สาธารณูปโภค และผู้ผลิตชิ้นส่วนยานยนต์และอิเล็กทรอนิกส์ 4. หุ้นอิงกับรายได้ในต่างประเทศ ซึ่งรายได้ของบริษัทจดทะเบียนในประเทศ 30% มาจากต่างประเทศ และ 5. หุ้นยั่งยืน ที่ได้สิทธิประโยชน์จากภาครัฐ ทั้งกองทุน ThaiESG และกองทุนวายุภักษ์ ที่จะนำมาปัดฝุ่นใหม่อีกครั้ง ซึ่งเทรนด์การลงทุน ESG จะสร้างผลตอบแทนให้นักลงทุนในระยะยาว

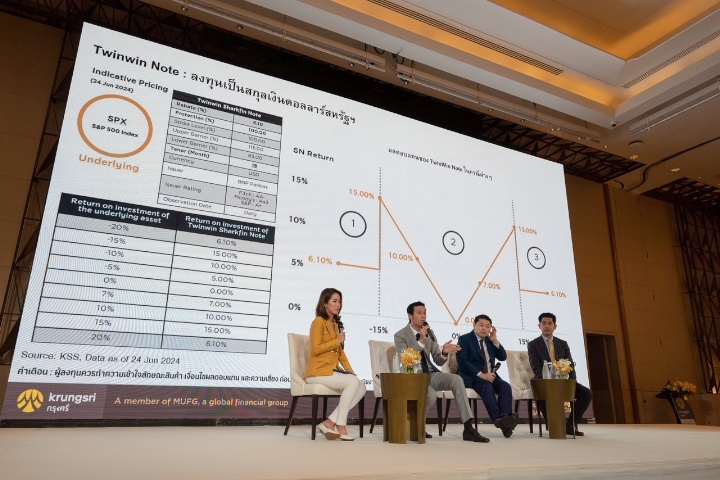

สำหรับทีมกลยุทธ์การลงทุนของ KRUNGSRI PRIVATE BANKING และ KRUNGSRI EXCLUSIVE มีมุมมองไปในทิศทางเดียวกัน และเห็นว่ายังมีโอกาสการลงทุน ทั้งจากตลาดในประเทศ และต่างประเทศ โดยคาดการณ์ว่าดัชนีตลาดหลักทรัพย์ของไทย หากไม่มีปัจจัยใดๆ เข้ามากระทบ ดัชนี SET จะอยู่ในกรอบ 1,320 – 1,400 จุด และหากมีปัจจัยเสี่ยงคงไม่ลงไปต่ำกว่า 1,250 จุด ซึ่งถือว่าต่ำมากแล้วในขณะนี้และเป็นโอกาสการลงทุนรอบใหม่ โดยธนาคารกรุงศรี มีกองทุนที่พร้อมรองรับนักลงทุนในทุกสภาวะตลาด เช่น กรณีดอกเบี้ยอยู่สูงเป็นระยะเวลายาวนานแนะนำกองทุน BGF US Dollar Fund ที่ลงทุนในสกุลเงินดอลลาร์สหรัฐฯ เงินฝากประจำพิเศษสกุลเงินดอลลาร์สหรัฐฯ Bullish Shark-Fin Note และหุ้นกู้ตลาดรองสกุลเงินต่างประเทศ กรณีอัตราดอกเบี้ยตลาดปรับตัวลดลงแนะนำ PIMCO GIS Income Fund หรือ KF-CSINCOM นอกจากนี้แนะนำให้นักลงทุนกระจายลงทุนในสินทรัพย์นอกตลาด เช่น Private Equity โดยแนะนำกองทุน KFGPE-UI และ Private Credit โดยแนะนำกองทุน KFPCD-UI เพื่อช่วยผลตอบแทนโดยรวมของพอร์ตลงทุน