2-3 วันที่ผ่านมา มีประเด็นร้อนที่เกี่ยวพันกันอยู่ 2-3 เรื่อง เริ่มจากแนวโน้มเศรษฐกิจยังไม่ฟื้นตัวดีนัก แต่ในยุคอัตราดอกเบี้ยขาขึ้น ทำให้ผลประกอบการของธนาคารพาณิชย์ไทย ในปี 2566 คาดว่าจะกำไรพุ่งสูงกว่า 2 แสนล้านบาท ล่าสุด เศรษฐา ทวีสิน นายกรัฐมนตรี และรมว.คลัง โพสต์เฟซบุ๊ค ระบุว่า การที่แบงก์ชาติปรับขึ้นอัตราดอกเบี้ย ทั้งที่เงินเฟ้อติดลบติดต่อกันหลายเดือน ไม่เป็นผลดีต่อเศรษฐกิจ และมีผลกระทบต่อประชาชนที่มีรายได้น้อย และ SME อีกด้วย

ธนาคารพาณิชย์ ถูกมองว่าได้ประโยชน์จากอัตราดอกเบี้ยขาขึ้น มีกำไรอู้ฟู่จากส่วนต่างอัตราดอกเบี้ยสุทธิ (Net Interest Margin หรือ NIM) โดยในช่วง 9 เดือนของปี 2566 ผลประกอบการหุ้นกลุ่มธนาคารพาณิชย์ รวม 10 แห่ง มีกำไรสุทธิ อยู่ที่ 181,392 ล้านบาท ปรับตัวเพิ่มขึ้น 13.65% จากช่วงเดียวกันของปีก่อนที่มีกำไรสุทธิ 159,610 ล้านบาท และคาดว่ากำไรสุทธิในปี 2566 จะมากกว่า 2 แสนล้านบาท โดยได้อานิสงส์หลักจาก NIM ที่เพิ่มขึ้น

รายได้ดอกเบี้ยสุทธิพุ่ง 17%

หากไปดูรายละเอียดการแถลงสรุปภาพรวมผลประกอบการธนาคารไทยพาณิชย์ในไตรมาส 3/2566 ของธนาคารแห่งประเทศไทย (ธปท.) พบว่า ธนาคารพาณิชย์มีรายได้จากดอกเบี้ยสุทธิ คิดเป็นสัดส่วน 77% เพิ่มขึ้น 18.3% เมื่อเทียบกับช่วงเดียวกันของปีก่อน ขณะที่รายได้ที่ไม่ใช่ดอกเบี้ย อาทิ ค่าธรรมเนียมต่าง ๆ คิดเป็นสัดส่วน 23% ลดลง 17.2% จะเห็นได้ว่ารายได้ที่เพิ่มขึ้นหลัก ๆ ของธนาคารพาณิชย์มาจากส่วนต่างอัตราดอกเบี้ย โดยเฉพาะจากส่วนต่างอัตราดอกเบี้ยสุทธิ (Net Interest Margin หรือ NIM) ที่มีสัดส่วนเพิ่มขึ้นอย่างต่อเนื่อง นับตั้งแต่มีการปรับอัตราดอกเบี้ยนโยบายของธปท.ในช่วงครึ่งหลังของปี 2565 ดังนี้

ไตรมาส 3/65 NIM อยู่ที่ 2.64%

ไตรมาส 4/65 NIM อยู่ที่ 2.88%

ไตรมาส 1/66 NIM อยู่ที่ 2.77%

ไตรมาส 2/66 NIM อยู่ที่ 2.95%

ไตรมาส 3/66 NIM อยู่ที่ 3.11%

จะเห็นได้ว่าส่วนต่างอัตราดอกเบี้ยสุทธิของธนาคารพาณิชย์ไทยเพิ่มขึ้นอย่างต่อเนื่อง ขณะที่ Return on asset (ROA) คือ อัตราผลตอบแทนจากสินทรัพย์ เป็นสัดส่วนระหว่างกำไรสุทธิ (Net Profit) และสินทรัพย์รวม (Asset) มีแนวโน้มทรงตัว ขณะที่ Return on Equity (ROE) อัตราส่วนที่ช่วยวัดประสิทธิภาพของบริษัทว่าสามารถสร้างผลตอบแทนจากส่วนของเจ้าของหรือส่วนของผู้ถือหุ้น อยู่ในระดับสูงต่อเนื่องเช่นเดียวกัน

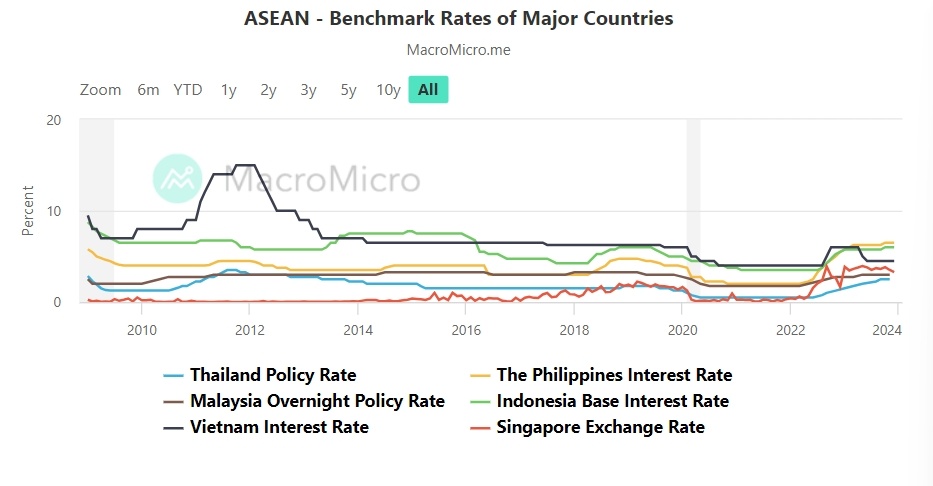

ส่วนต่างอัตราดอกเบี้ยสุทธิ หรือ NIM เป็นผลจากอัตราดอกเบี้ยขาขึ้น ซึ่งคณะกรรมการนโยบายการเงิน (กนง.) ได้ปรับขึ้นอัตราดอกเบี้ยนโยบายรวม 8 ครั้ง ครั้งแรกหลังโควิดในเดือนสิงหาคม 2565 ที่ 0.25% ทำให้อัตราดอกเบี้ยนโยบายที่คงอยู่ 0.50% ในช่วงโควิดมาอยู่ที่ 0.75% และปรับขึ้นครั้งละ 0.25% อีก 7 ครั้ง จนมาอยู่ที่ 2.50% ในเดือนกันยายน 2566 และคงอยู่ในระดับ 2.50% ในการประชุมนัดสุดท้ายในปี 2566 วันที่ 29 พฤศจิกายน ซึ่งกนง.ให้ความเห็นว่าเป็นอัตราดอกเบี้ยนโยบายที่เหมาะสมกับการเติบโตทางเศรษฐกิจ ทั้งนี้ อัตราดอกเบี้ยนโยบายของไทยยังต่ำกว่าประเทศเพื่อนบ้านในอาเซียน อาทิ มาเลเซียอยู่ที่ 3% เวียดนาม 4.5% อินโดนีเซีย 6% และฟิลิปปินส์ 6.5% เป็นต้น

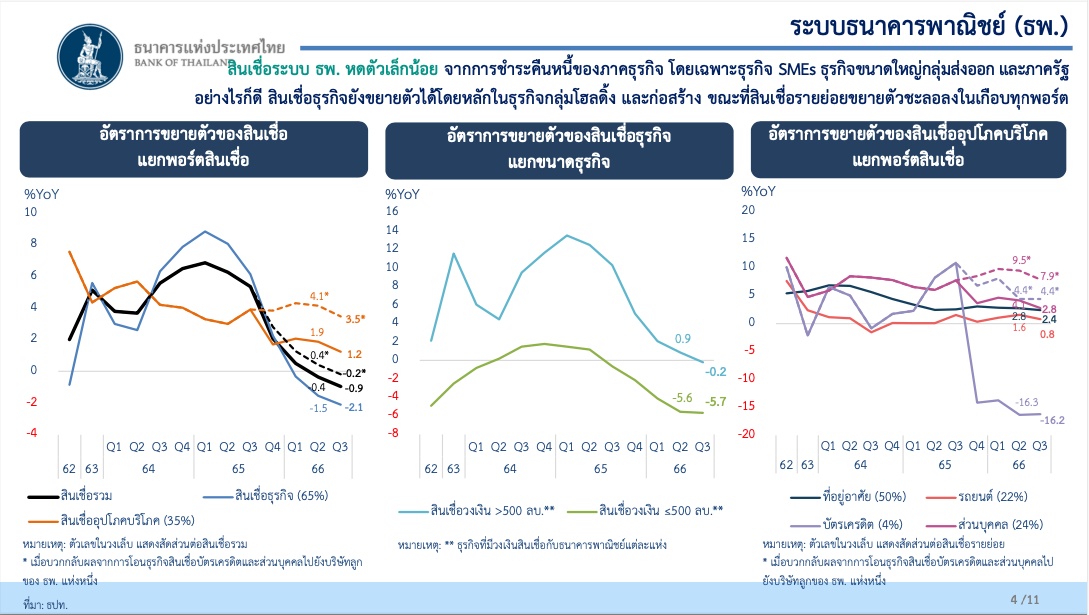

อย่างไรก็ตาม แม้ธนาคารพาณิชย์จะได้ประโยชน์จากส่วนต่างอัตราดอกเบี้ยที่สูงขึ้น แต่ยังต้องติดตามคุณภาพของสินเชื่อที่ด้อยลงในกลุ่มสินเชื่ออุปโภค-บริโภค ซึ่งในภาพรวม NPL มีปริมาณเพิ่มขึ้นจากสินเชื่อรายย่อย โดยเฉพาะพอร์ตสินเชื่อรถยนต์ ซึ่งทำให้แนวโน้มต้นทุนทางการเงิน ค่าใช้จ่ายในการดำเนินงาน และค่าใช้จ่ายในการสำรองของธนาคารพาณิชย์ปรับเพิ่มขึ้นในระยะต่อไป

ก่อนหน้านี้ ธปท. ได้ชี้แจงว่าอัตราดอกเบี้ยนโยบายของไทยปรับขึ้นน้อยมากเมื่อเทียบกับประเทศเพื่อนบ้าน และส่งผ่านไปที่ต้นทุนของผู้ประกอบการน้อยมากที่ 1.7% หักลบกับเงินเฟ้อแล้วผู้ประกอบการยังมีกำไร ดังนั้นภาระทางการเงิน อัตราดอกเบี้ยที่สูงขึ้นไม่ได้เป็นปัจจัยที่ฉุดรั้งการเติบโตทางเศรษฐกิจ การขับเคลื่อนเศรษฐกิจในระยะต่อไปต้องไปพิจารณานโยบายอื่น ๆ เข้ามาดำเนินการ รวมถึงการปรับโครงสร้างของเศรษฐกิจไทยให้สอดรับกับกระแสความเปลี่ยนแปลงของโลกจะเป็นแนวทางที่ช่วยสร้างการเติบโตให้เศรษฐกิจอย่างยั่งยืนได้มากกว่า

นอกจากนี้ จากมาตรการแก้หนี้อย่างยั่งยืนของธปท.ที่จะทยอยออกมาในปี 2567 นี้ เช่น ห้ามแบงก์คิดค่าธรรมเนียมการปิดงวดหนี้ก่อนกำหนด เป็นต้น ต้องติดตามดูต่อไปว่าจะกระทบผลการดำเนินงานของกลุ่มธนาคารพาณิชย์มากน้อยเพียงใด

เรื่องราวอื่นๆ ที่น่าสนใจ : Krungthai คาดเงินเฟ้อปี 2567 อยู่ที่ 1% ยังไม่เข้าขั้นภาวะเงินฝืด

ไม่พลาดบทความและเรื่องราวน่าสนใจอื่นๆ ติดตามเราได้ที่เฟซบุ๊ก Forbes Thailand Magazine