“เซ็นทรัล รีเทล” หรือ “CRC” เดินหน้าแผนการเสนอขายหุ้น IPO จำนวนรวมไม่เกิน 1,860.1 ล้านหุ้น พร้อมกำหนดช่วงราคาเสนอขายที่ 40-43 บาทต่อหุ้น คิดเป็นมูลค่าเสนอขายรวมประมาณไม่เกิน 74,404-79,984 ล้านบาท นับเป็น IPO ที่มีมูลค่าเสนอขายสูงที่สุดในประวัติศาสตร์ตลาดทุนไทย

ทศ จิราธิวัฒน์ ประธานกรรมการบริหาร บริษัท เซ็นทรัล รีเทล จำกัด (มหาชน) หรือ CRC กล่าวถึงความคืบหน้าของแผนงานในการนำเซ็นทรัล รีเทล เข้าจดทะเบียนซื้อขายในตลาดหลักทรัพย์แห่งประเทศไทยในครั้งนี้ว่า “ผมและผู้บริหารทุกคนมีความมั่นใจว่าเวลานี้เป็นเวลาที่เหมาะสมและพร้อมที่สุดสำหรับเซ็นทรัล รีเทล ที่จะเดินหน้าสู่ความสำเร็จขั้นต่อไปในการเสนอขายหุ้นและเข้าจดทะเบียนในตลาดฯ จากปัจจัยสนับสนุนทางเศรษฐกิจ จุดแข็งและกลยุทธ์การเติบโตของเซ็นทรัล รีเทล ที่จะมุ่งไปข้างหน้าสู่ New Central New Retail เพื่อสร้างประวัติศาสตร์ครั้งใหม่ในตลาดค้าปลีกระดับโลก รวมทั้งผลตอบรับที่น่าพอใจอย่างมากจากนักลงทุนสถาบันชั้นนำระดับโลก”

“นอกจากนี้ นับเป็นเรื่องที่น่าตื่นเต้นและยินดีที่การเสนอขายหุ้นสามัญของเซ็นทรัล รีเทล ในครั้งนี้จะมีขนาดใหญ่ที่สุดของตลาดทุนไทย นับเป็นการเพิ่มสินค้าที่มีคุณภาพให้แก่ตลาดหลักทรัพย์แห่งประเทศไทย รวมถึงการที่นักลงทุนสถาบันชั้นนำทั้งในประเทศและระดับโลกให้ความสนใจในการลงทุนก่อนในจำนวนสูงขนาดนี้ เกิดจากความมั่นใจในความแข็งแกร่งและศักยภาพของเรา ผมหวังว่า IPO ของเซ็นทรัล รีเทล จะช่วยกระตุ้นบรรยากาศและความสนใจในการลงทุนของนักลงทุนทั้งในประเทศและในต่างประเทศให้มีความคึกคักยิ่งขึ้น” ทศกล่าว

ด้าน ญนน์ โภคทรัพย์ ประธานเจ้าหน้าที่บริหาร บมจ.เซ็นทรัล รีเทล กล่าวเสริมว่า หุ้น CRC ถือว่าได้รับกระแสตอบรับที่ดีจากนักลงทุนเป็นอย่างมาก มีนักลงทุนสถาบันชั้นนำทั้งในประเทศไทยและในต่างประเทศรวม 11 ราย สนใจมาลงทุนเป็น Cornerstone Investors ของ CRC โดยมีมูลค่ารวมกว่า 24,000 ล้านบาทที่ราคาเสนอขายสูงสุด หรือกว่า 60% ของจำนวนหุ้น IPO ในครั้งนี้ และถือว่าเป็นหุ้น IPO ที่มีมูลค่าตกลงจองซื้อก่อนโดย Cornerstone Investors สูงที่สุดในตลาดทุนไทยเท่าที่เคยมีมา

ทั้งนี้ Cornerstone Investors ของ CRC ประกอบด้วยสถาบันการเงิน เช่น Capital Research Management Company, GIC Private Limited และ Avanda Investment Management เป็นต้น รวมถึงนักลงทุนสถาบันชั้นนำในประเทศไทย ได้แก่ บลจ.กสิกรไทย, บลจ.บัวหลวง, บลจ.ไทยพาณิชย์, บลจ.อเบอร์ดีน สแตนดาร์ด (ประเทศไทย), บลจ.ทิสโก้ และ บลจ.ธนชาติ

“นอกจากมูลค่าเสนอขายหุ้น IPO ของ CRC จะมีมูลค่าสูงที่สุดในประวัติศาสตร์ของตลาดหลักทรัพย์แห่งประเทศไทยแล้ว ยังนับได้ว่าเป็นการเสนอขายหุ้น IPO ในกลุ่มธุรกิจค้าปลีกที่มีมูลค่าสูงที่สุดทั่วโลกนับตั้งแต่ปี พ.ศ.2550 ซึ่งถือเป็นความภาคภูมิใจอย่างยิ่งของเซ็นทรัล รีเทล ในฐานะบริษัทค้าปลีกไทยที่สามารถสร้างสถิติการระดมทุนได้ในระดับโลก และเมื่อนับมูลค่าตลาดรวมหรือมาร์เก็ตแคปของหุ้น CRC ที่ช่วงราคาเสนอขายดังกล่าว หุ้น CRC มีโอกาสที่จะได้จัดอยู่ในหุ้นที่มีขนาดใหญ่ที่สุด 15 ลำดับแรกของตลาดหลักทรัพย์แห่งประเทศไทย ซึ่งเป็นจุดเสริมในการพิจารณาลงทุนสำหรับนักลงทุน” ญนน์กล่าว

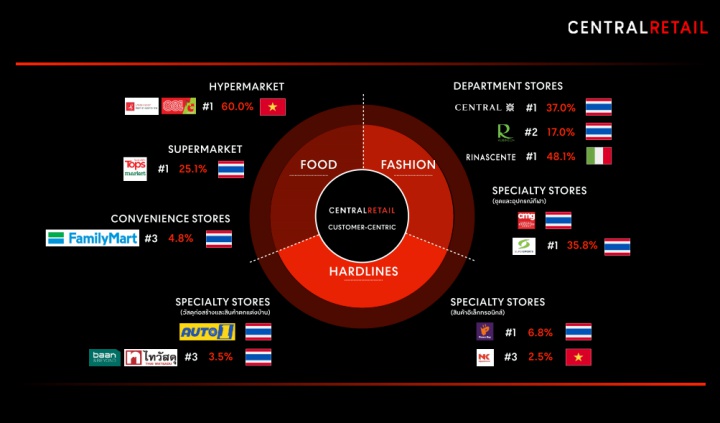

สำหรับการเสนอขายหุ้นและเข้าจดทะเบียนในตลาดหลักทรัพย์แห่งประเทศไทยในครั้งนี้ เป็นการต่อยอดความสำเร็จจากการบริหารงานตลอด 72 ปีที่ผ่านมา โดยเซ็นทรัล รีเทล มีรูปแบบธุรกิจที่มีเอกลักษณ์เฉพาะตัวคือรวบรวมแบรนด์ค้าปลีกชั้นนำหลากหลายประเภท (Multi-category) ใน 3 กลุ่มหลัก ได้แก่ กลุ่มแฟชั่น กลุ่มฮาร์ดไลน์ และกลุ่มฟู้ด ในหลากหลายรูปแบบและช่องทาง (Multi-format) ที่ครอบคลุมทั้งในและต่างประเทศ (Multi-market)

โดยมีแบรนด์ค้าปลีกชั้นนำมากมาย อาทิ ห้างสรรพสินค้าเซ็นทรัล ห้างสรรพสินค้าโรบินสัน ซูเปอร์สปอร์ต เซ็นทรัลมาร์เก็ตติ้งกรุ๊ป เพาเวอร์บาย ไทวัสดุ ท็อปส์ แฟมิลี่มาร์ท โรบินสัน ไลฟ์สไตล์ เซ็นเตอร์ ในประเทศไทย รวมไปถึงบิ๊กซี/GO! เหงียนคิม ลานชีมาร์ท ในประเทศเวียดนาม และรีนาเชนเต ห้างสรรพสินค้าระดับไฮเอนด์ที่มีขนาดใหญ่ที่สุดในประเทศอิตาลี

ปิยะ งุ่ยอัครมหาวงศ์ ประธานเจ้าหน้าที่บริหารสายการเงิน บมจ.เซ็นทรัล รีเทล กล่าวว่า วัตถุประสงค์ของการระดมทุนในครั้งนี้ เพื่อใช้เป็นเงินทุนในการขยายสาขาทั้งในประเทศไทยและต่างประเทศ รวมถึงการปรับปรุงสาขาต่างๆ อาทิ การขยายสาขาใหม่ของห้างสรรพสินค้าโรบินสัน และโรบินสัน ไลฟ์สไตล์ เซ็นเตอร์ การขยายสาขาของไทวัสดุ การขยายสาขาของบิ๊กซี/GO! ในประเทศเวียดนาม การปรับปรุงสาขาต่างๆ ของแต่ละกลุ่มธุรกิจ และการชำระคืนหนี้เงินกู้ยืมจากสถาบันการเงิน เพื่อโอกาสในการเติบโตอย่างต่อเนื่องและมุ่งขยายความสำเร็จในระดับโลกอย่างมั่นคงในระยะยาว

ในส่วนของผลการดำเนินงานในปี 2561 CRC มีรายได้รวม 206,575 ล้านบาท มีอัตราการเติบโตเฉลี่ยต่อปีที่ร้อยละ 8.3 (พ.ศ. 2559 - พ.ศ. 2561) และมีกำไรสุทธิ 10,033 ล้านบาท นอกจากนี้ ในช่วง 9 เดือนแรกของปี 2562 CRC มีรายได้รวม 159,506 ล้านบาท โดยเพิ่มขึ้น 6,298 ล้านบาท หรือคิดเป็นอัตราการเติบโตที่ร้อยละ 4.1 จากรายได้รวมในช่วงระยะเวลาเดียวกันในปีก่อนหน้า และมีกำไรสุทธิ 5,860 ล้านบาท

หุ้นสามัญของ CRC ที่จะเสนอขายในครั้งนี้ มีจำนวนไม่เกิน 1,691,000,000 หุ้น โดยแบ่งออกเป็น (1) หุ้นสามัญเพิ่มทุนจำนวนไม่เกิน 1,331,000,000 หุ้น คิดเป็นร้อยละ 22.1 ของจำนวนหุ้นทั้งหมดหลัง IPO (ไม่รวมจำนวนหุ้นที่ผู้จัดหาหุ้นส่วนเกินอาจใช้สิทธิซื้อหุ้นสามัญเพิ่มทุน หากมีการจัดสรรหุ้นส่วนเกิน) ซึ่งหุ้นสามัญเพิ่มทุนจำนวนดังกล่าว ประกอบด้วยหุ้นสามัญเพิ่มทุนเพื่อเสนอขายให้แก่ผู้ถือหุ้นของบริษัท โรบินสัน จำกัด (มหาชน) หรือ ‘ROBINS’ ที่ตอบรับคำเสนอซื้อหลักทรัพย์ ผ่านการแลกหุ้น (Share Swap) และหุ้นสามัญเพิ่มทุนเพื่อเสนอขายและจัดสรรให้กับประชาชนเป็นครั้งแรก

(2) หุ้นสามัญเดิมที่เสนอขายโดย Hawthorn Resources Limited (ผู้ถือหุ้นเดิม) จำนวนไม่เกิน 360,000,000 หุ้น คิดเป็นร้อยละ 6.0 ของจำนวนหุ้นทั้งหมดหลัง IPO (ไม่รวมจำนวนหุ้นที่ผู้จัดหาหุ้นส่วนเกินอาจใช้สิทธิซื้อหุ้นสามัญเพิ่มทุน หากมีการจัดสรรหุ้นส่วนเกิน) และอาจมีการจัดสรรหุ้นส่วนเกิน (Overallotment Option หรือ Greenshoe) จำนวนไม่เกิน 169,100,000 หุ้น หรือคิดเป็นไม่เกินร้อยละ 10 ของจำนวนหุ้นทั้งหมดที่เสนอขายในครั้งนี้ ซึ่งมีวัตถุประสงค์เพื่อนำเงินไปใช้ในการรักษาระดับราคาหุ้น (Stabilization) เสริมสร้างความเชื่อมั่นให้แก่นักลงทุนเกี่ยวกับเสถียรภาพของราคาหุ้นในช่วง 30 วันแรกหลังหุ้นของ CRC เข้าซื้อขายในตลาดหลักทรัพย์แห่งประเทศไทย

สำหรับการออกและเสนอขายหุ้นสามัญเพิ่มทุนต่อประชาชนเป็นครั้งแรกของ CRC จะดำเนินการควบคู่ไปกับการทำคำเสนอซื้อหลักทรัพย์ทั้งหมดของ ROBINS เพื่อเพิกถอนหลักทรัพย์ของ ROBINS ออกจากการเป็นหลักทรัพย์จดทะเบียนตามแผนการปรับโครงสร้างธุรกิจของ CRC ในการนี้ CRC จึงจัดสรรหุ้นสามัญเพิ่มทุนของ CRC ส่วนหนึ่งให้เป็นค่าตอบแทนแก่ผู้ถือหุ้นของ ROBINS ที่ตอบรับคำเสนอซื้อหลักทรัพย์ โดยการนำหุ้นสามัญของ ROBINS มาขายในการทำคำเสนอซื้อหลักทรัพย์ทั้งหมด ซึ่งผู้ถือหุ้น ROBINS จะได้รับค่าตอบแทนเป็นหุ้นสามัญเพิ่มทุนของ CRC แทนการชำระด้วยเงินสด (Share Swap) โดยคำนวณจากอัตราแลกหุ้นที่ราคาเสนอซื้อเท่ากับ 66.50 บาทต่อหุ้น ROBINS 1 หุ้นกับราคาหุ้นสามัญเพิ่มทุนของ CRC ที่ช่วงราคาเสนอขาย 40-43 บาทต่อหุ้น หรือคิดเป็นช่วงอัตราแลกหุ้นที่ประมาณ 1.55 ถึง 1.66 หุ้นสามัญเพิ่มทุนใหม่ของ CRC ต่อ 1 หุ้นสามัญเดิมของ ROBINS โดยกรณีที่มีเศษ จะปัดเศษทั้งหมด

ในการเสนอขายหุ้นสามัญของ CRC ในครั้งนี้ มีบริษัทหลักทรัพย์ บัวหลวง จำกัด (มหาชน) บริษัทหลักทรัพย์ ภัทร จำกัด (มหาชน) และบริษัทหลักทรัพย์กสิกรไทย จำกัด (มหาชน) เป็นผู้จัดการการจัดจำหน่ายและรับประกันการจำหน่าย ทั้งนี้ บริษัทหลักทรัพย์ ภัทร จำกัด (มหาชน) จะทำหน้าที่เป็นผู้จัดหาหุ้นส่วนเกินและดำเนินการรักษาเสถียรภาพของราคาหุ้น (Overallotment and Stabilizing Agent)

ทั้งนี้ CRC พร้อมเปิดให้นักลงทุนจองซื้อหุ้