รัฐพล วชิรเมฆากุล แนะสร้างพอร์ตแกร่ง สู้เงินเฟ้อ ดอกเบี้ยงพุ่ง และโควิดระบาด ผ่าน 3 กลยุทธ์จัดพอร์ตลงทุนตามความเสี่ยง เน้นกระจายลงทุนทั้งในระดับภูมิภาค, กลุ่มอุตสาหกรรม และการลงทุนตามเมกะเทรนด์ ย้ำการจัดพอร์ตลงทุนอย่างเหมาะสมเป็นเรื่องสำคัญ

รัฐพล วชิรเมฆากุล นักวางแผนการเงิน CFP® Senior Financial Consultant และประธานเจ้าหน้าที่บริหาร Money Adwise บริษัทที่ปรึกษาด้านการเงินและการลงทุนแบบครบวงจร ในรูปแบบ One-stop holistic planning service ที่ดูแลลูกค้าแบบครอบคลุมในทุกช่วงวัยของชีวิต ให้มุมมองว่า

"การบริหารเงินพอร์ตลงทุนภายใต้สถานการณ์ปัจจัยที่ได้รับผลกระทบจาก วิกฤตโควิด-19 เงินเฟ้อและดอกเบี้ยสหรัฐพุ่งตัวขึ้น ยังมองว่า การมีแผนการลงทุน โดยองค์รวมเป็นประเด็นที่สำคัญและเป็นหัวใจที่จะกำหนดให้การลงทุนไปสู่เป้าหมายที่วางไว้

ขณะเดียวกันจะต้องมีการบริหารความเสี่ยงที่ดีควบคู่กับผลตอบแทนที่คาดหวังว่าจะได้รับ รวมถึงมีแผนสำรองด้วย ในกรณีที่แผนการเงินและการลงทุนไม่เป็นไปตามแผนที่วางไว้ เพราะต้องยอมรับว่าปัจจุบันการเปลี่ยนแปลงต่างๆ เกิดขึ้นเร็วและแรงมาก การบริหารพอร์ตจะต้องมีความยืดหยุ่น และปรับให้ทันสถานการณ์อยู่เสมอ"

รัฐพล เผยอีกว่าปัจจัยสำคัญที่จะทำให้การลงทุนประสบความสำเร็จคือ การจัด Asset allocation ที่เหมาะสม การมีระยะเวลาในการลงทุนที่นานมากพอด้วย ซึ่งจากการศึกษาของ Vanguard Group inc บลจ. ระดับโลกพบว่า การทำ Asset allocation จะส่งผลให้การลงทุนประสบความสำเร็จได้สูงถึง 91.1% ขณะที่การคัดเลือกสินทรัพย์และการจับจังหวะเข้าลงทุนที่ถูกจังหวะ จะส่งผลให้เกิดความสำเร็จในการลงทุน ประมาณ 8.9%

ส่วนเรื่องระยะเวลาการลงทุนจากการศึกษาของ “เจพีมอร์แกน” พบว่าหากนักลงทุนสามารถอยู่ในการลงทุนได้นาน 10 ปี แทบจะปิดโอกาสการขาดทุนไปเลย ขณะที่ผลศึกษา ของ Vanguard Group inc บลจ.ระดับโลก ที่ชี้ชัดว่า การทำ Asset allocation จะส่งผลให้การลงทุนประสบความสำเร็จได้สูงถึง 91.1% ส่วนการคัดเลือกสินทรัพย์และการเข้าลงทุนที่ถูกจังหวะ จะส่งผลต่อความสำเร็จในการลงทุน ประมาณ 8.9%

รัฐพล วชิรเมฆากุล นักวางแผนการเงิน CFP® Senior Financial Consultant และประธานเจ้าหน้าที่บริหาร Money Adwise บริษัทที่ปรึกษาด้านการเงินและการลงทุนแบบครบวงจร ในรูปแบบ One-stop holistic planning service ที่ดูแลลูกค้าแบบครอบคลุมในทุกช่วงวัยของชีวิต ให้มุมมองว่า

"การบริหารเงินพอร์ตลงทุนภายใต้สถานการณ์ปัจจัยที่ได้รับผลกระทบจาก วิกฤตโควิด-19 เงินเฟ้อและดอกเบี้ยสหรัฐพุ่งตัวขึ้น ยังมองว่า การมีแผนการลงทุน โดยองค์รวมเป็นประเด็นที่สำคัญและเป็นหัวใจที่จะกำหนดให้การลงทุนไปสู่เป้าหมายที่วางไว้

ขณะเดียวกันจะต้องมีการบริหารความเสี่ยงที่ดีควบคู่กับผลตอบแทนที่คาดหวังว่าจะได้รับ รวมถึงมีแผนสำรองด้วย ในกรณีที่แผนการเงินและการลงทุนไม่เป็นไปตามแผนที่วางไว้ เพราะต้องยอมรับว่าปัจจุบันการเปลี่ยนแปลงต่างๆ เกิดขึ้นเร็วและแรงมาก การบริหารพอร์ตจะต้องมีความยืดหยุ่น และปรับให้ทันสถานการณ์อยู่เสมอ"

รัฐพล เผยอีกว่าปัจจัยสำคัญที่จะทำให้การลงทุนประสบความสำเร็จคือ การจัด Asset allocation ที่เหมาะสม การมีระยะเวลาในการลงทุนที่นานมากพอด้วย ซึ่งจากการศึกษาของ Vanguard Group inc บลจ. ระดับโลกพบว่า การทำ Asset allocation จะส่งผลให้การลงทุนประสบความสำเร็จได้สูงถึง 91.1% ขณะที่การคัดเลือกสินทรัพย์และการจับจังหวะเข้าลงทุนที่ถูกจังหวะ จะส่งผลให้เกิดความสำเร็จในการลงทุน ประมาณ 8.9%

ส่วนเรื่องระยะเวลาการลงทุนจากการศึกษาของ “เจพีมอร์แกน” พบว่าหากนักลงทุนสามารถอยู่ในการลงทุนได้นาน 10 ปี แทบจะปิดโอกาสการขาดทุนไปเลย ขณะที่ผลศึกษา ของ Vanguard Group inc บลจ.ระดับโลก ที่ชี้ชัดว่า การทำ Asset allocation จะส่งผลให้การลงทุนประสบความสำเร็จได้สูงถึง 91.1% ส่วนการคัดเลือกสินทรัพย์และการเข้าลงทุนที่ถูกจังหวะ จะส่งผลต่อความสำเร็จในการลงทุน ประมาณ 8.9%

บริหารการลงทุน

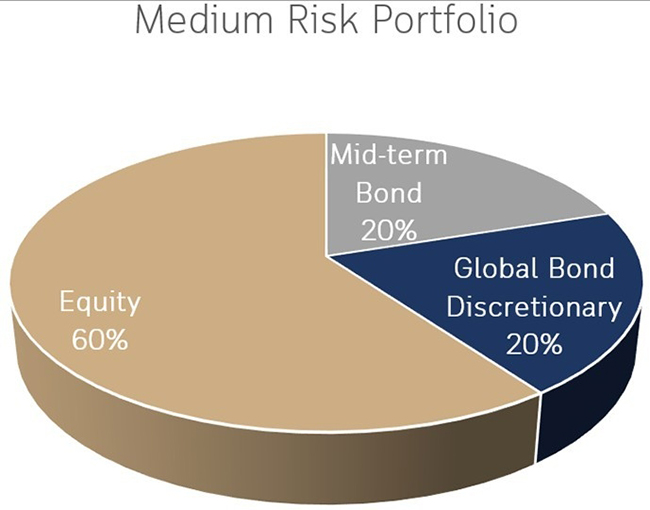

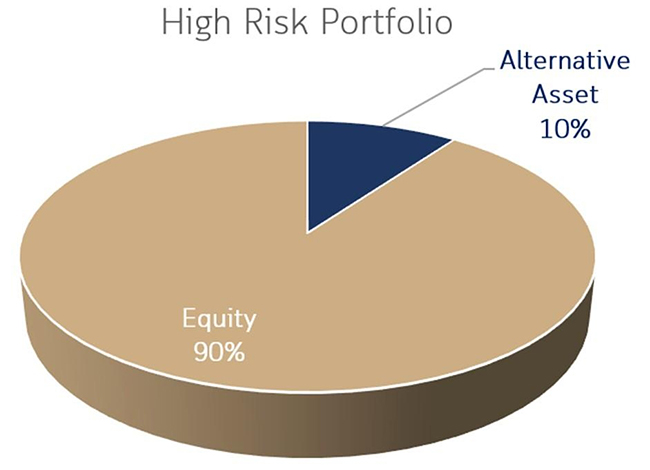

รัฐพล กล่าวต่อว่า การจัด Asset allocation ของบริษัทนั้นจะจำลองพอร์ตโฟลิโอในระดับความเสี่ยงต่างๆ และมีสัดสัดส่วนการลงทุนที่เหมาะสม และมีช่วงผลตอบแทนที่คาดหวัง ซึ่งแต่ละพอร์ตจะมีระดับความเสี่ยงที่ลูกค้ารับได้เป็นเป้าหมายในการกำหนดว่าจะมี “Asset allocation” แบบไหน เช่น กรณีที่ลูกค้ารับความเสี่ยงระดับปานกลางค่อนข้างต่ำ พอร์ตลงทุนสามารถสร้างผลตอบแทนได้เฉลี่ยปีละ 4.50% จะประกอบด้วย 1. ตราสารหนี้ระยะกลางสัดส่วน 30% 2. Global Bond Discretionary สัดส่วน 30% 3. ตราสารทุนและการลงทุนทางเลือก สัดส่วน 40% ส่วนกรณีที่ลูกค้าสามารถรับความเสี่ยงได้ระดับปานกลาง พอร์ตลงทุนสามารถสร้างผลตอบแทนเฉลี่ยต่อปี ประมาณ 6% จะประกอบด้วย 1. ตราสารหนี้ระยะกลางสัดส่วน 20% 2. Global Bond Discretionaryสัดส่วน 20% 3. ตราสารทุนและการลงทุนทางเลือก สัดส่วน 60% สำหรับลูกค้าที่สามารถรับความเสี่ยงได้ระดับสูง พอร์ตลงทุนสามารถสร้างผลตอบแทนเฉลี่ยต่อปีประมาณ 8% จะประกอบด้วย 1. การลงทุนทางเลือกสัดส่วน 10% 2. ตราสารทุนสัดส่วน 90%

ซึ่งทั้ง 3 พอร์ตนั้นในรายละเอียดจะต้องมีการกระจายการลงทุนที่ดีทั้งในระดับภูมิภาค business sector หรือ mega trends ด้วย รวมทั้งช่วงเวลานี้ที่หลายๆ สินทรัพย์ หลายๆ ตลาดย่อตัวลงมาก็ถือเป็นโอกาสดีที่ได้ลงทุนแบบมีส่วนลด

อย่างไรก็ตาม การจัดพอร์ตลักษณะนี้จะทำให้พอร์ตลูกค้าได้ผลตอบแทนคาดหวังที่นักลงทุนต้องการ และในระดับความเสี่ยงที่รับได้

ส่วนเงินเฟ้อนั้นเป็นศัตรูสำคัญทางการเงินที่ทำให้กำลังซื้อลดลง การที่เงินเฟ้อเร่งตัวสูงขึ้น เช่นหากเงินเฟ้ออยู่ในระดับ 3% ก็จะทำให้เงินออมหรือเงินบำนาญด้อยค่าลงประมาณ 25% หรือเงิน 100 บาทจะมีค่าเหลือประมาณ 75 บาทภายในระยะเวลา 10 ปี

สำหรับลูกค้าที่สามารถรับความเสี่ยงได้ระดับสูง พอร์ตลงทุนสามารถสร้างผลตอบแทนเฉลี่ยต่อปีประมาณ 8% จะประกอบด้วย 1. การลงทุนทางเลือกสัดส่วน 10% 2. ตราสารทุนสัดส่วน 90%

ซึ่งทั้ง 3 พอร์ตนั้นในรายละเอียดจะต้องมีการกระจายการลงทุนที่ดีทั้งในระดับภูมิภาค business sector หรือ mega trends ด้วย รวมทั้งช่วงเวลานี้ที่หลายๆ สินทรัพย์ หลายๆ ตลาดย่อตัวลงมาก็ถือเป็นโอกาสดีที่ได้ลงทุนแบบมีส่วนลด

อย่างไรก็ตาม การจัดพอร์ตลักษณะนี้จะทำให้พอร์ตลูกค้าได้ผลตอบแทนคาดหวังที่นักลงทุนต้องการ และในระดับความเสี่ยงที่รับได้

ส่วนเงินเฟ้อนั้นเป็นศัตรูสำคัญทางการเงินที่ทำให้กำลังซื้อลดลง การที่เงินเฟ้อเร่งตัวสูงขึ้น เช่นหากเงินเฟ้ออยู่ในระดับ 3% ก็จะทำให้เงินออมหรือเงินบำนาญด้อยค่าลงประมาณ 25% หรือเงิน 100 บาทจะมีค่าเหลือประมาณ 75 บาทภายในระยะเวลา 10 ปี

เลือกพอร์ตลงทุนที่น่าสนใจ

สำหรับการลงทุนในตราสารทุนในภาวะวิกฤตโควิด-19 มองว่าการลงทุนในหุ้น growth อย่าง technology sector มีความน่าสนใจ เพราะเป็นธุรกิจที่มีแนวโน้มเติบโตและสามารถปรับตัวไปกับวิกฤตต่างๆ ได้เร็ว แต่ปีนี้ FED และ ECB กำลังจะปรับขึ้นอัตราดอกเบี้ย นโยบายก็จะมีผลกระทบกับการตีมูลค่าของหุ้นกลุ่มนี้ได้ในระยะสั้นบ้าง แต่ในระยะยาวแล้วยังน่าสนใจ การลงทุนหุ้น defensive ที่มี growth ในตัวเองอย่าง healthcare sector ที่ในระยะยาวไม่ว่าสถานการณ์ภายนอกจะเป็นอย่างไร คนเจ็บป่วยก็ยังต้องใช้บริการโรงพยาบาลและบริการทางการแพทย์อยู่ดี นอกจากนี้จะต้องกระจายการลงทุนไปยังหุ้นต่างประเทศด้วย เพราะตลาดทุนและตลาดตราสารหนี้ไทย เมื่อเทียบกับตลาดโลกแล้วเราเล็กมากๆ หรือเราเป็นเพียง open small market ที่เวลามีความผันผวนเกิดขึ้นในโลก เช่น เงินเฟ้อ เราจะกระทบทันที การกระจายลงทุนไปต่างประเทศจะพยุงพอร์ตให้ได้ผลตอบแทนที่ดีได้ ซึ่งมองว่าการกระจายไปลงทุน global equity ตลาดหุ้นจีน และเวียดนามน่าสนใจ ทั้งนี้การออกไป ลงทุนในต่างประเทศปัจจุบันทำได้ง่าย และไม่จำเป็นต้องมีเงินจำนวนมากๆ ก็สามารถลงทุนในกองทุนรวมดีๆ ซึ่งกองทุนรวมในไทยหลายๆ กองทุนมีนโยบายออกไปลงทุนในต่างประเทศ และในหลายสินทรัพย์ จึงเป็นโอกาสในการกระจายการลงทุนที่ดี ทำให้เราสามารถลงทุนในธุรกิจที่เป็น brand ระดับโลกได้ง่ายๆ ซึ่งปัจจุบันคนไทยสนใจการลงทุนต่างประเทศมากขึ้น หลังยุคโควิด-19 การฟื้นตัวทางเศรษฐกิจและการลงทุนหลังยุคโควิด-19 เห็นได้ชัดเลยว่า นักลงทุนที่มีการลงทุนในต่างประเทศ พอร์ตสามารถฟื้นตัวจากขาดทุนกลับมากำไรได้อย่างเร็ว ส่วนคนที่ไม่ค่อยมีการลงทุนในต่างประเทศพอเห็นแบบนี้ก็เริ่มเปลี่ยนแนวคิดจัดสัดส่วนลงทุนในต่างประเทศมากขึ้น รัฐพล กล่าวยอมรับว่าในช่วงวิกฤตโควิด-19 พอร์ตลงทุนของลูกค้าที่ดูแลก็ได้รับผลกระทบ ซึ่งในช่วงที่ตลาดหุ้นผันผวนหนักจากช่วงเดือน มี.ค. 2563 ดัชนีลดลงไปกว่า 600 จุด ผลตอบแทนของลูกค้าลงไปติดลบ 22.97% ซึ่งบริษัทก็ได้แนะนำลูกค้าปรับพอร์ต ซึ่งสุดท้ายผลตอบแทนก็กลับมาเป็นบวกได้ 13.03% ขณะที่ผลตอบแทนรวมของ SET TRI ติดลบ 5.24% ส่วนพอร์ตลูกค้า ระดับ Private Wealth ให้ผลตอบแทน 9% ตามแผน "ผมมองว่าการวางแผนทางการเงินการลงทุนก็เหมือนการวิ่งมาราธอน ที่จะวัดผลความสำเร็จในช่วงระยะเวลาสั้นๆ ไม่ได้ ต้องใช้เวลา แต่สิ่งที่เราเห็นได้ชัดเจนจากการดูแลลูกค้าในช่วงหลายปีที่ผ่านมาคือ ลูกค้ามีนิสัยและวินัยทางการเงินและมีการเปลี่ยนแปลงในทางที่ดีขึ้น หลายคนไม่เคยลงทุนเลยก็ได้มีความรู้ความเข้าใจมากขึ้น มุ่งมั่นในการลงทุน และศึกษาความรู้เกี่ยวกับผลิตภัณฑ์ทางการเงินอย่างต่อเนื่อง การตัดสินใจทางการเงินผิดพลาดก็น้อยลง" รัฐพลกล่าว ด้าน จิณณรักษ์ เจตน์รังสรรค์ นักวางแผนการเงิน CFP® Senior Financial Consultant ให้มุมมองเรื่องคนรุ่นใหม่สนใจลงทุนสินทรัพย์ดิจิทัล ว่าในแง่มุมของนักบริหารเงินและการลงทุนมอง Cryptocurrency ถือเป็น Asset Class ใหม่ ที่มีข้อมูลให้ศึกษาย้อนหลังไม่ได้ยาวนัก เทียบกับ Asset class อื่นๆ ถึงแม้จะน่าสนใจ และเป็นโอกาสในการลงทุน

นักลงทุนก็ควรศึกษาหาข้อมูลเยอะๆ อย่าเชื่อเพียงแค่คนรู้จักลงทุนแล้วก็ลงทุนตามๆ กัน การเข้าไปอ่าน Whitepaper และทำความเข้าใจ tokenomics ของเหรียญนั้นๆ ก็เป็นจุดเริ่มต้นที่ดีของการลงทุน

อย่างไรก็ตามในการลงทุนนั้นการทำ Asset allocation เป็นส่วนสำคัญในการวางแผนการลงทุน ควรจัดสรรสินทรัพย์การลงทุนให้เหมาะสมกับเป้าหมาย ระยะเวลา และระดับความเสี่ยงที่รับได้และเหมาะสมกับเป้าหมายนั้นๆ ถึงแม้คนรุ่นใหม่อายุยังน้อย แต่สำหรับเงินที่ต้องใช้ในระยะเวลาสั้นๆ และรับความเสี่ยงสูงไม่ได้ ก็ไม่ควรลงทุนใน คริปโต เนื่องจากมีความผันผวนสูง

สำหรับแผนการลงทุนระยะยาวที่รับความเสี่ยงสูงได้ ก็ไม่ได้หมายความว่าต้องลงทุนในคริปโต 100% ของสินทรัพย์ที่มีอยู่ และเครื่องมือทางการเงินแต่ละประเภทมีจุดเด่นจุดด้อยไม่เหมือนกัน ควรเลือกให้เหมาะสม และกระจายความเสี่ยงให้ดี

“จากที่เห็นในข่าวช่วงที่ราคาคริปโตตกลงมามาก บางคนไม่มีเงินผ่อนบ้าน ผ่อนรถ ต้องไปกู้ยืมหรือเป็นภาระคนอื่น จึงต้องเน้นย้ำว่า แผนการเงินไม่ได้มีแค่เรื่องการลงทุนอย่างเดียว การบริหารรายรับรายจ่าย เตรียมสภาพคล่องฉุกเฉิน บริหารหนี้สิน จัดการเรื่องป้องกันความเสี่ยงด้านชีวิต และสุขภาพ เรื่องเกษียณ และเรื่องภาษี ก็สำคัญเกี่ยวข้องกัน” จิณณรักษ์กล่าว

อ่านเพิ่มเติม: กำพล อดิเรกสมบัติ แนะปรับพอร์ตรับความกังวลเศรษฐกิจ

ด้าน จิณณรักษ์ เจตน์รังสรรค์ นักวางแผนการเงิน CFP® Senior Financial Consultant ให้มุมมองเรื่องคนรุ่นใหม่สนใจลงทุนสินทรัพย์ดิจิทัล ว่าในแง่มุมของนักบริหารเงินและการลงทุนมอง Cryptocurrency ถือเป็น Asset Class ใหม่ ที่มีข้อมูลให้ศึกษาย้อนหลังไม่ได้ยาวนัก เทียบกับ Asset class อื่นๆ ถึงแม้จะน่าสนใจ และเป็นโอกาสในการลงทุน

นักลงทุนก็ควรศึกษาหาข้อมูลเยอะๆ อย่าเชื่อเพียงแค่คนรู้จักลงทุนแล้วก็ลงทุนตามๆ กัน การเข้าไปอ่าน Whitepaper และทำความเข้าใจ tokenomics ของเหรียญนั้นๆ ก็เป็นจุดเริ่มต้นที่ดีของการลงทุน

อย่างไรก็ตามในการลงทุนนั้นการทำ Asset allocation เป็นส่วนสำคัญในการวางแผนการลงทุน ควรจัดสรรสินทรัพย์การลงทุนให้เหมาะสมกับเป้าหมาย ระยะเวลา และระดับความเสี่ยงที่รับได้และเหมาะสมกับเป้าหมายนั้นๆ ถึงแม้คนรุ่นใหม่อายุยังน้อย แต่สำหรับเงินที่ต้องใช้ในระยะเวลาสั้นๆ และรับความเสี่ยงสูงไม่ได้ ก็ไม่ควรลงทุนใน คริปโต เนื่องจากมีความผันผวนสูง

สำหรับแผนการลงทุนระยะยาวที่รับความเสี่ยงสูงได้ ก็ไม่ได้หมายความว่าต้องลงทุนในคริปโต 100% ของสินทรัพย์ที่มีอยู่ และเครื่องมือทางการเงินแต่ละประเภทมีจุดเด่นจุดด้อยไม่เหมือนกัน ควรเลือกให้เหมาะสม และกระจายความเสี่ยงให้ดี

“จากที่เห็นในข่าวช่วงที่ราคาคริปโตตกลงมามาก บางคนไม่มีเงินผ่อนบ้าน ผ่อนรถ ต้องไปกู้ยืมหรือเป็นภาระคนอื่น จึงต้องเน้นย้ำว่า แผนการเงินไม่ได้มีแค่เรื่องการลงทุนอย่างเดียว การบริหารรายรับรายจ่าย เตรียมสภาพคล่องฉุกเฉิน บริหารหนี้สิน จัดการเรื่องป้องกันความเสี่ยงด้านชีวิต และสุขภาพ เรื่องเกษียณ และเรื่องภาษี ก็สำคัญเกี่ยวข้องกัน” จิณณรักษ์กล่าว

อ่านเพิ่มเติม: กำพล อดิเรกสมบัติ แนะปรับพอร์ตรับความกังวลเศรษฐกิจ

ไม่พลาดบทความและเรื่องราวน่าสนใจอื่นๆ ติดตามเราได้ที่เฟซบุ๊ก Forbes Thailand Magazine