การแพร่ระบาดของไวรัสโคโรนาถือเป็นภัยพิบัติสำหรับมนุษยชาติ และสร้างความเสียหายต่อภาวะเศรษฐกิจโลกอย่างมหาศาล โดยสถาบันการเงินทุกแห่ง และนักลงทุนทั่วโลกต่างก็พยายามที่จะประเมินทิศทางของภาวะเศรษฐกิจในระยะอีกไม่กี่เดือนข้างหน้าว่าจะเป็นอย่างไร

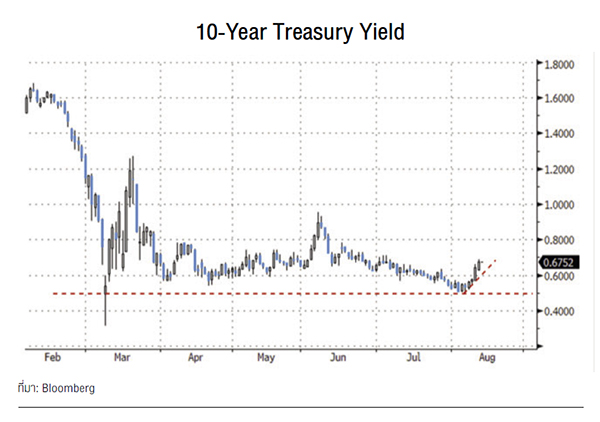

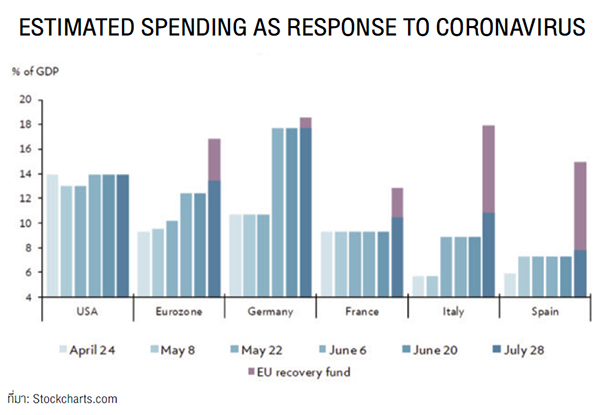

ปัจจุบันรัฐบาลหลายประเทศกำลังดำเนินการเพื่อที่จะเปิดเมืองและระบบเศรษฐกิจ อีกครั้ง ซึ่งถือเป็นการเปลี่ยนผ่านเพื่อเข้าสู่ “ความปกติในรูปแบบใหม่” (new normal) ทั้งนี้ Yves Bonzon, Group CIO ของ Julius Baer ได้กล่าวว่า การเปลี่ยนผ่านดังกล่าวไม่ สามารถเกิดขึ้นได้ช่วงข้ามคืน แต่คาดว่าวิกฤตไวรัสครั้งนี้จะเป็นตัวเร่งให้เกิดการเปลี่ยนแปลงของแนวโน้มทางมหภาค เช่น การแปลกแยกระหว่างภาคการเงินกับภาคเศรษฐกิจแท้จริง และความจำเป็นที่จะต้องใช้นโยบายมหภาคที่มากขึ้น ซึ่งปัจจัยเหล่านี้จะส่งผลต่อรัฐบาล บริษัท และนักลงทุนไม่แตกต่างกัน สิ่งหนึ่งที่น่าสนใจคือ เราจะเห็นได้ว่าการฟื้นตัวจากผลกระทบของไวรัสโคโรนาในแต่ละภูมิภาค แต่ละประเทศ และในภาคส่วนต่างๆ มีความแตกต่างกันอยู่มาก ซึ่งปัจจัยที่บ่งชี้ถึงความแตกต่างของการฟื้นตัวเหล่านี้ ได้แก่ ความน่าเชื่อถือของประเทศ (credit qualities) ศักยภาพการเติบโตทางเศรษฐกิจ รวมทั้งสกุลเงินที่แตกต่างกัน ตามลำดับ นอกจากนี้ เราจะเห็นได้ว่าตลาดการเงิน สามารถฟื้นตัวเพิ่มขึ้นได้อย่างมากและรวดเร็ว ขณะที่การเชื่อมโยงของตลาดฯ กับการเติบโตของเศรษฐกิจกลับน้อยลง เราเห็นว่าการใช้งบประมาณทางการคลังของรัฐบาลสหรัฐฯ เพื่อกระตุ้นเศรษฐกิจเป็นจำนวนมากจะส่งผลให้ราคาสินทรัพย์ต่างๆ เข้าสู่ภาวะ stagflation (เศรษฐกิจชะลอตัว ขณะที่เงินเฟ้อเพิ่มขึ้น) โดยอัตราผลตอบแทนพันธบัตรรัฐบาลสหรัฐฯ อายุ 10 ปีอยู่เหนือระดับ 0.5% เพียงเล็กน้อย ราคาทองคำปรับเพิ่มขึ้นใกล้ระดับ 2,000 เหรียญสหรัฐฯ ต่อออนซ์ และตลาดหุ้นสหรัฐฯ ปรับเพิ่มขึ้นสู่ระดับสูงสุดเป็นประวัติการณ์ ทั้งนี้ อัตราผลตอบแทนพันธบัตรรัฐบาลที่อยู่ในระดับต่ำบ่งชี้ว่า “เศรษฐกิจยังไม่เติบโต” และราคาทองคำที่เพิ่มขึ้นมากกำลังจะบ่งชี้ถึง “เงินเฟ้อ” นอกจากนี้การถือครองเงินสดยังอยู่ในระดับที่สูงกว่าค่าเฉลี่ยในอดีตถึง 2 เท่า เกิดมาจากการอัดฉีดสภาพคล่อง และการเข้าซื้อสินทรัพย์ต่างๆ ของ Fed เป็นจำนวนมาก ซึ่งสิ่งที่เกิดขึ้นเหล่านี้เป็นการบ่งชี้ว่า ตลาดกำลังเตรียมพร้อมสำหรับการเกิด stagflation ในอนาคต วิกฤตครั้งนี้สร้างอะไรที่แตกต่าง การดำเนินนโยบายการเงินเชิงผ่อนคลายของธนาคารกลางหลายแห่งทั่วโลก โดยปรับลดอัตราดอกเบี้ยอยู่ในระดับต่ำ เพื่อบรรเทาภาวะเศรษฐกิจชะลอตัวจากผลกระทบ การแพร่ระบาดของไวรัสโคโรนา ได้ส่งผลให้อัตราผลตอบแทนพันธบัตรรัฐบาลปรับ ลดลงอย่างมาก และได้เพิ่มความน่าสนใจต่อการลงทุนในสินทรัพย์เสี่ยงเมื่อเทียบกับ THAILAND สินทรัพย์ปลอดภัย ซึ่งเราจะเห็นได้จากอัตราผลตอบแทนจากการลงทุนในตลาดหุ้นที่ปรับเพิ่มขึ้นอย่างมาก จากภาพได้บ่งชี้ว่า ตั้งแต่เกิดการแพร่ระบาดของไวรัสโคโรนาในเดือนมีนาคม อัตราผลตอบแทนพันธบัตรสหรัฐฯ อายุ 10 ปี ปรับลดลงอยู่ต่ำกว่า 1% อย่างไรก็ตาม ในเดือนสิงหาคมเราเห็นว่าอัตรา ผลตอบแทนเริ่มปรับเพิ่มขึ้นอีกครั้ง บ่งชี้ถึงการเปิดรับความเสี่ยงของนักลงทุน (risk on) ที่เพิ่มขึ้น เนื่องจากตัวเลขเศรษฐกิจสหรัฐฯ ส่งสัญญาณการปรับตัวที่ดีขึ้น ขณะที่การ พัฒนาวัคซีนและยาต้านไวรัสโคโรนามีความคืบหน้ามากขึ้น นอกจากนี้ รัฐบาลของสหรัฐฯ ยังมีแนวโน้มออกพันธบัตรเพื่อนำมาใช้จ่ายในการกระตุ้นเศรษฐกิจเพิ่มเติมอีกด้วย

ตลาดหุ้นอเมริกาลงทุนกับผู้ชนะ

ตลาดหุ้นสหรัฐฯ ปรับเพิ่มขึ้นค่อนข้างมาก ได้รับปัจจัยสนับสนุนจากการดำเนินนโยบายการเงินและการคลังเพื่อกระตุ้นเศรษฐกิจอย่างต่อเนื่อง โดยเฉพาะหุ้นเติบโตในกลุ่มเทคโนโลยีซึ่งได้รับประโยชน์อย่างมากจากทั้งสถานการณ์ในปัจจุบันและแนวโน้มในอนาคต ซึ่งประโยชน์ทั้งหลายได้สะท้อนให้เห็นจากสัดส่วนสถานะเงินสดในบริษัทที่เพิ่มขึ้น

ทั้งนี้ ดัชนี S&P 500 ประกอบด้วยหุ้นกลุ่มเทคโนโลยี (IT) และหุ้นผู้นำด้านดิจิทัลอื่นๆ ประมาณ 49% ซึ่งมีแนวโน้มที่จะปรับตัวเพิ่มขึ้นได้มากกว่าตลาดหุ้นโลกจากการปรับเพิ่มขึ้นของกลุ่ม IT ดังนั้น เราจึงยังชอบหุ้นกลุ่มเทคโนโลยีจากการที่กำไรของ บริษัทฯ มีแนวโน้มเติบโตได้อย่างโดดเด่น

ดัชนี S&P 500 จะถูกจับตามองอย่างใกล้ชิดมากยิ่งขึ้นเมื่อเข้าใกล้การเลือกตั้งประธานาธิบดีสหรัฐฯ ซึ่งที่ผ่านมาตลาดฯ ได้มีการตอบสนองต่อการเลือกตั้งอย่างเป็นระบบ โดยข้อมูลในอดีตบ่งชี้ว่าพรรคที่เป็นประธานาธิบดีสหรัฐฯ ในปีที่เกิดภาวะเศรษฐกิจถดถอยจะมีโอกาสกลับมาเป็นประธานาธิบดีและครองเสียงข้างมากทั้งในสภาบนและล่างค่อนข้างน้อย

นอกจากนี้ในปีที่พรรครัฐบาลสหรัฐฯ แพ้การเลือกตั้งประธานาธิบดี ตลาดหุ้นสหรัฐฯ มักปรับฐานก่อนช่วงการเลือกตั้งประธานาธิบดีสหรัฐฯ ประมาณ 3 เดือน

ข้อมูลในอดีตยังบ่งชี้ว่า หากพรรคเดโมแครตชนะการเลือกตั้งอาจส่ง ผลกระทบต่อตลาดหุ้นสหรัฐฯ ในระยะสั้น แต่จะกลับส่งผลดีต่อตลาดหุ้นสหรัฐฯ ในระยะกลางถึงยาว ทั้งนี้ พรรคเดโมแครต มีนโยบายสนับสนุนให้ปรับขึ้นอัตราภาษีนิติบุคคลเป็น 28% ซึ่งจะกดดันแนวโน้มการปรับประมาณการผลประกอบการของ บริษัทจดทะเบียนสหรัฐฯ แต่ในระยะกลาง ถึงยาวคาดว่าจะส่งผลดีต่อตลาดหุ้นสหรัฐฯ

เนื่องจากแรงกดดันจากประเด็นข้อพิพาททางการค้าระหว่างสหรัฐฯ-จีน ที่จะบรรเทาลงเมื่อเทียบกับสมัยประธานาธิบดีทรัมป์ และแนวโน้มการใช้จ่ายลงทุนด้านโครงสร้างพื้นฐานที่เกี่ยวข้องกับพลังงานทางเลือก ระบบขนส่ง และ green technology ที่เพิ่มมากขึ้น

อย่างไรก็ดี การดำเนินนโยบายกระตุ้นเศรษฐกิจทั้งจากธนาคารกลางสหรัฐฯ และรัฐบาลจำนวนมหาศาล ทำให้เราคาดว่าหลังทราบผลการเลือกตั้งตลาดหุ้นจะสามารถกลับมาปรับเพิ่มขึ้นได้อย่างแข็งแกร่ง

สำหรับจำนวนตัวเลขเศรษฐกิจในเดือนกรกฎาคมนั้นคาดว่า อัตราเงินเฟ้อทั่วไปมีแนวโน้มปรับตัวเพิ่มขึ้น ขณะที่อัตราเงินเฟ้อพื้นฐานที่ไม่รวมอาหารและพลังงานนั้นมีแนวโน้มปรับเพิ่มขึ้นในอัตราที่ชะลอตัวลงเล็กน้อย

ด้านยอดค้าปลีกและการผลิตภาคอุตสาหกรรมมีแนวโน้มชะลอตัวลงในเดือนกรกฎาคม หลังจากที่เดือนมิถุนายนยอดค้าปลีกฟื้นตัวอย่างแข็งแกร่ง และการผลิตภาคอุตสาหกรรมเพิ่มขึ้นอย่างรวดเร็ว เนื่องจากการระบาดรอบ 2 ของโควิด-19 ได้ส่งผลให้บางรัฐของสหรัฐฯ ขยายระยะเวลาการล็อกดาวน์ และเลื่อนการเปิดเศรษฐกิจออกไปในช่วงเดือนกรกฎาคมเพื่อควบคุมการแพร่ระบาดของไวรัสดังกล่าว

ตลาดหุ้นจีนใช้เพื่อกระจายความเสี่ยง

การลงทุนในตลาดหุ้นจีนมีบทบาทเพิ่มขึ้นในพอร์ตการลงทุนที่ต้องการเน้นการสร้างผลตอบแทนด้วยการกระจายความเสี่ยงเชิงกลยุทธ์ที่เพิ่มขึ้น โดยระบบของตลาดหุ้น สหรัฐฯ และจีนค่อนข้างแยกออกจากกัน ขณะที่ตลาดหุ้นจีนมีความสัมพันธ์กับตลาดหุ้นอื่นๆ ค่อนข้างต่ำ

ทั้งนี้ ตลาดหุ้นจีนได้สร้างผลตอบแทนที่ดีเมื่อเทียบกับตลาดหุ้นในภูมิภาคอื่นๆ และตัวเลขเศรษฐกิจจีนในเดือนกรกฎาคมก็ส่งสัญญาณการฟื้นตัวดีขึ้น ทั้งการผลิตภาคอุตสาหกรรมที่มีแนวโน้มกลับมาขยายตัวอยู่ใกล้เคียงกับระดับการเติบโตก่อนวิกฤต และยอดค้าปลีกซึ่งคาดว่าจะกลับมาขยายตัวได้ในไม่ช้า โดยตลาดหุ้นจีนที่เป็นกลุ่ม “new economy” ซึ่งเน้นหุ้นคุณภาพ (quality stocks) ยังมีศักยภาพในการเติบโตสูงเช่นเดียวกับตลาดหุ้นสหรัฐฯ

เหรียญสหรัฐฯ จะกลับมาแข็งค่า

เราเชื่อว่าเงินเหรียญสหรัฐฯ มีแนวโน้มได้รับปัจจัยสนับสนุนจากการที่สินทรัพย์ต่างๆ ของสหรัฐฯ ยังคงน่าสนใจลงทุน โดยเฉพาะอย่างยิ่งความสามารถในการทำกำไรของบริษัทในสหรัฐฯ ที่ยังอยู่ในระดับสูงโดยเปรียบเทียบ นอกจากนี้บริษัทจดทะเบียนใน NASDAQ 100 ยังคงมีผลประกอบการที่โดดเด่น ขณะที่ยังไม่มีสินทรัพย์ทางเลือกใดๆ ที่จะสามารถทดแทนเหรียญสหรัฐฯ ได้อย่างสมบูรณ์แบบ

ถือทองคำรับมือเงินเฟ้อ

ทองคำสามารถใช้เพื่อป้องกันความเสี่ยงจากอัตราเงินเฟ้อได้ดีที่สุด โดยการเพิ่มขึ้นของราคาทองคำหลักๆ มาจากสภาพคล่องที่เพิ่มสูงขึ้น นับตั้งแต่ต้นปีราคาทองคำปรับเพิ่มขึ้นอย่างมาก โดยได้รับปัจจัยสนับสนุนมาจากการดำเนินนโยบายการเงินเชิงผ่อนคลายของ ธนาคารกลางหลักๆ ทั่วโลก

ส่งผลให้สภาพคล่องในระบบปรับสูงขึ้น ขณะที่ความผันผวน ในตลาดการเงินโลกที่ปรับเพิ่มขึ้นจากความขัดแย้งระหว่างสหรัฐฯ-จีนที่มีแนวโน้มตึงเครียดขึ้น และความกังวลต่อการแพร่ระบาดของโควิด-19 ทั่วโลก ยังส่งผลให้นักลงทุนเพิ่มการถือครองทองคำในฐานะสินทรัพย์ปลอดภัย

นอกจากนี้ อัตราผลตอบแทนที่แท้จริงของพันธบัตรรัฐบาลสหรัฐฯ อายุ 10 ปี ที่อยู่ในระดับติดลบ (10Y UST Real Yield) และการอ่อนค่าของค่าเงินเหรียญสหรัฐฯ เมื่อเทียบเงินสกุลหลักในช่วงที่ผ่านมายังช่วยสนับสนุนการปรับเพิ่มขึ้นของราคาทองคำอีกด้วย

ตลาดหุ้นอเมริกาลงทุนกับผู้ชนะ

ตลาดหุ้นสหรัฐฯ ปรับเพิ่มขึ้นค่อนข้างมาก ได้รับปัจจัยสนับสนุนจากการดำเนินนโยบายการเงินและการคลังเพื่อกระตุ้นเศรษฐกิจอย่างต่อเนื่อง โดยเฉพาะหุ้นเติบโตในกลุ่มเทคโนโลยีซึ่งได้รับประโยชน์อย่างมากจากทั้งสถานการณ์ในปัจจุบันและแนวโน้มในอนาคต ซึ่งประโยชน์ทั้งหลายได้สะท้อนให้เห็นจากสัดส่วนสถานะเงินสดในบริษัทที่เพิ่มขึ้น

ทั้งนี้ ดัชนี S&P 500 ประกอบด้วยหุ้นกลุ่มเทคโนโลยี (IT) และหุ้นผู้นำด้านดิจิทัลอื่นๆ ประมาณ 49% ซึ่งมีแนวโน้มที่จะปรับตัวเพิ่มขึ้นได้มากกว่าตลาดหุ้นโลกจากการปรับเพิ่มขึ้นของกลุ่ม IT ดังนั้น เราจึงยังชอบหุ้นกลุ่มเทคโนโลยีจากการที่กำไรของ บริษัทฯ มีแนวโน้มเติบโตได้อย่างโดดเด่น

ดัชนี S&P 500 จะถูกจับตามองอย่างใกล้ชิดมากยิ่งขึ้นเมื่อเข้าใกล้การเลือกตั้งประธานาธิบดีสหรัฐฯ ซึ่งที่ผ่านมาตลาดฯ ได้มีการตอบสนองต่อการเลือกตั้งอย่างเป็นระบบ โดยข้อมูลในอดีตบ่งชี้ว่าพรรคที่เป็นประธานาธิบดีสหรัฐฯ ในปีที่เกิดภาวะเศรษฐกิจถดถอยจะมีโอกาสกลับมาเป็นประธานาธิบดีและครองเสียงข้างมากทั้งในสภาบนและล่างค่อนข้างน้อย

นอกจากนี้ในปีที่พรรครัฐบาลสหรัฐฯ แพ้การเลือกตั้งประธานาธิบดี ตลาดหุ้นสหรัฐฯ มักปรับฐานก่อนช่วงการเลือกตั้งประธานาธิบดีสหรัฐฯ ประมาณ 3 เดือน

ข้อมูลในอดีตยังบ่งชี้ว่า หากพรรคเดโมแครตชนะการเลือกตั้งอาจส่ง ผลกระทบต่อตลาดหุ้นสหรัฐฯ ในระยะสั้น แต่จะกลับส่งผลดีต่อตลาดหุ้นสหรัฐฯ ในระยะกลางถึงยาว ทั้งนี้ พรรคเดโมแครต มีนโยบายสนับสนุนให้ปรับขึ้นอัตราภาษีนิติบุคคลเป็น 28% ซึ่งจะกดดันแนวโน้มการปรับประมาณการผลประกอบการของ บริษัทจดทะเบียนสหรัฐฯ แต่ในระยะกลาง ถึงยาวคาดว่าจะส่งผลดีต่อตลาดหุ้นสหรัฐฯ

เนื่องจากแรงกดดันจากประเด็นข้อพิพาททางการค้าระหว่างสหรัฐฯ-จีน ที่จะบรรเทาลงเมื่อเทียบกับสมัยประธานาธิบดีทรัมป์ และแนวโน้มการใช้จ่ายลงทุนด้านโครงสร้างพื้นฐานที่เกี่ยวข้องกับพลังงานทางเลือก ระบบขนส่ง และ green technology ที่เพิ่มมากขึ้น

อย่างไรก็ดี การดำเนินนโยบายกระตุ้นเศรษฐกิจทั้งจากธนาคารกลางสหรัฐฯ และรัฐบาลจำนวนมหาศาล ทำให้เราคาดว่าหลังทราบผลการเลือกตั้งตลาดหุ้นจะสามารถกลับมาปรับเพิ่มขึ้นได้อย่างแข็งแกร่ง

สำหรับจำนวนตัวเลขเศรษฐกิจในเดือนกรกฎาคมนั้นคาดว่า อัตราเงินเฟ้อทั่วไปมีแนวโน้มปรับตัวเพิ่มขึ้น ขณะที่อัตราเงินเฟ้อพื้นฐานที่ไม่รวมอาหารและพลังงานนั้นมีแนวโน้มปรับเพิ่มขึ้นในอัตราที่ชะลอตัวลงเล็กน้อย

ด้านยอดค้าปลีกและการผลิตภาคอุตสาหกรรมมีแนวโน้มชะลอตัวลงในเดือนกรกฎาคม หลังจากที่เดือนมิถุนายนยอดค้าปลีกฟื้นตัวอย่างแข็งแกร่ง และการผลิตภาคอุตสาหกรรมเพิ่มขึ้นอย่างรวดเร็ว เนื่องจากการระบาดรอบ 2 ของโควิด-19 ได้ส่งผลให้บางรัฐของสหรัฐฯ ขยายระยะเวลาการล็อกดาวน์ และเลื่อนการเปิดเศรษฐกิจออกไปในช่วงเดือนกรกฎาคมเพื่อควบคุมการแพร่ระบาดของไวรัสดังกล่าว

ตลาดหุ้นจีนใช้เพื่อกระจายความเสี่ยง

การลงทุนในตลาดหุ้นจีนมีบทบาทเพิ่มขึ้นในพอร์ตการลงทุนที่ต้องการเน้นการสร้างผลตอบแทนด้วยการกระจายความเสี่ยงเชิงกลยุทธ์ที่เพิ่มขึ้น โดยระบบของตลาดหุ้น สหรัฐฯ และจีนค่อนข้างแยกออกจากกัน ขณะที่ตลาดหุ้นจีนมีความสัมพันธ์กับตลาดหุ้นอื่นๆ ค่อนข้างต่ำ

ทั้งนี้ ตลาดหุ้นจีนได้สร้างผลตอบแทนที่ดีเมื่อเทียบกับตลาดหุ้นในภูมิภาคอื่นๆ และตัวเลขเศรษฐกิจจีนในเดือนกรกฎาคมก็ส่งสัญญาณการฟื้นตัวดีขึ้น ทั้งการผลิตภาคอุตสาหกรรมที่มีแนวโน้มกลับมาขยายตัวอยู่ใกล้เคียงกับระดับการเติบโตก่อนวิกฤต และยอดค้าปลีกซึ่งคาดว่าจะกลับมาขยายตัวได้ในไม่ช้า โดยตลาดหุ้นจีนที่เป็นกลุ่ม “new economy” ซึ่งเน้นหุ้นคุณภาพ (quality stocks) ยังมีศักยภาพในการเติบโตสูงเช่นเดียวกับตลาดหุ้นสหรัฐฯ

เหรียญสหรัฐฯ จะกลับมาแข็งค่า

เราเชื่อว่าเงินเหรียญสหรัฐฯ มีแนวโน้มได้รับปัจจัยสนับสนุนจากการที่สินทรัพย์ต่างๆ ของสหรัฐฯ ยังคงน่าสนใจลงทุน โดยเฉพาะอย่างยิ่งความสามารถในการทำกำไรของบริษัทในสหรัฐฯ ที่ยังอยู่ในระดับสูงโดยเปรียบเทียบ นอกจากนี้บริษัทจดทะเบียนใน NASDAQ 100 ยังคงมีผลประกอบการที่โดดเด่น ขณะที่ยังไม่มีสินทรัพย์ทางเลือกใดๆ ที่จะสามารถทดแทนเหรียญสหรัฐฯ ได้อย่างสมบูรณ์แบบ

ถือทองคำรับมือเงินเฟ้อ

ทองคำสามารถใช้เพื่อป้องกันความเสี่ยงจากอัตราเงินเฟ้อได้ดีที่สุด โดยการเพิ่มขึ้นของราคาทองคำหลักๆ มาจากสภาพคล่องที่เพิ่มสูงขึ้น นับตั้งแต่ต้นปีราคาทองคำปรับเพิ่มขึ้นอย่างมาก โดยได้รับปัจจัยสนับสนุนมาจากการดำเนินนโยบายการเงินเชิงผ่อนคลายของ ธนาคารกลางหลักๆ ทั่วโลก

ส่งผลให้สภาพคล่องในระบบปรับสูงขึ้น ขณะที่ความผันผวน ในตลาดการเงินโลกที่ปรับเพิ่มขึ้นจากความขัดแย้งระหว่างสหรัฐฯ-จีนที่มีแนวโน้มตึงเครียดขึ้น และความกังวลต่อการแพร่ระบาดของโควิด-19 ทั่วโลก ยังส่งผลให้นักลงทุนเพิ่มการถือครองทองคำในฐานะสินทรัพย์ปลอดภัย

นอกจากนี้ อัตราผลตอบแทนที่แท้จริงของพันธบัตรรัฐบาลสหรัฐฯ อายุ 10 ปี ที่อยู่ในระดับติดลบ (10Y UST Real Yield) และการอ่อนค่าของค่าเงินเหรียญสหรัฐฯ เมื่อเทียบเงินสกุลหลักในช่วงที่ผ่านมายังช่วยสนับสนุนการปรับเพิ่มขึ้นของราคาทองคำอีกด้วย

เลือกลงทุนแบบพอร์ตยืดหยุ่น

ในขณะที่หลายคนกำลังพูดถึงการจัดสรรสินทรัพย์ลงทุน (asset allocation) ที่หลักการลงทุนส่วนใหญ่มักมุ่งเน้นไปที่แกนหลักของพอร์ตการลงทุนที่หลากหลาย (core of diversified portfolios) โดยจะกระจายการลงทุนทั้งในตราสารหนี้และตราสารทุน

ผู้เชี่ยวชาญในบริษัทของเราได้พิจารณาไปถึงส่วนอื่นๆ ของพอร์ตการลงทุน ซึ่งจะมีทั้งสินทรัพย์สภาพคล่องสูงอย่างเงินสด และสินทรัพย์ที่มีสภาพคล่องต่ำอย่างการลงทุนผ่าน private market instrument ซึ่งจะช่วยให้นักลงทุนสามารถออกแบบและปรับพอร์ตการลงทุนของตนเองให้สอดคล้องกับวัตถุประสงค์ และขอบเขตการลงทุนได้

การลงทุนใน private market ผ่านกองทุนปิด ผู้จัดการกองทุนฯ จะต้องส่งมอบเงินลงทุนเมื่อเข้าสู่กระบวนการลงทุนเท่านั้น ซึ่งจะช่วยให้ผู้จัดการกองทุนสามารถพัฒนาการลงทุนได้โดยไม่ต้องกังวลกับจังหวะเวลาของตลาด หรือถูกบังคับให้ขายหุ้นในราคาที่ไม่สมเหตุสมผล ด้านนักลงทุนเองก็สามารถสร้างผลตอบแทนที่ค่อนข้างสูงแลกเปลี่ยนกับสภาพคล่องที่อยู่ในระดับต่ำ และการลงทุนในระยะยาวมากขึ้น

ในขณะที่ความไม่แน่นอนมากมายรออยู่ข้างหน้า ได้แก่ การเลือกตั้งประธานาธิบดีของสหรัฐฯ การระบาดระลอกใหม่ของไวรัสที่อาจเกิดขึ้น ความขัดแย้งระหว่างสหรัฐฯ-จีน ที่มีแนวโน้มรุนแรงมากขึ้นจนอาจลุกลามเป็นสงครามการค้าอีกครั้ง และการเกิดภาวะ stagflation ฯลฯ ทำให้เราเห็นว่า นักลงทุนระยะยาวที่มีสภาพคล่องส่วนเกินจำนวนมากได้นำเงินไปลงทุนผ่าน private investment เพิ่มขึ้น

Stay Invest and Ahead of Trend

ในยุคที่โลกมีการเปลี่ยนแปลงไปสู่ภาวะ new normal โดยเศรษฐกิจมีแนวโน้มชะลอตัว และอัตราดอกเบี้ยอยู่ในระดับต่ำเป็นระยะเวลายาวนาน ขณะที่วิถีการดำเนินชีวิตของผู้คนมีการเปลี่ยนแปลงไปทั้งรูปแบบการทำงาน และการติดต่อสื่อสาร ในฐานะที่เราเป็นผู้ดูแลสินทรัพย์ของ UHNW เราถือว่า ทุกวิกฤตล้วนสามารถสร้างโอกาสในการลงทุน และวิกฤตครั้งนี้ก็เช่นกัน นับเป็นจุดเริ่มต้นของโอกาสในการลงทุนใหม่ๆ อีกหลายประการ เช่น next generation, บริษัทที่เน้น ESG (environmental, social and gover-nance) และการกระจายลงทุนในหุ้นจีน ฯลฯ

ทั้งนี้ การจับจังหวะการลงทุนในตลาดที่มีความผันผวนอย่างมากในปัจจุบันนั้นไม่สามารถคาดการณ์ได้อย่างถูกต้องแม่นยำ 100% ดังนั้น การจัดสรรสินทรัพย์ที่มีรูปแบบและประเภทสินทรัพย์ที่ครอบคลุม หลากหลายและครบถ้วนจึงเป็นวิธีที่ตอบโจทย์การลงทุนในระยะยาว

เลือกลงทุนแบบพอร์ตยืดหยุ่น

ในขณะที่หลายคนกำลังพูดถึงการจัดสรรสินทรัพย์ลงทุน (asset allocation) ที่หลักการลงทุนส่วนใหญ่มักมุ่งเน้นไปที่แกนหลักของพอร์ตการลงทุนที่หลากหลาย (core of diversified portfolios) โดยจะกระจายการลงทุนทั้งในตราสารหนี้และตราสารทุน

ผู้เชี่ยวชาญในบริษัทของเราได้พิจารณาไปถึงส่วนอื่นๆ ของพอร์ตการลงทุน ซึ่งจะมีทั้งสินทรัพย์สภาพคล่องสูงอย่างเงินสด และสินทรัพย์ที่มีสภาพคล่องต่ำอย่างการลงทุนผ่าน private market instrument ซึ่งจะช่วยให้นักลงทุนสามารถออกแบบและปรับพอร์ตการลงทุนของตนเองให้สอดคล้องกับวัตถุประสงค์ และขอบเขตการลงทุนได้

การลงทุนใน private market ผ่านกองทุนปิด ผู้จัดการกองทุนฯ จะต้องส่งมอบเงินลงทุนเมื่อเข้าสู่กระบวนการลงทุนเท่านั้น ซึ่งจะช่วยให้ผู้จัดการกองทุนสามารถพัฒนาการลงทุนได้โดยไม่ต้องกังวลกับจังหวะเวลาของตลาด หรือถูกบังคับให้ขายหุ้นในราคาที่ไม่สมเหตุสมผล ด้านนักลงทุนเองก็สามารถสร้างผลตอบแทนที่ค่อนข้างสูงแลกเปลี่ยนกับสภาพคล่องที่อยู่ในระดับต่ำ และการลงทุนในระยะยาวมากขึ้น

ในขณะที่ความไม่แน่นอนมากมายรออยู่ข้างหน้า ได้แก่ การเลือกตั้งประธานาธิบดีของสหรัฐฯ การระบาดระลอกใหม่ของไวรัสที่อาจเกิดขึ้น ความขัดแย้งระหว่างสหรัฐฯ-จีน ที่มีแนวโน้มรุนแรงมากขึ้นจนอาจลุกลามเป็นสงครามการค้าอีกครั้ง และการเกิดภาวะ stagflation ฯลฯ ทำให้เราเห็นว่า นักลงทุนระยะยาวที่มีสภาพคล่องส่วนเกินจำนวนมากได้นำเงินไปลงทุนผ่าน private investment เพิ่มขึ้น

Stay Invest and Ahead of Trend

ในยุคที่โลกมีการเปลี่ยนแปลงไปสู่ภาวะ new normal โดยเศรษฐกิจมีแนวโน้มชะลอตัว และอัตราดอกเบี้ยอยู่ในระดับต่ำเป็นระยะเวลายาวนาน ขณะที่วิถีการดำเนินชีวิตของผู้คนมีการเปลี่ยนแปลงไปทั้งรูปแบบการทำงาน และการติดต่อสื่อสาร ในฐานะที่เราเป็นผู้ดูแลสินทรัพย์ของ UHNW เราถือว่า ทุกวิกฤตล้วนสามารถสร้างโอกาสในการลงทุน และวิกฤตครั้งนี้ก็เช่นกัน นับเป็นจุดเริ่มต้นของโอกาสในการลงทุนใหม่ๆ อีกหลายประการ เช่น next generation, บริษัทที่เน้น ESG (environmental, social and gover-nance) และการกระจายลงทุนในหุ้นจีน ฯลฯ

ทั้งนี้ การจับจังหวะการลงทุนในตลาดที่มีความผันผวนอย่างมากในปัจจุบันนั้นไม่สามารถคาดการณ์ได้อย่างถูกต้องแม่นยำ 100% ดังนั้น การจัดสรรสินทรัพย์ที่มีรูปแบบและประเภทสินทรัพย์ที่ครอบคลุม หลากหลายและครบถ้วนจึงเป็นวิธีที่ตอบโจทย์การลงทุนในระยะยาว

บทความโดย

ลลิตภัทร ธรณวิทรัย

ประธานเจ้าหน้าที่บริหาร

บริษัทหลักทรัพย์ไทยพาณิชย์ จูเลียส แบร์ จำกัด

บทความโดย

ลลิตภัทร ธรณวิทรัย

ประธานเจ้าหน้าที่บริหาร

บริษัทหลักทรัพย์ไทยพาณิชย์ จูเลียส แบร์ จำกัด

คลิกอ่านบทความด้านธุรกิจและการลงทุนเพิ่มเติมได้ที่ นิตยสาร Forbes Thailand ฉบับเดือนกันยายน 2563 ในรูปแบบ e-magazine