อัตราเงินเฟ้อที่พุ่งขึ้นท่ามกลางสงครามระหว่างรัสเซียและยูเครนที่ยังยืดเยื้อและไม่มีท่าทีที่จะสงบลง ประกอบกับผลกระทบจากการ Lockdown เพื่อควบคุมผู้ติดเชื้อโควิด-19 ในจีน ทำให้ธนาคารกลางสหรัฐฯ ส่งสัญญาณขึ้นดอกเบี้ยอย่างรวดเร็วเพื่อควบคุมเงินเฟ้อ โดยล่าสุดตลาดซื้อขายล่วงหน้าสะท้อนว่า Fed อาจขึ้นดอกเบี้ยไปที่ 3.5% ณ สิ้นปีนี้ ซึ่งหากเป็นไปตามที่ตลาดคาด วัฏจักรการขึ้นดอกเบี้ยครั้งนี้จะเป็นรอบที่รุนแรงที่สุดในรอบกว่า 30 ปี และเป็นปัจจัยเสี่ยงสำคัญที่อาจฉุดเศรษฐกิจโลกให้เข้าสู่ภาวะถดถอย

จากการศึกษาวัฏจักรการขึ้นดอกเบี้ยของ Fed ในอดีตตั้งแต่ปี 1965 ซึ่งมีทั้งหมด 11 รอบ เราพบว่ามีถึง 8 ครั้งที่การขึ้นดอกเบี้ยนำไปสู่ภาวะถดถอย และมีเพียง 3 ครั้งเท่านั้นที่ Fed สามารถควบคุมเงินเฟ้อได้สำเร็จโดยไม่ทำให้เศรษฐกิจเข้าสู่ภาวะถดถอย (Soft Landing) โดยใน 3 ครั้งดังกล่าว ได้แก่ ในปี 1965, 1983 และ 1993 เป็นการขึ้นดอกเบี้ยในช่วงที่เงินเฟ้ออยู่ในระดับต่ำ (สูงสุดในช่วงการขึ้นดอกเบี้ยอยู่ในระดับไม่เกิน 4%) ทำให้ Fed ไม่จำเป็นต้องเร่งขึ้นดอกเบี้ย จึงทำให้เศรษฐกิจยังสามารถขยายตัวต่อไปได้ แต่ในครั้งนี้อัตราเงินเฟ้อได้พุ่งขึ้นไปสูงถึงกว่า 9% ซึ่งทำให้ Fed จำเป็นต้องเร่งขึ้นดอกเบี้ยเร็ว จึงทำให้ความเสี่ยงเศรษฐกิจถดถอยเพิ่มมากขึ้น

เครื่องชี้เศรษฐกิจหลายตัว สะท้อนถึงความเสี่ยงเศรษฐกิจถดถอยที่เพิ่มสูงขึ้นอย่างรวดเร็ว ไม่ว่าจะเป็น เครื่องชี้ “คลาสสิก” อย่างการเกิด Yield Curve Inversion ซึ่งสามารถเตือนการเกิด Recession ล่วงหน้าได้ทุกครั้ง และก็เริ่มส่งสัญญาณตั้งแต่ต้นเดือนกรกฎาคมที่ผ่านมา โดย Yield Curve Inversion หรือภาวะที่อัตราผลตอบแทนพันธบัตรระยะยาวอายุ 10 ปี ลดลงต่ำกว่าผลตอบแทนพันธบัตรระยะสั้นอายุ 2 ปี มักเกิดขึ้นในช่วงปลายวัฏจักรเศรษฐกิจที่ Fed ขึ้นดอกเบี้ยเพื่อควบคุมเงินเฟ้อ ซึ่งทำให้ผลตอบแทนพันธบัตระยะสั้น ปรับตัวขึ้นตามอัตราดอกเบี้ยนโยบายของ Fed ในขณะที่ผลตอบแทนพันธบัตรระยะยาวมักปรับตัวลดลงตามแรงซื้อของนักลงทุนที่ต้องการถือครองสินทรัพย์ปลอดภัยท่ามกลางความเสี่ยงที่เศรษฐกิจที่เพิ่มสูงขึ้น

ส่วนตัวเลขเศรษฐกิจที่สำคัญของสหรัฐฯ เช่น ยอดขายบ้าน ยอดค้าปลีก ยอดคำสั่งซื้อภาคอุตสาหกรรม และดัชนีความเชื่อมั่น ที่มักเป็นดัชนีชี้น้ำ Recession ในช่วง 6-12 เดือนข้างหน้า ก็เริ่มส่งสัญญาณหดตัวอย่างชัดเจน ในขณะที่เศรษฐกิจหลักอื่นๆ ของโลกยังมีความเสี่ยงสูง ทั้งในจีนซึ่งยังมีความไม่แน่นอนจากมาตรการ "Zero COVID" และยุโรปที่ยังเผชิญกับปัญหาการขาดแคลนพลังงาน ซึ่งอาจกระทบต่อภาคอุตสาหกรรม

นอกจากนั้น ความเคลื่อนไหวของราคาสินทรัพย์ตั้งแต่กลางปี 2020 จนถึงปัจจุบัน ยังสะท้อนถึงความเสี่ยงเศรษฐกิจถดถอยที่อาจเกิดขึ้นในอนาคตอันใกล้ โดยปกติการเคลื่อนไหวของราคาสินทรัพย์ตามวัฏจักรเศรษฐกิจจะเริ่มจากการฟื้นตัวของเศรษฐกิจ ซึ่งทำให้นักลงทุนเริ่มขายสินทรัพย์ปลอดภัยอย่างพันธบัตรรัฐบาล และทยอยซื้อสินทรัพย์เสี่ยง เช่น หุ้น ดังนั้น ณ จุดต่ำสุดของวัฏจักรเศรษฐกิจ ในช่วงกลางปี 2020 ราคาพันธบัตรจะเริ่มปรับตัวลดลง สวนทางกับตลาดหุ้นที่ฟื้นตัวขึ้น

ต่อมาอัตราเงินเฟ้อที่เพิ่มขึ้นตามการขยายตัวของเศรษฐกิจจะทำให้ธนาคารต้องเริ่มใช้นโยบายการเงินที่เข้มงวดขึ้น ซึ่งจะส่งกดดันต่อ Valuation และทำให้ตลาดหุ้นปรับตัวลดลงในช่วงปลายปี 2021 ที่นโยบายการเงินเริ่มเปลี่ยนทิศ ในขณะที่ราคาสินค้าโภคภัณฑ์มักปรับตัวขึ้นต่อได้ในช่วงนี้ ท่ามกลางเศรษฐกิจที่ยังขยายตัวได้และความกังวลเงินเฟ้อ ซึ่งนำไปสู่การเก็งกำไรในสินค้าโภคภัณฑ์

และในที่สุดนโยบายการเงินที่เข้มงวดขึ้นและกำลังซื้อที่ลดลงจากอัตราเงินเฟ้อจะกดดันให้การลงทุนและการบริโภคชะลอตัวลง และส่งผลให้ราคาสินค้าโภคภัณฑ์ปรับตัวลดลงมาเป็นลำดับสุดท้าย ซึ่งมักเป็นสัญญาณของการ “จบรอบ” ของวัฏจักรเศรษฐกิจ โดยเราเริ่มเห็นการปรับฐานรุนแรงของราคาสินค้าโภคภัณฑ์เกือบทุกประเภท ไม่ว่าจะเป็น สินค้าเกษตร โลหะอุตสาหกรรม และน้ำมัน ตั้งแต่เดือนมิถุนายนที่ผ่านมา

แต่คำถามที่สำคัญสำหรับนักลงทุนอาจไม่ใช่คำถามว่า Recession จะเกิดขึ้นหรือไม่ แต่คือ ตลาดหุ้นที่ปรับตัวลงมาแรงถึงกว่า 20% จากจุดสูงสุดนั้นได้สะท้อนความเสี่ยงจาก Recession ไปมากน้อยขนาดไหน ?

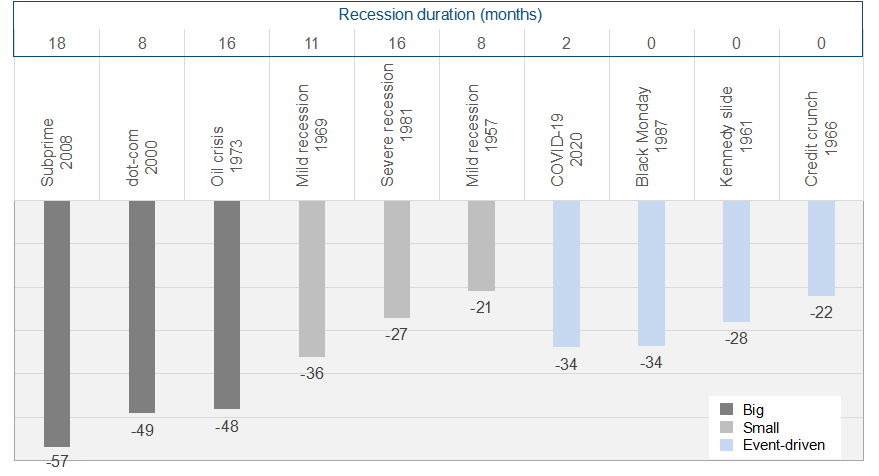

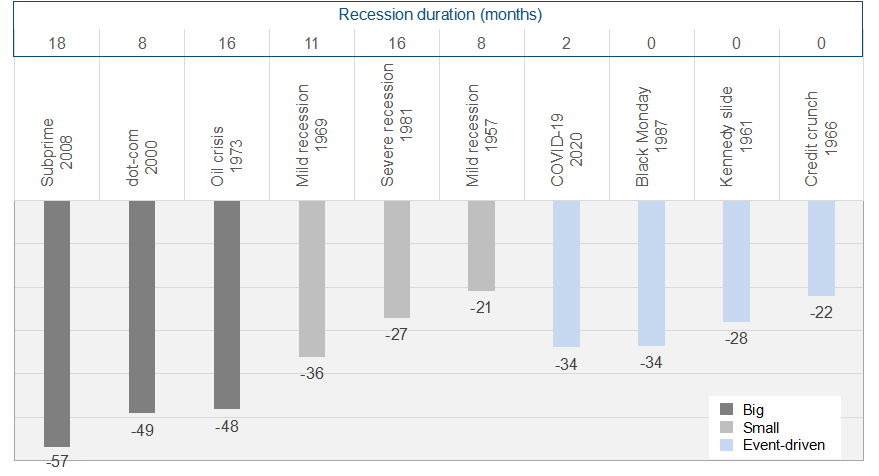

หากย้อนดูสถิติการปรับฐานของตลาดหุ้นสหรัฐฯ นับตั้งแต่ปี 1950 ดัชนี S&P 500 เข้าสู่ภาวะตลาดหมี (Bear Market) มาแล้วรวม 10 ครั้ง (ไม่รวมครั้งนี้) โดยเราสามารถจำแนกตลาดหมีออกเป็นสามแบบ ได้แก่

หนึ่ง ตลาดหมีขนาดใหญ่ ซึ่งเกิดในภาวะเศรษฐกิจถดถอยเป็นเวลายาวนานเกินหนึ่งปี (ปี 1973 และ 2008) หรือเกิดหลังฟองสบู่แตก (ฟองสบู่ Dot Com ปี 2000) ซึ่งค่ากลางของการปรับฐานในช่วงตลาดหมีขนาดใหญ่จะอยู่ที่ 49% และใช้เวลามากกว่า 5 ปีในการฟื้นตัวกลับสู่จุดสูงสุดเดิม

สอง ตลาดหมีขนาดย่อม ซึ่งเกิดในภาวะเศรษฐกิจถดถอยเป็นเวลาน้อยกว่าหนึ่งปี (ปี 1957 และ 1969) หรือในภาวะที่เศรษฐกิจถดถอยยาวนาน แต่ตลาดหุ้นซื้อขายที่ Valuation ตั้งต้นค่อนข้างถูก (ปี 1981) ซึ่งค่ากลางของการปรับฐานอยู่จะที่ 27% และใช้เวลา 2 - 3 ปีในการฟื้นตัว

สาม ตลาดหมีที่เกิดจากเหตุผิดปกติ เช่น โควิด-19 ปี 2020 หรือ Black Monday ปี 1987 ซึ่งทำให้ตลาดปรับฐานแรงในระยะเวลาอันสั้น แต่ตลาดจะสาสามารถฟื้นตัวกลับมาได้เร็วภายใน 2 ปี

ดังนั้น หากเราคาดว่า Recession ที่กำลังจะมาถึงนั้นเป็น Recesssion ขนาดย่อมในช่วงระยะเวลาสั้นๆ ตลาดหุ้นก็อาจเหลือ Downside อีกราว 10% จากระดับปัจจุบัน แต่หากเราคาดว่า Recession ครั้งหน้าจะเป็นการถดถอยที่รุนแรง ตลาดหุ้นก็อาจลดลงจากปัจจุบันได้อีกถึง 30% เลยทีเดียว

แผนภาพที่ 1: การปรับฐานในช่วงตลาดหมีของดัชนี S&P 500

ที่มา: Bloomberg, TISCO Economic Strategy Unit (TISCO ESU)

นั่นก็หมายความว่า ตลาดหุ้นในปัจจุบันนั้นยังไม่ได้ซึบซับความเสี่ยงจาก Recession ไปทั้งหมด ดังนั้น กลยุทธ์การลงทุนจึงยังต้องเน้นความระมัดระวัง โดยเราแนะนำให้นักลงทุนที่รับความเสี่ยงได้สูงทยอยซื้อหุ้นในช่วงที่ดัชนี S&P 500 ลดลงต่ำกว่าระดับ 3,800 จุด โดยเน้นสะสมหุ้นกลุ่มที่กำไรมีศักยภาพในการเติบโตสูงในระยะยาวและไม่ผันผวนตามภาวะเศรษฐกิจระยะสั้นมากนัก เช่น กลุ่ม Tech ที่โดนเทขายอย่างหนักในช่วงที่ผ่านมา ในขณะที่กำไรของหุ้นกลุ่ม Tech เติบโตสูงถึง 10% ต่อปีโดยเฉลี่ยในช่วง 30 ปีที่ผ่านมา สูงกว่าดัชนี S&P 500 ที่กำไรเติบโตโดยเฉลี่ย 7% ต่อปี และกลุ่ม Healthcare เป็นอีกกลุ่มหนึ่งที่กำไรเติบโตสูงในระยะยาว (เฉลี่ย 10.2% ต่อปีในช่วง 30 ปีที่ผ่านมา) และสามารถเติบโตได้ต่อเนื่องแม้ในภาวะเศรฐกิจถดถอย

บทความโดย

คมศร ประกอบผล

หัวหน้าศูนย์วิเคราะห์เศรษฐกิจและกลยุทธ์ทิสโก้ (TISCO ESU)

ที่มา: Bloomberg, TISCO Economic Strategy Unit (TISCO ESU)

นั่นก็หมายความว่า ตลาดหุ้นในปัจจุบันนั้นยังไม่ได้ซึบซับความเสี่ยงจาก Recession ไปทั้งหมด ดังนั้น กลยุทธ์การลงทุนจึงยังต้องเน้นความระมัดระวัง โดยเราแนะนำให้นักลงทุนที่รับความเสี่ยงได้สูงทยอยซื้อหุ้นในช่วงที่ดัชนี S&P 500 ลดลงต่ำกว่าระดับ 3,800 จุด โดยเน้นสะสมหุ้นกลุ่มที่กำไรมีศักยภาพในการเติบโตสูงในระยะยาวและไม่ผันผวนตามภาวะเศรษฐกิจระยะสั้นมากนัก เช่น กลุ่ม Tech ที่โดนเทขายอย่างหนักในช่วงที่ผ่านมา ในขณะที่กำไรของหุ้นกลุ่ม Tech เติบโตสูงถึง 10% ต่อปีโดยเฉลี่ยในช่วง 30 ปีที่ผ่านมา สูงกว่าดัชนี S&P 500 ที่กำไรเติบโตโดยเฉลี่ย 7% ต่อปี และกลุ่ม Healthcare เป็นอีกกลุ่มหนึ่งที่กำไรเติบโตสูงในระยะยาว (เฉลี่ย 10.2% ต่อปีในช่วง 30 ปีที่ผ่านมา) และสามารถเติบโตได้ต่อเนื่องแม้ในภาวะเศรฐกิจถดถอย

ที่มา: Bloomberg, TISCO Economic Strategy Unit (TISCO ESU)

นั่นก็หมายความว่า ตลาดหุ้นในปัจจุบันนั้นยังไม่ได้ซึบซับความเสี่ยงจาก Recession ไปทั้งหมด ดังนั้น กลยุทธ์การลงทุนจึงยังต้องเน้นความระมัดระวัง โดยเราแนะนำให้นักลงทุนที่รับความเสี่ยงได้สูงทยอยซื้อหุ้นในช่วงที่ดัชนี S&P 500 ลดลงต่ำกว่าระดับ 3,800 จุด โดยเน้นสะสมหุ้นกลุ่มที่กำไรมีศักยภาพในการเติบโตสูงในระยะยาวและไม่ผันผวนตามภาวะเศรษฐกิจระยะสั้นมากนัก เช่น กลุ่ม Tech ที่โดนเทขายอย่างหนักในช่วงที่ผ่านมา ในขณะที่กำไรของหุ้นกลุ่ม Tech เติบโตสูงถึง 10% ต่อปีโดยเฉลี่ยในช่วง 30 ปีที่ผ่านมา สูงกว่าดัชนี S&P 500 ที่กำไรเติบโตโดยเฉลี่ย 7% ต่อปี และกลุ่ม Healthcare เป็นอีกกลุ่มหนึ่งที่กำไรเติบโตสูงในระยะยาว (เฉลี่ย 10.2% ต่อปีในช่วง 30 ปีที่ผ่านมา) และสามารถเติบโตได้ต่อเนื่องแม้ในภาวะเศรฐกิจถดถอย

บทความโดย

คมศร ประกอบผล

หัวหน้าศูนย์วิเคราะห์เศรษฐกิจและกลยุทธ์ทิสโก้ (TISCO ESU)

บทความโดย

คมศร ประกอบผล

หัวหน้าศูนย์วิเคราะห์เศรษฐกิจและกลยุทธ์ทิสโก้ (TISCO ESU)