สกุลเงินดิจิทัล ที่ออกโดยธนาคารกลาง (CBDC) คืออะไร เทียบเท่ากับสกุลเงินดิจิทัลเอกชนและสินทรัพย์ดิจิทัล เช่น บิตคอยน์ (Bitcoin), อีเธอเรียม (Ethereum) และเอ็กซ์อาร์พี (XRP) หรือไม่

CBDC: อนาคตที่จะมาแทนที่เงินเหรียญและธนบัตร

ธนาคารกลางที่ออก "สกุลเงินดิจิทัล" ของตัวเองถือเป็นวิวัฒนาการตามปกติของวิธีการแลกเปลี่ยนมูลค่าแต่นั่นไม่ได้หมายความว่าการพัฒนา CBDC ควรเป็นไปตามวิถีทางเก่าๆ อาจสืบเนื่องจากสกุลเงินที่มีอยู่เดิมของเราที่ถูกสร้างขึ้นจะอยู่ในโลกแห่งโลกาภิวัตน์ได้น้อยกว่าเดิมมาก และสกุลเงินเหล่านี้ไม่ได้ออกแบบมาเพื่อการแลกเปลี่ยนที่มีประสิทธิภาพมากนัก

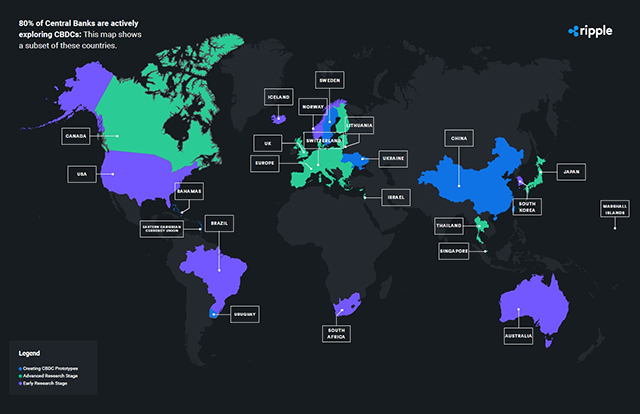

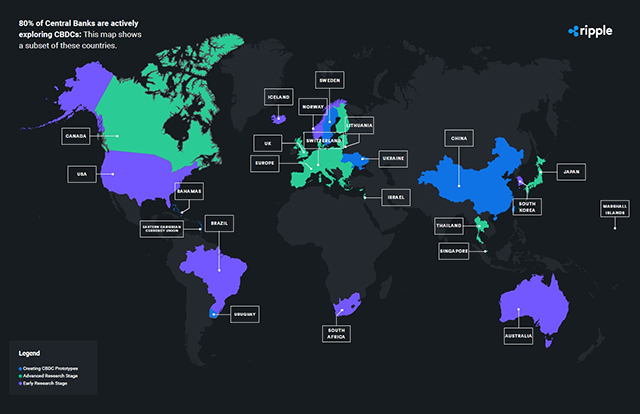

ในขณะที่ตลาดส่วนใหญ่กำลังสำรวจการเข้ามาของ CBDC เพื่อแก้ปัญหาความท้าทายภายในแต่ละประเทศที่แตกต่างกันออกไป แต่ธนาคารกลางแต่ละแห่งยังจำเป็นต้องใช้กลยุทธ์แบบองค์รวมที่ช่วยให้ CBDC ของตนสามารถรับมือและทำงานร่วมกันในตลาดโลกได้อย่างมีประสิทธิภาพ และมั่นใจได้ว่าจะสามารถปรับขนาดและพัฒนาต่อยอดเพื่อตอบสนองความต้องการในอนาคตได้เป็นอย่างดี โดยประโยชน์หลักของ CBDC แบ่งสรุปได้ดังนี้

ปรับปรุงโครงสร้างพื้นฐานการชำระเงินที่มีอยู่เดิม: เพิ่มความรวดเร็วและประสิทธิภาพของการชำระเงิน ในขณะที่ช่วยลดต้นทุนและอัตราความล้มเหลวในการชำระเงิน

ส่งเสริมการเข้าถึงภาคการเงิน: เพิ่มการเข้าถึงบริการทางการเงินสำหรับประชาชนที่อยู่นอกระบบหรือเข้าไม่ถึงภาคการเงินการธนาคาร และเพิ่มการชำระเงินโดยตรงระหว่างบุคคลให้มากขึ้น

ส่งเสริมการแข่งขันที่มากขึ้น: ลดอุปสรรคในการเข้าสู่ตลาดและเพิ่มการเข้าถึงตลาดโลกผ่านความสามารถในการทำงานร่วมกัน

ส่งเสริมนวัตกรรม: อาศัยคุณสมบัติดิจิทัลขั้นสูง เช่น สัญญาอัจฉริยะ (smart contract) และเงินโทเคน (programmable money) ซึ่งจะเป็นพื้นฐานของบริการทางการเงินรูปแบบใหม่ๆ ในอนาคต

รักษาการควบคุม: สามารถแน่ใจได้ว่า ธนาคารกลางจะยังมีอธิปไตยเหนือนโยบายการเงิน และไม่อนุญาตให้สกุลเงินอื่นมีอำนาจเหนือตลาดการเงินในประเทศ

กุญแจหลักสำคัญ 3 ประการในการเอาชนะทุกความท้าทายของ CBDC

1.ความสามารถในการทำงานร่วมกัน

กุญแจหลักสำคัญ 3 ประการในการเอาชนะทุกความท้าทายของ CBDC

1.ความสามารถในการทำงานร่วมกัน

เพื่อให้สกุลเงินดิจิทัลมีประโยชน์ต่อผู้คนและธุรกิจ เป็นเรื่องจำเป็นที่ CBDC อยู่ร่วมและมีความเกี่ยวข้องกับรูปแบบการชำระเงินอื่นในตลาดภายในประเทศเหล่านั้น โดยระดับถัดไปของความสามารถในการทำงานร่วมกันสำหรับ CBDC คือความสามารถในการดำเนินธุรกรรมได้ทั่วโลก หากไร้ซึ่งคุณสมบัติการทำงานแบบข้ามพรมแดนที่ดีเยี่ยม

โครงการสกุลเงินดิจิทัล CBDC ส่วนใหญ่คงจะไม่สามารถใช้งานได้เต็มศักยภาพที่มีอยู่เช่นเดียวกับที่อินเทอร์เน็ตทั่วโลกที่กำลังเติบโตขึ้นจากโปรโตคอลที่ใช้งานร่วมกัน เช่น TCP / IP, HTTP และ FTP ดังนั้นธนาคารกลางก็ควรเริ่มประสานความร่วมมือกันเพื่อสร้างมาตรฐาน CBDC ให้ครอบคลุมฟังก์ชันพื้นฐานอันได้แก่ :

- การดำเนินการระดับธุรกรรม เช่น เงินและทรัพย์สินที่ฝากไว้ตามสัญญา (escrow) และสัญญาธุรกรรมสำหรับการชำระเงินในสกุลเงินดิจิทัลแบบมีเงื่อนไข (Hash time-lock)

- รูปแบบการระบุตัวตนและที่อยู่

- การกำหนดเส้นทางที่ยืดหยุ่น เพื่อกำหนดวิธีการรับส่งข้อมูลที่มีประสิทธิภาพสูงสุด

สิ่งเหล่านี้จะช่วยให้ CBDC สามารถเชื่อมต่อกับบริการอื่นๆ ในประเทศ รวมถึงบริการอื่นๆ ระหว่างกัน ซึ่งจะช่วยเพิ่มอรรถประโยชน์ ลดต้นทุนการทำธุรกรรม และลดอุปสรรคสำหรับผู้เข้าสู่ตลาดรายใหม่ ขณะเดียวกันก็ช่วยให้ธนาคารกลางแต่ละแห่งสามารถรักษาอธิปไตยทางการเงินของพวกเขาไว้ได้

สำหรับระดับความสามารถในการทำงานร่วมกันที่ดียิ่งขึ้นนั้น ธนาคารกลางจะต้องมีความสามารถในการแลกเปลี่ยนสินทรัพย์ระหว่างบัญชีแยกประเภท แทนที่จะออกคำสั่งการผ่านช่องทางการเชื่อมต่อระหว่างระบบ (API) กุญแจสำคัญสำหรับธนาคารกลางทุกแห่งคือต้องเปิดใช้งานการออก CBDC ระหว่างกันในส่วนของบัญชีแยกประเภทที่ทำงานร่วมกันได้ CBDC แต่ละตัวสามารถสร้างกฎและนโยบายของตนเองที่เหมาะสมกับตลาดในประเทศให้มากที่สุด

อย่างไรก็ตาม CBDC ควรผูกรวมกันและปฏิบัติตามข้อกำหนดของโปรโตคอลร่วม เพื่อช่วยให้สามารถทำงานร่วมกับ CBDC และสกุลเงินดิจิทัลอื่นๆ ได้อย่างไร้รอยต่อ เครือข่ายของแต่ละเครือข่ายจะช่วยให้ CBDC ที่เป็นเอกเทศสามารถทำงานเป็นเสมือนหน่วยงานและทำการแลกเปลี่ยนมูลค่าข้ามพรมแดนได้เร็วขึ้น ถูกลง และเชื่อถือได้มากขึ้นสำหรับธุรกิจและผู้บริโภค

นั่นหมายถึงการผลักดันแนวคิดเรื่องความสามารถในการทำงานร่วมกันให้ไกลเกินกว่าที่ธนาคารกลางหลายแห่งยังพิจารณาอยู่ - แต่หากไม่มีมาตรฐานที่ใช้ร่วมกันเหล่านี้ CBDC จะเป็นวิธีที่ไร้ประสิทธิภาพและมีราคาแพงในการแลกเปลี่ยนมูลค่าทั่วโลกเช่นเดียวกับการใช้สกุลเงินตราหรือเงินกระดาษที่ใช้อยู่ในปัจจุบัน

2.ความร่วมมือภาครัฐและภาคเอกชน

โครงสร้างพื้นฐานที่รองรับระบบการเงินที่มีอยู่นั้นมีอยู่มากมายและหลากหลาย และน่าจะมีความซ้ำซ้อนที่น้อยลงในอนาคตอีกไม่นานนี้ เทคโนโลยี CBDC ไม่สามารถแทนที่สิ่งที่เรามีอยู่แล้วได้ ซึ่งเป็นเหตุผลว่าทำไมรูปแบบสถาปัตยกรรมแบบเลเยอร์ซึ่งระบบใหม่สร้างขึ้นจากโครงสร้างพื้นฐานที่มีอยู่จึงเหมาะสมที่สุด

ประโยชน์ที่สำคัญของสถาปัตยกรรมแบบเลเยอร์คือ ธนาคารกลางสามารถเรียกร้องให้ผู้เชี่ยวชาญของภาคเอกชนนำโครงสร้างพื้นฐาน CBDC มาใช้ โดยไม่กระทบต่อความสมบูรณ์ของระบบที่เหลือ บริษัทเอกชนที่มีชื่อเสียงหลายแห่งได้พัฒนาสกุลเงินดิจิทัลที่ประสบความสำเร็จขึ้นมา - ด้วยเทคโนโลยีและประสบการณ์ของพวกเขาสามารถช่วยให้ธนาคารกลางสามารถริเริ่มและดำเนินการได้รวดเร็วขึ้นและมีประสิทธิภาพมากกว่าการเริ่มต้นใหม่ด้วยตัวเอง

CBDC สามารถออกและจัดการได้โดยใช้บัญชีแยกประเภทแบบกระจายอำนาจซึ่งมีอยู่ในสกุลเงินดิจิทัลเอกชน แม้ว่าโดยทั่วไปแล้วธุรกรรมแบบบล็อกเชนจะได้รับการตรวจสอบโดยผู้ตรวจสอบความถูกต้องระดับสาธารณะ แต่ธนาคารกลางสามารถจำกัดความสามารถนี้

โดยมอบให้กับพันธมิตรที่เชื่อถือได้เพียงบางรายเท่านั้นที่สามารถดำเนินการได้ เช่น ธนาคารพาณิชย์หรือประเทศสมาชิกต่างๆ ของสหภาพความร่วมมือ เช่น สหภาพยุโรปหรือสหภาพสกุลเงินแคริบเบียนตะวันออก ฯลฯ สิ่งเหล่านี้จะทำให้ธนาคารกลางมีความยืดหยุ่นและมีบทบาทการทำงานในรูปแบบบัญชีแยกประเภทแบบกระจายอำนาจ ในขณะที่ยังคงควบคุมนโยบายการเงินและการบริหารเศรษฐกิจจากส่วนกลางได้อย่างที่ต้องการ

3.สกุลเงินตัวกลาง

แม้ว่าความสามารถในการทำงานร่วมกันจะสนับสนุนการแลกเปลี่ยน CBDC โดยตรงในการทำธุรกรรมในประเทศ แต่ปัญหาเก่าๆ ที่เกิดขึ้นกับธุรกรรมข้ามพรมแดนจะยังคงอยู่ โดยเฉพาะอย่างยิ่งการสนับสนุนการแลกเปลี่ยนเงินตราต่างประเทศแบบเรียลไทม์ในทันที ซึ่งยังเป็นกระบวนการที่ต้องใช้เวลา 3-5 วันในปัจจุบัน และยังคงจำเป็นต้องใช้บัญชีสกุลเงินที่ใช้เงินตราจริงในการวางหลักทรัพย์สำหรับการซื้อขาย

เช่นเดียวกับธนาคารพาณิชย์หรือธุรกิจระดับโลก ธนาคารกลางต้องการหลีกเลี่ยงค่าใช้จ่ายและความเสี่ยงที่เพิ่มขึ้นในส่วนที่เกี่ยวข้องกับปัญหาสภาพคล่องที่เคยเกิดขึ้น นอกจากนี้พวกเขายังพร้อมต้อนรับระบบใหม่ๆ ที่จะช่วยปลดภาระการวางเงินหลักประกัน ซึ่งเงินจำนวนนี้ควรจะนำไปใช้ในเรื่องอื่นๆ ที่สร้างมูลค่าเพิ่มได้มากกว่าและปรับปรุงระบบการเงินเพื่อสนับสนุนสกุลเงินที่ช่วยเพิ่มสภาพคล่องได้มากที่สุด

สินทรัพย์ตัวกลางสามารถสนับสนุนตลาดให้มีสภาพคล่องและเป็นทางเลือกที่ดี ซึ่งจะช่วยให้สามารถเคลื่อนย้ายมูลค่าระหว่าง CBDC ต่างๆ ได้ในลักษณะเรียลไทม์ นอกจากนี้ยังช่วยให้สามารถแลกเปลี่ยนคู่สกุลเงินดิจิทัล CBDC ที่มีสภาพคล่องน้อยกว่า และเพิ่มการแข่งขันในเวทีโลกโดยการลดอุปสรรคในการเข้าสู่ตลาดสำหรับผู้เข้าร่วมตลาดรายใหม่และรายย่อย

เพื่อให้ตลาดโลกมีประสิทธิภาพอย่างแท้จริง สกุลเงินตัวกลางจะต้องได้รับการปรับให้เหมาะสม โดยเฉพาะสำหรับการชำระเงินและรองรับความเร็ว ความสามารถในการปรับขนาด ต้นทุนต่ำ และมีความปลอดภัย ซึ่ง CBDC มีความพร้อมครบถ้วน ตัวอย่างหนึ่งของสกุลเงินตัวกลางคือ เอ็กซ์อาร์พี (XRP) ซึ่งเป็นสินทรัพย์ดิจิทัลที่สามารถใช้เชื่อมโยงสกุลเงินสองสกุลที่แตกต่างกันได้อย่างรวดเร็วและมีประสิทธิภาพ

ด้วยการสนับสนุนตลาดให้เกิดสภาพคล่องอย่างมีประสิทธิภาพ สกุลเงินตัวกลางจึงเป็นจิ๊กซอว์ตัวสุดท้ายที่ช่วยแก้ปัญหาความสามารถในการทำงานร่วมกัน อันจะมีส่วนผลักดันความสำเร็จของ CBDC ในฐานะเครื่องมือระดับโลกสำหรับการแลกเปลี่ยนมูลค่าสินทรัพย์

บทความโดย

James Wallis

รองประธานฝ่ายการมีส่วนร่วมของธนาคารกลาง (VP of Central Bank Engagements)

Ripple

ไม่พลาดเรื่องราวน่าสนใจอื่นๆ ของเรา ติดตามเราได้ที่เฟซบุ๊ก Forbes Thailand Magazine

กุญแจหลักสำคัญ 3 ประการในการเอาชนะทุกความท้าทายของ CBDC

1.ความสามารถในการทำงานร่วมกัน

เพื่อให้สกุลเงินดิจิทัลมีประโยชน์ต่อผู้คนและธุรกิจ เป็นเรื่องจำเป็นที่ CBDC อยู่ร่วมและมีความเกี่ยวข้องกับรูปแบบการชำระเงินอื่นในตลาดภายในประเทศเหล่านั้น โดยระดับถัดไปของความสามารถในการทำงานร่วมกันสำหรับ CBDC คือความสามารถในการดำเนินธุรกรรมได้ทั่วโลก หากไร้ซึ่งคุณสมบัติการทำงานแบบข้ามพรมแดนที่ดีเยี่ยม

โครงการสกุลเงินดิจิทัล CBDC ส่วนใหญ่คงจะไม่สามารถใช้งานได้เต็มศักยภาพที่มีอยู่เช่นเดียวกับที่อินเทอร์เน็ตทั่วโลกที่กำลังเติบโตขึ้นจากโปรโตคอลที่ใช้งานร่วมกัน เช่น TCP / IP, HTTP และ FTP ดังนั้นธนาคารกลางก็ควรเริ่มประสานความร่วมมือกันเพื่อสร้างมาตรฐาน CBDC ให้ครอบคลุมฟังก์ชันพื้นฐานอันได้แก่ :

กุญแจหลักสำคัญ 3 ประการในการเอาชนะทุกความท้าทายของ CBDC

1.ความสามารถในการทำงานร่วมกัน

เพื่อให้สกุลเงินดิจิทัลมีประโยชน์ต่อผู้คนและธุรกิจ เป็นเรื่องจำเป็นที่ CBDC อยู่ร่วมและมีความเกี่ยวข้องกับรูปแบบการชำระเงินอื่นในตลาดภายในประเทศเหล่านั้น โดยระดับถัดไปของความสามารถในการทำงานร่วมกันสำหรับ CBDC คือความสามารถในการดำเนินธุรกรรมได้ทั่วโลก หากไร้ซึ่งคุณสมบัติการทำงานแบบข้ามพรมแดนที่ดีเยี่ยม

โครงการสกุลเงินดิจิทัล CBDC ส่วนใหญ่คงจะไม่สามารถใช้งานได้เต็มศักยภาพที่มีอยู่เช่นเดียวกับที่อินเทอร์เน็ตทั่วโลกที่กำลังเติบโตขึ้นจากโปรโตคอลที่ใช้งานร่วมกัน เช่น TCP / IP, HTTP และ FTP ดังนั้นธนาคารกลางก็ควรเริ่มประสานความร่วมมือกันเพื่อสร้างมาตรฐาน CBDC ให้ครอบคลุมฟังก์ชันพื้นฐานอันได้แก่ :

บทความโดย

James Wallis

รองประธานฝ่ายการมีส่วนร่วมของธนาคารกลาง (VP of Central Bank Engagements)

Ripple

บทความโดย

James Wallis

รองประธานฝ่ายการมีส่วนร่วมของธนาคารกลาง (VP of Central Bank Engagements)

Ripple