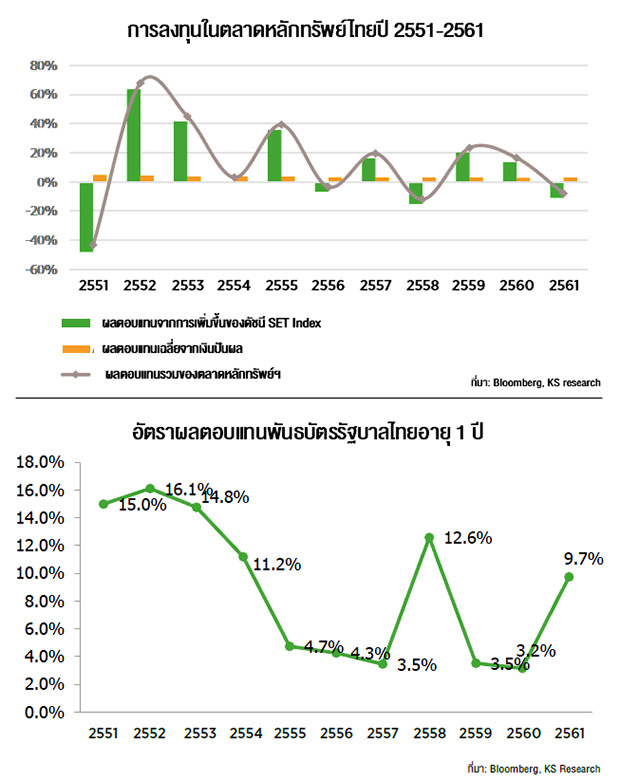

ภาพรวมการลงทุนของตลาดหลักทรัพย์ในปี 2562 สดใสขึ้น แม้ว่าตลาดหลักทรัพย์ไทยในปี 2561 มีผลตอบแทนติบลบที่ร้อยละ 7.8 จากปัจจัยความเสี่ยงหลายประการ โดยเฉพาะในต่างประเทศ

ซึ่งปัจจัยความเสี่ยงดังกล่าวมีผลตอบแทนติบลบที่ร้อยละ 7.8 จากปัจจัยความเสี่ยงหลายประการ โดยเฉพาะในต่างประเทศ เช่น สงครามการค้าระหว่างสหรัฐฯ กับจีนแนวโน้มการปรับเพิ่มอัตราดอกเบี้ยนโยบายอย่างเร่งตัวของธนาคารกลางสหรัฐฯ ความกังวลต่อตลาดเกิดใหม่จากการแข็งค่าของเงินดอลลาร์สหรัฐฯ และการเพิ่มขึ้นอย่างต่อเนื่องของราคาน้ำมัน

อย่างไรก็ตาม ความสามารถในการจ่ายเงินปันผลของตลาดหลักทรัพย์ไทยโดยรวมแล้วยังอยู่ในเกณฑ์ดีที่ร้อยละ 3 ในขณะเดียวกัน ผลตอบแทนของตลาดอื่นๆ ในต่างประเทศเมื่อวัดเป็นสกุลเงินสหรัฐฯ แล้ว ผลตอบแทนที่ติดลบของตลาดหลักทรัพย์ไทยก็ถือได้ว่าไม่แย่นัก

บมจ.หลักทรัพย์กสิกรไทยเชื่อว่าภาพรวมการลงทุนของตลาดหลักทรัพย์ไทยในปี 2562 ดูสดใสขึ้น จากแนวโน้มที่ดีขึ้นของปัจจัยต่างๆ ที่กดดันตลาดหลักทรัพย์ไทยอย่างหนักในปีที่ผ่านมา ทั้งสหรัฐฯ กับจีนเองก็มีท่าทีออมชอมมากขึ้นในการเจรจาตกลงข้อพิพาททางค้า นอกจากนั้น การปรับตัวลดลงของราคาน้ำมัน ซึ่งลดความกดดันด้านต้นทุนช่วยควบคุมให้อัตราเงินเฟ้อให้อยู่ในระดับต่ำการปรับตัวลดลงของผลตอบแทนพันธบัตรระยะยาวของสหรัฐฯ รวมทั้งโอกาสที่ธนาคารกลางสหรัฐฯ และธนาคารแห่งประเทศไทยจะไม่ปรับขึ้นอัตราดอกเบี้ยนโยบายอย่างเร่งรีบ

โดยความผันผวนจากปัจจัยเหล่านี้น่าจะลดลงในปี 2562 ทำให้นักลงทุนสามารถประเมินความเสี่ยงจากการลงทุนในตลาดหลักทรัพย์ได้ดีกว่าในปี 2561 อีกทั้งความแน่ชัดของการเลือกตั้งก็เป็นอีกปัจจัยหนึ่งที่ส่งผลบวกต่อแนวโน้มดัชนีตลาดหลักทรัพย์ไทยในปี 2562

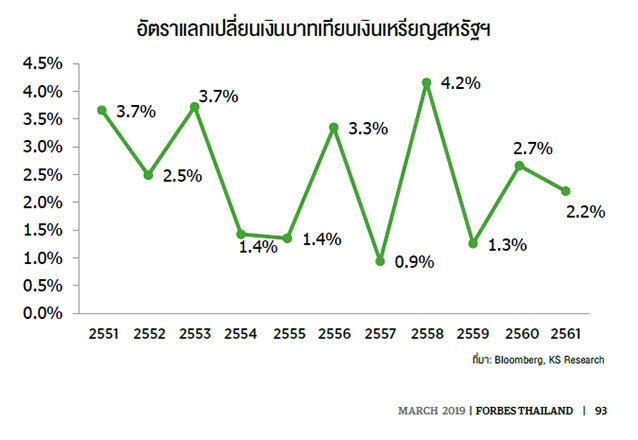

ภาพรวมเศรษฐกิจไทยในปี 2562ยังอยู่ในเกณฑ์ดี แนวโน้มการเติบโตทางเศรษฐกิจของประเทศไทยในปีนี้ ยังอยู่ในเกณฑ์ดีจากแรงส่งต่อเนื่องการลงทุนภาครัฐและเอกชน ขณะที่การบริโภคภาคเอกชนยังคงฟื้นตัวต่อเนื่องแบบค่อยเป็นค่อยไป ภาพรวมการเติบโตของ GDP ประเทศไทยจะมีเสถียรภาพ โดย บมจ.หลักทรัพย์กสิกรไทยประมาณการไว้ที่ร้อยละ 3.8-4.0 สำหรับปี 2562-63 คาดว่าธนาคารแห่งประเทศไทยจะคงอัตราดอกเบี้ยนโยบายและอย่างเร็วที่สุดจะปรับขึ้นในช่วงปลายปี 2562

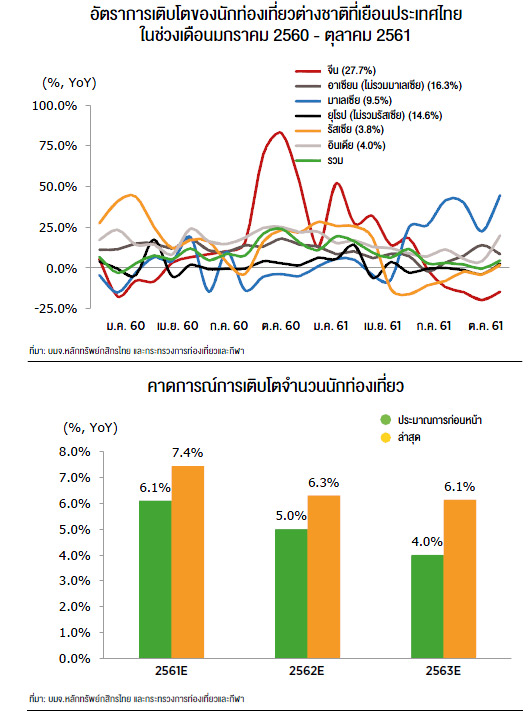

เนื่องจากอัตราเงินเฟ้อยังคงอยู่ในระดับต่ำแม้ว่าทีมวิเคราะห์จะคาดการส่งออกสุทธิและดุลการค้าลดลงเหลือร้อยละ 2.9 ในปี 2563 แต่การฟื้นตัวของภาคท่องเที่ยวและจำนวนนักท่องเที่ยวที่เริ่มเพิ่มขึ้นตั้งแต่เดือนธันวาคมที่ผ่านมาจะช่วยให้ดุลบัญชีเดินสะพัดของไทยมีความแข็งแกร่งที่ระดับร้อยละ 6-7 ของ GDP ในปี 2562-2563 โดยมาตรการการยกเว้นค่า visa-on-arrival ให้กับ 21 ประเทศ ซึ่งมีผลบังคับใช้ตั้งแต่วันที่ 15 พฤศจิกายน 2561 ที่ได้ขยายเวลาออกไปถึงวันที่ 30 เมษายน 2562 จะช่วยส่งเสริมอัตราการเติบโตของนักท่องเที่ยวที่เข้ามาในประเทศไทย โดยคาดการณ์ว่าการเติบโตจะอยู่ที่ร้อยละ 6 ในปี 2562-2563

สัญญาณที่เป็นบวกต่อตลาดหลักทรัพย์ไทย

นอกจากปัจจัยความเสี่ยงที่กดดันตลาดหลักทรัพย์ฯ เริ่มผ่อนคลายและการเติบโตทางเศรษฐกิจที่มีเสถียรภาพของประเทศไทยแล้ว ฝ่ายวิเคราะห์ของ บมจ.หลักทรัพย์กสิกรไทยยังพบสัญญาณจากการวิเคราะห์เชิงปริมาณที่เป็นบวกต่อดัชนีตลาดหลักทรัพย์ที่น่าสนใจ คือ SET Index น่าจะปรับตัวขึ้นต่อ โดยพบว่าอัตรากำาไรสุทธิต่อหุ้นของบริษัททั้งหมดที่จดทะเบียนในตลาดหลักทรัพย์ฯ เมื่อเทียบกับระดับดัชนีตลาดฯ มีการเคลื่อนไหวในกรอบร้อยละ 3.3-4.9 ในช่วงปี 2557-2561 และเชื่อว่าล่าสุดได้แตะกรอบบนอีกครั้งในช่วงก่อนปิดปี 2561

สำหรับการแตะกรอบบนของอัตราดังกล่าวสะท้อนถึงความกังวลที่เพิ่มสูงขึ้นอย่างต่อเนื่องของนักลงทุนจากปัจจัยต่างๆ ที่กดดันตลาดหลักทรัพย์ไทยอย่างต่อเนื่องในปี 2561 ซึ่งการเข้าลงทุนในจังหวะที่อัตราดังกล่าวขึ้นแตะกรอบบนจากความกังวลของนักลงทุนที่เพิ่มสูงมากๆ ในแต่ละรอบจะให้ผลตอบแทนที่ดี

เป้าหมายดัชนีตลาดหลักทรัพย์ที่ระดับ 1,750 ในปี 2562

จากแนวโน้มเศรษฐกิจไทยที่น่าจะยังคงเติบโตอย่างมีเสถียรภาพ ปัจจัยความเสี่ยงภายนอกที่ผ่อนคลายลง และสัญญาณบวกจากการวิเคราะห์เชิงปริมาณ ทาง บมจ.หลักทรัพย์กสิกรไทยจึงมีมุมมองที่เป็นบวกต่อตลาดหลักทรัพย์ไทยโดยมีเป้าหมายดัชนีฯ ที่ 1,750 ในปี 2562 ยุทธศาสตร์การลงทุนยังคงเน้นกลุ่มที่อิงปัจจัยภายในประเทศ ได้แก่ กลุ่มพาณิชย์โดยเลือก CPALL เพราะเชื่อว่ากลุ่มพาณิชย์จะได้ประโยชน์มากที่สุดจากการบริโภคภาคเอกชนที่ฟื้นตัวอย่างต่อเนื่อง มาตรการกระตุ้นของรัฐบาลที่มอบให้กับกลุ่มผู้มีรายได้ต่ำ และโอกาสที่จะมีมาตรการกระตุ้นเศรษฐกิจในต่างจังหวัดก่อนและหลังการเลือกตั้งในปี 2562

โดยเชื่อว่าภาครัฐยังคงให้ความช่วยเหลือต่อภาคการเกษตรอย่างต่อเนื่องจากการตกต่ำของราคาพืชผล ซึ่งความช่วยเหลืออย่างต่อเนื่องจะเป็นปัจจัยบวกที่สำคัญของหุ้นในกลุ่มพาณิชย์กลุ่มรับเหมาโยธา เป็นอีกกลุ่มหนึ่งที่มีมุมมองเชิงบวก โดยเลือก STEC เหตุผลสำคัญของการเลือกลุ่มนี้มาจากแผนการประมูลโครงการภาครัฐที่เริ่มอีกครั้งตั้งแต่ช่วงต้นเดือนธันวาคม 2561 ที่ผ่านมา ซึ่งจะส่งผลให้ยอดงานคงค้างในมือเพิ่มสูงขึ้นอีก

ในปี 2562 อีกปัจจัยหนึ่งที่ทำให้เลือกกลุ่มรับเหมาโยธาคือราคาเหล็กและราคาน้ำมันที่ปรับตัวลดลง ซึ่งจะช่วยเพิ่มอัตรากำไรขั้นต้นของหุ้นในกลุ่มนี้กลุ่มนิคมอุตสาหกรรม โดยเลือก AMATA ด้วยมุมมองเป็นบวกต่อกลุ่มนิคมฯ จากจำนวนการยื่นขอส่งเสริมการลงทุนโดยตรงจากต่างประเทศ (FDI) ซึ่งเป็นดัชนีชี้นำต่อยอดขายที่ดินของหุ้นในกลุ่มนิคมฯ กลุ่มนี้ยังได้ประโยชน์จากข้อพิพาททางการค้าระหว่างสหรัฐฯ และจีน เนื่องจากเริ่มมีนักลงทุนและผู้ผลิตในประเทศจีนให้ความสนใจที่จะใช้ประเทศไทยเป็นฐานการผลิตเพื่อหลีกเลี่ยงข้อพิพาทกับสหรัฐฯ

ภาสกร ลินมณีโชติ

รองกรรมการผู้จัดการ ฝ่ายวิเคราะห์หลักทรัพย์

บริษัทหลักทรัพย์ กสิกรไทย จำกัด (มหาชน)