พบ 5 กองทุนทางเลือกเมื่อพันธบัตรของคุณอาจจะพังเพราะเงินเฟื้อที่ถีบตัวสูงขึ้น ดังนั้น จึงควรซื้อหลักประกันไว้บ้าง

จากความกังวลของชาวอเมริกันเกี่ยวกับปัญหาทรัพย์สินที่ลดลงกะทันหัน โดยนักการเมืองได้ออกมาแก้ด้วยการพิมพ์เงินหลายล้านล้านเหรียญแจกให้ทั้งหมด ส่งผลให้เกิดปัญหาการมีเงินจำนวนมากในการจับจ่ายซื้อสินค้าอุปโภคบริโภคที่มีปริมาณลดลง และทำให้เกิดความเป็นไปได้ที่สินค้าเหล่านี้จะปรับราคาสูงขึ้น เพราะรัฐบาลกลางไม่ได้แจกธนบัตร 100 เหรียญ เพื่อให้วนกลับมาจ่ายบิลของตัวเองโดยตรง แต่ใช้วิธีเนียนกว่านั้น ซึ่งเงินกระตุ้นเศรษฐกิจ 2 ล้านล้านเหรียญดังกล่าว จะทำให้เกิดภาวะขาดดุลเพิ่มขึ้นมากจากการออกพันธบัตร ไม่ว่าจะเป็นทางตรงหรือทางอ้อม โดยเงินที่ธนาคารกลางของสหรัฐอเมริกาเสกขึ้นบนอากาศไม่ต่างจากการปรับแท่นพิมพ์เก่าให้ทันสมัยขึ้นตามยุคดิจิทัล อย่างไรก็ตาม ผู้ที่คาดการณ์ในแง่ร้ายว่าอาจจะเกิดภาวะเงินเฟ้อ ก็ยังไม่สามารถมั่นใจได้อย่างเต็มที่ แม้ราคาน้ำมันจะร่วงลงเหลือเพียง 1 ใน 3 ของราคาเมื่อเดือนมกราคม ซึ่งทุบให้ดัชนีราคาผู้บริโภคลดลงในขณะนี้ แต่พวกเขาจะเห็นเรื่องร้ายนี้ก็ต่อเมื่อเศรษฐกิจสหรัฐอเมริกาฟื้นจากภาวะโคม่าที่มาพร้อมวิกฤตด้านการแพทย์ เมื่อถึงช่วงเวลานั้นสินทรัพย์ที่ก่อให้เกิดรายได้จะได้รับผลกระทบการลงทุนในทรัพยากรมนุษย์จะมลายหายไป ทำให้ทักษะต่างๆ ของแรงงานที่ควรจะมีลดน้อยลงตาม รวมถึงอสังหาริมทรัพย์จำนวนมาก เช่น ร้านค้า สำนักงาน โรงภาพยนตร์ และร้านอาหาร จะต้องได้รับการฟื้นฟูขึ้นใหม่ดังนั้น เงินเหรียญที่กำลังอัดฉีดเข้าไปในระบบเศรษฐกิจจะให้ผลน้อยลง ขณะที่การคาดการณ์ทางร้ายเกี่ยวกับเงินเฟ้อยังเป็นมุมมองของคนส่วนน้อยเพราะคนส่วนใหญ่มองว่า เงินเฟ้ออาจจะยังไม่ขยับในช่วง 2 ทศวรรษหน้า โดยเฉพาะเมื่อเปรียบเทียบอัตราผลตอบแทนร้อยละ 1.04 ของพันธบัตรรัฐบาลอายุ 20 ปี กับพันธบัตรชดเชยเงินเฟ้ออายุ 20 ปี ที่อัตราผลตอบแทนติดลบร้อยละ 0.1 ซึ่งส่วนต่างระหว่างอัตราผลตอบแทนของพันธบัตรทั้ง 2 แบบ คือ 1.14 จุด เรียกว่า อัตราคุ้มทุน เมื่อดัชนีราคาผู้บริโภคเพิ่มขึ้นรายปี ตั้งแต่ตอนนี้ จนถึงปี 2583 พันธบัตรทั้ง 2 แบบจะให้ผลตอบแทนเท่ากัน สำหรับการปรับอัตราคุ้มทุนด้วยการนำความเสี่ยงเงินเฟ้อมาคำนวณ ถือเป็นเรื่องที่สมเหตุสมผล โดยนักลงทุนในพันธบัตรทั่วไปที่ต้องรับความเสี่ยงภาวะเงินเฟ้อ ซึ่งจะกลับมายังได้รับการชดเชยความเสี่ยงโดยหากตีความเช่นนั้น ก็อาจจะต้องนำผลตอบแทนจากความเสี่ยงในอัตราเฉลี่ยมาลบออกจากอัตราคุ้มทุน เพื่อให้ได้ตัวเลขคาดการณ์อัตราเงินเฟ้อ

ดังนั้น ตัวเลขคาดการณ์อัตราเงินเฟ้อจึงมีจำนวนน้อยกว่าอัตราคุ้มทุนเล็กน้อย ซึ่งตลาดเชื่อว่าตัวเลขคาดการณ์อัตราเงินเฟ้อระยะยาวจะอยู่ที่ประมาณร้อยละ 1 โดยภาวะเงินเฟ้ออาจจะมีผลเพียงเท่านั้น แต่ยังพอมีโอกาสที่สถานการณ์ในช่วง 20 ปีข้างหน้าจะคล้ายช่วงปี 2513-2534 เมื่อราคาสินค้าพุ่งขึ้นอย่างเลวร้ายมากกว่า 3 เท่า

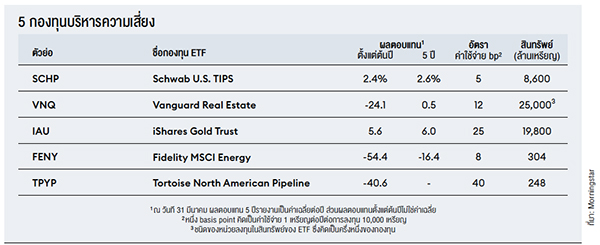

สำหรับกองทุนรวมดัชนี หรือ ETF ต่อไปนี้จะช่วยให้สามารถป้องกันเงินเฟ้อที่เพิ่มขึ้นอย่างรวดเร็ว และกองทุน ETF เหล่านี้ ก็มีให้เลือกตั้งแต่แบบเน้นปลอดภัยมาก จนถึงกล้าเสี่ยงมาก พบ 5 กองทุนทางเลือกขนาดใหญ่ได้ดังต่อไปนี้

Schwab U.S. TIPs (SCHP)

กองทุนขนาดใหญ่ที่มีต้นทุนต่ำ ถือหลักทรัพย์ชดเชยเงินเฟ้อของรัฐบาล (Treasury Inflation-Protected Securities หรือ TIPS) โดยพันธบัตร TIPS ให้อัตราผลตอบแทนจนถึงวันครบอายุเทียบเท่าผลตอบแทนที่แท้จริงบวกอัตราเงินเฟ้อเฉลี่ยระหว่างที่พันธบัตรมีอายุ ถ้าเงินเฟ้อเป็นศูนย์นักลงทุนจะได้รับผลตอบแทนที่แท้จริงตามที่เสนอให้ในอัตราปัจจุบัน ซึ่งน้อยมากหรือติดลบ แต่ถ้าภาวะเงินเฟ้อเพิ่มขึ้นผิดปกติการลงทุนจะปลอดภัย

อย่างไรก็ตามพอร์ตการลงทุนของ TIPS ไม่ได้ปลอดความเสี่ยง ซึ่งถ้าวัดความเสี่ยงจากความผันผวนแบบเดือนต่อเดือนในรายงานของโบรกเกอร์ จะพบว่า TIPS มีความผันผวนตามการเหวี่ยงขึ้นลงของราคาพันธบัตรรัฐบาล เพียงแต่ TIPS ที่ถือจนครบอายุจะให้ผลตอบแทนตามที่วางไว้

เมื่อซื้อกองทุนพันธบัตร TIPS นักลงทุนจะไม่สามารถกำหนดจุดครบกำหนดได้ชัดเจน แต่เหมือนการซื้อหน่วยลงทุนในพอร์ตที่มีอายุครบกำหนดเฉลี่ยค่อนข้างนิ่ง ซึ่งในกองทุน TIPS จะมีอายุประมาณ 8 ปี ดังนั้น การลงทุนในรูปแบบ Perfectionist อาจจะซื้อ TIPS แต่ละตัวเป็นขั้นบันไดอย่างต่อเนื่องตลอดช่วงเวลาหลังเกษียณอายุ ซึ่งถือเป็นกองทุนที่ดีสำหรับคนวัยเกษียณ ทั้งยังมีสภาพคล่องสูงกว่ากองอื่นมาก

ด้านผลตอบแทนจากกองทุนที่มีความเสี่ยงต่ำ ย่อมให้อัตราผลตอบแทนต่ำเช่นกันโดย TIPS อายุ 8 ปี ติดลบ 0.27% และหากหักค่าใช้จ่ายของกองทุน 0.05% นักลงทุนจะได้รับผลตอบแทนที่แท้จริง -0.32% แต่ถ้าอัตราเงินเฟ้อกลายเป็น 1% นักลงทุนจะได้ผลตอบแทนเป็นเงินดอลลาร์ 0.68%

หมายเหตุ: อัตราผลตอบแทนอย่างเป็นทางการของกองทุนนี้คือ 3.4% ตามสูตรที่คำนวณโดยสำนักงานคณะกรรมการกำกับหลักทรัพย์และตลาดหลักทรัพย์ (SEC) ของสหรัฐอเมริกา ซึ่งไม่ถนัดการคิดคำนวณตัวเลขในพันธบัตร

Vanguard Real Estate (VNQ)

กองทุนนี้ถือหุ้นในกองทรัสต์เพื่อการลงทุนในอสังหาริมทรัพย์หลายกอง เช่น American Tower (อาคารส่งสัญญาณโทรศัพท์มือถือ) Prologis (คลังสินค้า) Crown Castle International (อาคารส่งสัญญาณโทรศัพท์มือถือและสายไฟเบอร์) Equinix (ศูนย์ข้อมูล) และ Simon Property Group (ห้างสรรพสินค้า)

ข้อดีของกองทรัสต์ที่เข้าซื้อหรือเช่าทรัพย์สิน (REIT) คือ สามารถรับมือกับเงินเฟ้อที่เพิ่มขึ้นผ่านการขึ้นค่าเช่า ถึงแม้ผลลัพธ์อาจไม่ดีเสมอไป และทรัสต์ประเภทนี้ก็ยังมีปัญหาอื่นที่นอกเหนือจากเงินเฟ้อ (เช่น อนาคตที่ไม่แน่นอนของร้านค้าในห้าง) แต่ถ้าภาวะเงินเฟ้อแย่ลง การถืออสังหาริมทรัพย์ก็น่าจะดีกว่าการถือพันธบัตร

สำหรับความผันผวนของการลงทุนหน่วยทรัสต์ในกอง REIT มีความใกล้เคียงหรือไม่ต่างจากความผันผวนของหุ้น ซึ่งช่วงที่ตลาดหุ้นร่วง ปี 2563 VNQ มีผลประกอบการต่ำกว่าตลาดเล็กน้อย

iShares Gold Trust (IAU)

ทองคำแท่งยังสามารถสร้างผลงานในการรักษาอำนาจการซื้อได้ในระยะยาว ซึ่งในช่วงศตวรรษที่ผ่านมา ผลตอบแทนที่แท้จริงของทองคำแท่ง (ราคาที่เพิ่มขึ้นหักลบด้วยอัตราเงินเฟ้อ) เฉลี่ยอยู่ที่ร้อยละ 1.8 ต่อปี

ตามหลักการแล้ว โลหะมีค่าควรเป็นสิ่งที่นำมาใช้เสริมความมั่นคงให้พอร์ตที่มีพันธบัตร เพราะแม้อัตราเงินเฟ้อที่พุ่งขึ้นจะสร้างความเสียหายให้พันธบัตร แต่กลับทำให้ทองคำยิ่งเปล่งประกาย ทองคำเคยทำเช่นนั้นได้จริงในช่วงที่เกิดภาวะเศรษฐกิจชะงักงัน และเงินเฟ้อ เมื่อทศวรรษที่ 1970s แต่หลังจากนั้นมา ยังไม่มีช่วงไหนที่กราฟอัตราเงินเฟ้อจะพุ่งขึ้นกะทันหันและยาวนานจนทำให้ทองคำได้แสดงคุณค่าในฐานะหลักประกันของพอร์ต ซึ่งนักลงทุนคงต้องใช้ศรัทธาตัดสินคุณค่าในเรื่องนี้

ข้อดีคือ ช่วงที่ตลาดหุ้นร่วงในไตรมาส 1 ทองคำราคาขึ้นร้อยละ 5.6 ทำให้กองทุนนี้มีผลประกอบการดีที่สุดในบรรดากองทุนบริหารความเสี่ยงในภาวะเงินเฟ้อทั้ง 5 กอง

ส่วนข้อด้อยของทองคำแท่งคือ มีอัตราผลตอบแทนติดลบ เพราะการซื้อทองคำมานั่งทับไว้ก็มีค่าใช้จ่าย กองทุน ETF ขนาดใหญ่ที่สุดที่ลงทุนในทองคำมี 2 กอง ได้แก่ iShares Gold Trust ซึ่งเป็นกองทุน ETF ที่ราคาถูกกว่า และคิดค่าใช้จ่ายร้อยละ 0.25 (percentage point) ต่อปี ส่วน Granite Shares Gold Trust (BAR) มีสภาพคล่องต่ำกว่า และคิดค่าใช้จ่ายถูกกว่าเล็กน้อยที่ 18 หน่วย bp

Fidelity MSCI Energy (FENY)

สินค้าโภคภัณฑ์รับมือกับภาวะเงินเฟ้อได้ค่อนข้างดี และนักลงทุนยังสามารถสร้างอัตราผลตอบแทนเป็นบวกจากสินค้าเหล่านี้ได้ด้วยการลงทุนในผู้ผลิตสินค้าโภคภัณฑ์

ขณะที่ผู้ผลิตน้ำมันและก๊าซเคยจ่ายเงินปันผลดีพอสมควร จนเมื่อไม่นานมานี้ในช่วงเศรษฐกิจถดถอย เงินส่วนนี้ต้องถูกตัดลงแน่นอน จนกว่าภาวะเศรษฐกิจถดถอยและสงครามราคาระหว่างซาอุดีอาระเบียและรัสเซียจะจบลง (อย่างน้อยก็บริษัทที่ยังไม่ล้มละลาย) ผลประกอบการจึงจะกลับมาดีเหมือนเดิม

นี่เป็นการเดิมพันที่น่ากลัว เพราะกองทุนของ Fidelity ซึ่งลงทุนในหุ้นบริษัทพลังงาน (หุ้นที่ถือมากที่สุดคือ Exxon Mobil และ Chevron) มูลค่าตกไปแล้วครึ่งหนึ่งในปีนี้

Tortoise North American Pipeline (TPYP)

ในภาวะที่เศรษฐกิจฟื้นและเงินเฟ้อเพิ่มขึ้นอีกครั้ง บริษัทเกี่ยวกับการวางท่อขนาดใหญ่ (Pipeline Company) จะสามารถฟื้นคืนชีพได้ในรูปแบบขององค์กรที่จับมือกับพันธมิตรธุรกิจ ซึ่งเน้นการรวบรวมสินค้าหนัก และขนส่งข้ามประเทศ เช่น ก๊าซธรรมชาติ (ก๊าซถือเป็นสินค้าหนัก เพราะราคาที่ปากหลุม 1 เหรียญ ได้ก๊าซหนัก 28 ปอนด์)

อย่างไรก็ตามบริษัทในธุรกิจวางท่อขนาดใหญ่เหล่านี้ ไม่ได้รับความสนใจมากนักตั้งแต่ก่อนเกิดโรคระบาด และจนถึงขณะนี้ที่ความนิยมเทียบได้เท่ากับเศษเหล็กขึ้นสนิมทั้งยังเป็นบริษัทที่มีความเสี่ยงสูงจากอัตราหนี้ที่สูงกว่าบริษัทน้ำมันขนาดใหญ่

นอกจากนี้หลายกองทุนที่ถือหุ้นในบริษัทวางท่อขนาดใหญ่ ยังต้องประสบปัญหาจากภาษี ซึ่งการมีหุ้นบริษัทเล็กๆ อยู่ในพอร์ตเกินร้อยละ 25 ทำให้กองทุนเหล่านี้ต้องจ่ายภาษีเงินได้นิติบุคคลของตัวเองเมื่อผลตอบแทนสะสมของกองทุนเริ่มเป็นบวก

ทั้งนี้กองทุน Tortoise ซึ่งชื่นชอบการลงทุนในบริษัทวางท่อขนาดใหญ่หลายบริษัท นับเป็นหนึ่งในไม่กี่กองทุนที่ไม่ต้องเสี่ยงกับปัญหาด้านภาษี และกองทุนนี้ยังราคาถูกจากค่าใช้จ่ายประมาณ 40 หน่วย bp หรือ 40 เหรียญต่อปีต่อเงินลงทุน 10,000 เหรียญ เมื่อเทียบกับคู่แข่งที่มีชื่อเสียงมากกว่าอย่าง Alerian MLP (AMLP) คิดค่าใช้จ่าย 85 หน่วย bp และมีความเป็นไปได้ที่ต้องรับภาระด้านภาษีในอนาคต

สำหรับการปรับอัตราคุ้มทุนด้วยการนำความเสี่ยงเงินเฟ้อมาคำนวณ ถือเป็นเรื่องที่สมเหตุสมผล โดยนักลงทุนในพันธบัตรทั่วไปที่ต้องรับความเสี่ยงภาวะเงินเฟ้อ ซึ่งจะกลับมายังได้รับการชดเชยความเสี่ยงโดยหากตีความเช่นนั้น ก็อาจจะต้องนำผลตอบแทนจากความเสี่ยงในอัตราเฉลี่ยมาลบออกจากอัตราคุ้มทุน เพื่อให้ได้ตัวเลขคาดการณ์อัตราเงินเฟ้อ

ดังนั้น ตัวเลขคาดการณ์อัตราเงินเฟ้อจึงมีจำนวนน้อยกว่าอัตราคุ้มทุนเล็กน้อย ซึ่งตลาดเชื่อว่าตัวเลขคาดการณ์อัตราเงินเฟ้อระยะยาวจะอยู่ที่ประมาณร้อยละ 1 โดยภาวะเงินเฟ้ออาจจะมีผลเพียงเท่านั้น แต่ยังพอมีโอกาสที่สถานการณ์ในช่วง 20 ปีข้างหน้าจะคล้ายช่วงปี 2513-2534 เมื่อราคาสินค้าพุ่งขึ้นอย่างเลวร้ายมากกว่า 3 เท่า

สำหรับกองทุนรวมดัชนี หรือ ETF ต่อไปนี้จะช่วยให้สามารถป้องกันเงินเฟ้อที่เพิ่มขึ้นอย่างรวดเร็ว และกองทุน ETF เหล่านี้ ก็มีให้เลือกตั้งแต่แบบเน้นปลอดภัยมาก จนถึงกล้าเสี่ยงมาก พบ 5 กองทุนทางเลือกขนาดใหญ่ได้ดังต่อไปนี้

Schwab U.S. TIPs (SCHP)

กองทุนขนาดใหญ่ที่มีต้นทุนต่ำ ถือหลักทรัพย์ชดเชยเงินเฟ้อของรัฐบาล (Treasury Inflation-Protected Securities หรือ TIPS) โดยพันธบัตร TIPS ให้อัตราผลตอบแทนจนถึงวันครบอายุเทียบเท่าผลตอบแทนที่แท้จริงบวกอัตราเงินเฟ้อเฉลี่ยระหว่างที่พันธบัตรมีอายุ ถ้าเงินเฟ้อเป็นศูนย์นักลงทุนจะได้รับผลตอบแทนที่แท้จริงตามที่เสนอให้ในอัตราปัจจุบัน ซึ่งน้อยมากหรือติดลบ แต่ถ้าภาวะเงินเฟ้อเพิ่มขึ้นผิดปกติการลงทุนจะปลอดภัย

อย่างไรก็ตามพอร์ตการลงทุนของ TIPS ไม่ได้ปลอดความเสี่ยง ซึ่งถ้าวัดความเสี่ยงจากความผันผวนแบบเดือนต่อเดือนในรายงานของโบรกเกอร์ จะพบว่า TIPS มีความผันผวนตามการเหวี่ยงขึ้นลงของราคาพันธบัตรรัฐบาล เพียงแต่ TIPS ที่ถือจนครบอายุจะให้ผลตอบแทนตามที่วางไว้

เมื่อซื้อกองทุนพันธบัตร TIPS นักลงทุนจะไม่สามารถกำหนดจุดครบกำหนดได้ชัดเจน แต่เหมือนการซื้อหน่วยลงทุนในพอร์ตที่มีอายุครบกำหนดเฉลี่ยค่อนข้างนิ่ง ซึ่งในกองทุน TIPS จะมีอายุประมาณ 8 ปี ดังนั้น การลงทุนในรูปแบบ Perfectionist อาจจะซื้อ TIPS แต่ละตัวเป็นขั้นบันไดอย่างต่อเนื่องตลอดช่วงเวลาหลังเกษียณอายุ ซึ่งถือเป็นกองทุนที่ดีสำหรับคนวัยเกษียณ ทั้งยังมีสภาพคล่องสูงกว่ากองอื่นมาก

ด้านผลตอบแทนจากกองทุนที่มีความเสี่ยงต่ำ ย่อมให้อัตราผลตอบแทนต่ำเช่นกันโดย TIPS อายุ 8 ปี ติดลบ 0.27% และหากหักค่าใช้จ่ายของกองทุน 0.05% นักลงทุนจะได้รับผลตอบแทนที่แท้จริง -0.32% แต่ถ้าอัตราเงินเฟ้อกลายเป็น 1% นักลงทุนจะได้ผลตอบแทนเป็นเงินดอลลาร์ 0.68%

หมายเหตุ: อัตราผลตอบแทนอย่างเป็นทางการของกองทุนนี้คือ 3.4% ตามสูตรที่คำนวณโดยสำนักงานคณะกรรมการกำกับหลักทรัพย์และตลาดหลักทรัพย์ (SEC) ของสหรัฐอเมริกา ซึ่งไม่ถนัดการคิดคำนวณตัวเลขในพันธบัตร

Vanguard Real Estate (VNQ)

กองทุนนี้ถือหุ้นในกองทรัสต์เพื่อการลงทุนในอสังหาริมทรัพย์หลายกอง เช่น American Tower (อาคารส่งสัญญาณโทรศัพท์มือถือ) Prologis (คลังสินค้า) Crown Castle International (อาคารส่งสัญญาณโทรศัพท์มือถือและสายไฟเบอร์) Equinix (ศูนย์ข้อมูล) และ Simon Property Group (ห้างสรรพสินค้า)

ข้อดีของกองทรัสต์ที่เข้าซื้อหรือเช่าทรัพย์สิน (REIT) คือ สามารถรับมือกับเงินเฟ้อที่เพิ่มขึ้นผ่านการขึ้นค่าเช่า ถึงแม้ผลลัพธ์อาจไม่ดีเสมอไป และทรัสต์ประเภทนี้ก็ยังมีปัญหาอื่นที่นอกเหนือจากเงินเฟ้อ (เช่น อนาคตที่ไม่แน่นอนของร้านค้าในห้าง) แต่ถ้าภาวะเงินเฟ้อแย่ลง การถืออสังหาริมทรัพย์ก็น่าจะดีกว่าการถือพันธบัตร

สำหรับความผันผวนของการลงทุนหน่วยทรัสต์ในกอง REIT มีความใกล้เคียงหรือไม่ต่างจากความผันผวนของหุ้น ซึ่งช่วงที่ตลาดหุ้นร่วง ปี 2563 VNQ มีผลประกอบการต่ำกว่าตลาดเล็กน้อย

iShares Gold Trust (IAU)

ทองคำแท่งยังสามารถสร้างผลงานในการรักษาอำนาจการซื้อได้ในระยะยาว ซึ่งในช่วงศตวรรษที่ผ่านมา ผลตอบแทนที่แท้จริงของทองคำแท่ง (ราคาที่เพิ่มขึ้นหักลบด้วยอัตราเงินเฟ้อ) เฉลี่ยอยู่ที่ร้อยละ 1.8 ต่อปี

ตามหลักการแล้ว โลหะมีค่าควรเป็นสิ่งที่นำมาใช้เสริมความมั่นคงให้พอร์ตที่มีพันธบัตร เพราะแม้อัตราเงินเฟ้อที่พุ่งขึ้นจะสร้างความเสียหายให้พันธบัตร แต่กลับทำให้ทองคำยิ่งเปล่งประกาย ทองคำเคยทำเช่นนั้นได้จริงในช่วงที่เกิดภาวะเศรษฐกิจชะงักงัน และเงินเฟ้อ เมื่อทศวรรษที่ 1970s แต่หลังจากนั้นมา ยังไม่มีช่วงไหนที่กราฟอัตราเงินเฟ้อจะพุ่งขึ้นกะทันหันและยาวนานจนทำให้ทองคำได้แสดงคุณค่าในฐานะหลักประกันของพอร์ต ซึ่งนักลงทุนคงต้องใช้ศรัทธาตัดสินคุณค่าในเรื่องนี้

ข้อดีคือ ช่วงที่ตลาดหุ้นร่วงในไตรมาส 1 ทองคำราคาขึ้นร้อยละ 5.6 ทำให้กองทุนนี้มีผลประกอบการดีที่สุดในบรรดากองทุนบริหารความเสี่ยงในภาวะเงินเฟ้อทั้ง 5 กอง

ส่วนข้อด้อยของทองคำแท่งคือ มีอัตราผลตอบแทนติดลบ เพราะการซื้อทองคำมานั่งทับไว้ก็มีค่าใช้จ่าย กองทุน ETF ขนาดใหญ่ที่สุดที่ลงทุนในทองคำมี 2 กอง ได้แก่ iShares Gold Trust ซึ่งเป็นกองทุน ETF ที่ราคาถูกกว่า และคิดค่าใช้จ่ายร้อยละ 0.25 (percentage point) ต่อปี ส่วน Granite Shares Gold Trust (BAR) มีสภาพคล่องต่ำกว่า และคิดค่าใช้จ่ายถูกกว่าเล็กน้อยที่ 18 หน่วย bp

Fidelity MSCI Energy (FENY)

สินค้าโภคภัณฑ์รับมือกับภาวะเงินเฟ้อได้ค่อนข้างดี และนักลงทุนยังสามารถสร้างอัตราผลตอบแทนเป็นบวกจากสินค้าเหล่านี้ได้ด้วยการลงทุนในผู้ผลิตสินค้าโภคภัณฑ์

ขณะที่ผู้ผลิตน้ำมันและก๊าซเคยจ่ายเงินปันผลดีพอสมควร จนเมื่อไม่นานมานี้ในช่วงเศรษฐกิจถดถอย เงินส่วนนี้ต้องถูกตัดลงแน่นอน จนกว่าภาวะเศรษฐกิจถดถอยและสงครามราคาระหว่างซาอุดีอาระเบียและรัสเซียจะจบลง (อย่างน้อยก็บริษัทที่ยังไม่ล้มละลาย) ผลประกอบการจึงจะกลับมาดีเหมือนเดิม

นี่เป็นการเดิมพันที่น่ากลัว เพราะกองทุนของ Fidelity ซึ่งลงทุนในหุ้นบริษัทพลังงาน (หุ้นที่ถือมากที่สุดคือ Exxon Mobil และ Chevron) มูลค่าตกไปแล้วครึ่งหนึ่งในปีนี้

Tortoise North American Pipeline (TPYP)

ในภาวะที่เศรษฐกิจฟื้นและเงินเฟ้อเพิ่มขึ้นอีกครั้ง บริษัทเกี่ยวกับการวางท่อขนาดใหญ่ (Pipeline Company) จะสามารถฟื้นคืนชีพได้ในรูปแบบขององค์กรที่จับมือกับพันธมิตรธุรกิจ ซึ่งเน้นการรวบรวมสินค้าหนัก และขนส่งข้ามประเทศ เช่น ก๊าซธรรมชาติ (ก๊าซถือเป็นสินค้าหนัก เพราะราคาที่ปากหลุม 1 เหรียญ ได้ก๊าซหนัก 28 ปอนด์)

อย่างไรก็ตามบริษัทในธุรกิจวางท่อขนาดใหญ่เหล่านี้ ไม่ได้รับความสนใจมากนักตั้งแต่ก่อนเกิดโรคระบาด และจนถึงขณะนี้ที่ความนิยมเทียบได้เท่ากับเศษเหล็กขึ้นสนิมทั้งยังเป็นบริษัทที่มีความเสี่ยงสูงจากอัตราหนี้ที่สูงกว่าบริษัทน้ำมันขนาดใหญ่

นอกจากนี้หลายกองทุนที่ถือหุ้นในบริษัทวางท่อขนาดใหญ่ ยังต้องประสบปัญหาจากภาษี ซึ่งการมีหุ้นบริษัทเล็กๆ อยู่ในพอร์ตเกินร้อยละ 25 ทำให้กองทุนเหล่านี้ต้องจ่ายภาษีเงินได้นิติบุคคลของตัวเองเมื่อผลตอบแทนสะสมของกองทุนเริ่มเป็นบวก

ทั้งนี้กองทุน Tortoise ซึ่งชื่นชอบการลงทุนในบริษัทวางท่อขนาดใหญ่หลายบริษัท นับเป็นหนึ่งในไม่กี่กองทุนที่ไม่ต้องเสี่ยงกับปัญหาด้านภาษี และกองทุนนี้ยังราคาถูกจากค่าใช้จ่ายประมาณ 40 หน่วย bp หรือ 40 เหรียญต่อปีต่อเงินลงทุน 10,000 เหรียญ เมื่อเทียบกับคู่แข่งที่มีชื่อเสียงมากกว่าอย่าง Alerian MLP (AMLP) คิดค่าใช้จ่าย 85 หน่วย bp และมีความเป็นไปได้ที่ต้องรับภาระด้านภาษีในอนาคต

เรื่อง: William Baldwin เรียบเรียง: ธรรดร โสตถิอำรุง

คลิกอ่านบทความทางด้านธุรกิจการลงทุนได้ที่ นิตยสาร Forbes Thailand ฉบับพิเศษ "Wealth Management & Investing 2020" ในรูปแบบ e-magazine