ไม่มีวิกฤตที่อยู่อาศัยสำหรับผู้มีรายได้น้อยใดจะรุนแรงไปกว่ามลรัฐแห่งทองคำอย่าง California ท่ามกลางความพยายามกู้วิกฤตผู้ค้าพันธบัตรรายใหญ่ของประเทศ พร้อมคำมั่นสัญญาว่าจะพลิกโฉมอะพาร์ตเมนต์หรูให้กลายเป็นที่อยู่อาศัยที่แรงงานสามารถเข้าถึงได้

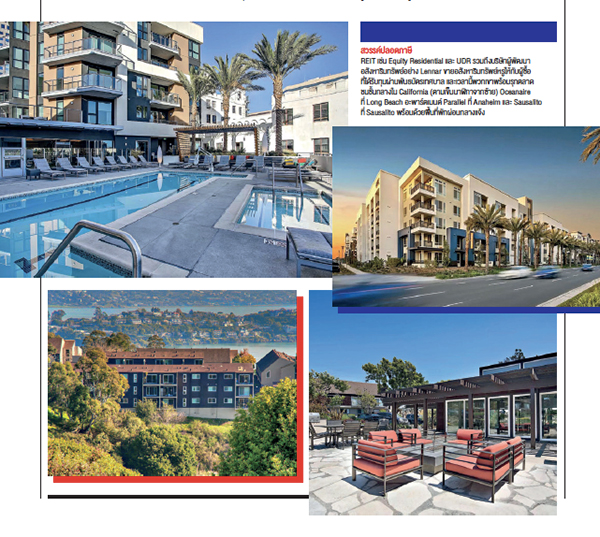

บรรดานักพัฒนาอสังหาริมทรัพย์ใน California เรียกได้ว่า Jordan Moss ใจใหญ่ที่สุด เขามีบริษัทอยู่ที่ Marin County ชื่อ Catalyst ดำเนินธุรกิจหลักคือพัฒนาที่อยู่อาศัยในราคาที่เอื้อมถึงนับเป็นความท้าทายไม่น้อยเลยในรัฐแห่งนี้ เพราะอะพาร์ตเมนต์ขนาด 1 ห้องนอนปล่อยเช่ากันในราคาไม่ต่ำกว่าเดือนละ 3,000 เหรียญสหรัฐฯ และค่าเช่ายังมีแนวโน้มปรับตัวเพิ่มขึ้นด้วยตัวเลข 2 หลักในแต่ละปี “ผมตัดสินใจได้ทันทีว่าไม่สนใจธุรกิจแบบนั้น หลังจากที่รอคอยมาปีแล้วปีเล่าว่าจะได้รับการจัดสรรพันธบัตรและสินเชื่อ (ภาษีที่อยู่อาศัยสำหรับผู้ที่มีรายได้น้อย) หรือไม่ รวมถึงส่วนผสมอื่นๆ ทั้งหมดที่ต้องการเพื่อให้ได้ผลผลิตนั้นมา” Moss อดีตนักเบสบอลประจำ UC Davis กล่าว แต่ในปี 2019 เขาก็กลายเป็นพันธมิตรกับพ่อมดแห่งวงการพันธบัตรเทศบาลกลุ่มหนึ่ง นับแต่นั้นมาเขาเข้าซื้ออาคารอะพาร์ตเมนต์หรูที่มีผู้อาศัยเต็มจำนวนไปแล้ว 14 แห่งในย่านราคาแพงที่สุดใน California ไม่ว่าจะเป็น Sausalito, Larkspur และ Huntington Beach ยิ่งไปกว่านั้นเขายังสัญญาว่าจะแปลงโฉมอาคารต่างๆ เหล่านี้ให้กลายเป็นที่อยู่อาศัยราคาย่อมเยาเพื่อตอบสนองความจำเป็นพื้นฐานและที่อยู่อาศัยสำหรับแรงงาน โดยข้อตกลงธุรกิจทั้งหมดได้รับการสนับสนุนทางการเงินจากพันธบัตรเทศบาลที่ได้รับการยกเว้นภาษีเป็นจำนวนทั้งสิ้น 2.5 พันล้านเหรียญ ส่วนมากแล้วมาจาก California Community Housing Agency (CalCHA) หน่วยงานรัฐบาลที่เขาร่วมก่อตั้งขึ้นมาแต่ไม่เป็นที่รู้จักมากนัก Catalyst ของ Moss เรียกเก็บค่าธรรมเนียมจากการทำสัญญาอะพาร์ตเมนต์ไปแล้วกว่า 23 ล้านเหรียญ และยังมีพันธบัตรอายุ 30-40 ปีที่จะทำเงินให้อีกนับร้อยๆ ล้านเหรียญ บรรดาเขตและเมืองต่างๆ กว่า 20 แห่งใน California ที่เข้าจดทะเบียนกับ CalCHA อาทิ Menlo Park ที่แสนจะทันสมัย รวมถึง Mountain View, Napa และ Berkeley นอกจากนี้ Moss ยังมีแผนที่จะซื้ออะพาร์ตเมนต์คอมเพล็กซ์อีก 12 แห่งในปี 2022 “พอเราลองเชื่อมจุดเข้าด้วยกันก็พบว่ามันมีช่วงเวลาที่ ‘ใช่เลย’" Moss กล่าว เมื่อไม่นานมานี้เขาเพิ่งจะพา Forbes เข้าเยี่ยมชมอสังหาริมทรัพย์ที่ซื้อมารายการหนึ่งคือ Serenity ขนาด 342 ยูนิต ซึ่งตั้งอยู่ที่ Larkspur อะพาร์ตเมนต์แห่งนี้มีสระน้ำเกลือ 2 สระ และสตูดิโอโยคะอีก 1 ห้อง “กุญแจสู่ความสำเร็จและความสามารถในการขยายกิจการคือ การที่รัฐบาลมาร่วมเป็นเจ้าของ” หากยกตัวอย่างธุรกิจพันธบัตรเทศบาลในรอบหลายสิบปี กับพันธบัตรที่อยู่อาศัยที่จำเป็น ซึ่งออกโดยหน่วยงานกึ่งรัฐบาลอย่าง CalCHA แล้วนั้นไม่มีข้อจำกัดเรื่องปริมาณ และยังหลบเลี่ยงข้อบังคับเกี่ยวกับขั้นตอนการขอรับเงินสนับสนุนที่พิจารณาจากเครดิตภาษีได้อย่างชาญฉลาด นับตั้งแต่ปี 2019 เป็นต้นมา มีการออกพันธบัตรเทศบาลมูลค่าเกือบ 6 พันล้านเหรียญเพื่อเข้าซื้ออาคารอะพาร์ตเมนต์ระดับบนกว่า 30 แห่งในราคาย่อมเยา บรรดานายธนาคารจากบริษัทต่างๆ เช่น Goldman Sachs และ Jefferies รวมถึงผู้จัดการทรัพย์สินอย่าง Greystar และบริษัทกฎหมายชื่อดังต่างเรียกค่าธรรมเนียมกันนับร้อยๆ ล้าน นอกจากนี้ ยังมีผู้ขายอย่าง Equity Residential REIT และ Lennar ซึ่งต่างได้รับข้อเสนอราคางาม ส่วนกองทุนพันธบัตรเทศบาลที่กำลังหิวโหยผลตอบแทนเข้าตะครุบตราสารหนี้ปลอดภาษีในอัตราผลตอบแทน 3-5% ทันทีที่นำออกเสนอขาย “รายการเหล่านี้ได้รับการยกเว้นภาษีใน California และยังเป็นประโยชน์มหาศาลเพราะได้รับการยกเว้นจากรัฐบาลกลางด้วย โดยเฉพาะอย่างยิ่งสำหรับผู้ที่มีรายได้ในระดับที่ต้องเสียภาษีสูงสุดอย่างนักลงทุนใน California ด้วยแล้วมันดีมากๆ” John Miller หัวหน้าฝ่ายการลงทุน (CIO) ประจำ Nuveen Investments กล่าว การทำข้อตกลงเหล่านี้เป็นแนวคิดของกลุ่มนักการเงินกลุ่มเล็กๆ กลุ่มหนึ่งใน Northern California เท่านั้น แต่ผู้ที่อยู่เบื้องหลังที่สร้างความขัดแย้งมากที่สุดในตลาดคือ Public Finance Authority (PFA) แห่งรัฐ Wisconsin ตลอดระยะเวลา 11 ปีที่ผ่านมา PFA ซึ่งมีเพียงสำนักงานใหญ่ที่ Madison พอเป็นพิธีและบริหารโดยนักการเงินเอกชนกลุ่มเดียวกับผู้บริหาร CalCHA ออกพันธบัตรไปแล้วนับร้อยๆ รายการให้กับองค์กรต่างๆ ในรัฐ 44 แห่ง ข้อมูลจาก Municipal Market Analytics แสดงให้เห็นว่า "PFA แห่ง Wisconsin" มีสถิติการผิดนัดชำระหนี้ย่ำแย่ที่สุดในบรรดาผู้ออกพันธบัตรเทศบาลทั้งหมด ซึ่งเป็นข้อกล่าวหาที่ PFA ค้านหัวชนฝา พวกเขาบอกว่า การให้เงินสนับสนุนดังกล่าวมีส่วนผลักดันการเติบโตทางเศรษฐกิจและสังคมของชุมชน Thomas Doe กรรมการผู้จัดการใหญ่ Municipal Market Analytics ตอบโต้กลับไปว่า “ถ้าอยากทำข้อตกลงพันธบัตรก็แค่ติดต่อ PFA ใน Wisconsin พวกเขาไม่ปฏิเสธใครอยู่แล้ว” ตลาดพันธบัตรเทศบาลต้อนรับนวัตกรรมใหม่อย่างช้าๆ นับตั้งแต่การสนับสนุนทางการเงินให้แก่โครงการ Erie Canal เมื่อปี 1812 จนถึงทุกวันนี้ตลาดทั้งหมดมีมูลค่าเพียง 4 ล้านล้านเหรียญเท่านั้น เมื่อเปรียบเทียบกับหุ้นกู้ภาคเอกชนซึ่งมีมูลค่า 11 ล้านล้านเหรียญ พันธบัตรเทศบาลควรจะมีวัตถุประสงค์ที่ยิ่งใหญ่กว่านั้น เพราะเป็นตราสารที่ทำหน้าที่สนับสนุนด้านการเงินสำหรับโครงการสาธารณะสำคัญๆ เช่น ถนน โรงพยาบาล สนามบิน รวมทั้งที่อยู่อาศัยราคาถูก จึงได้รับการยกเว้นภาษี เนื่องจากเมืองขนาดเล็กมักจะขาดความเชี่ยวชาญในการออกพันธบัตรของตนเอง ในรัฐบางแห่งจึงผ่านกฎหมายที่เรียกว่า Joint Exercise of Powers Act เพื่อให้เขตและเมืองต่างๆ สามารถรวมตัวกันก่อตั้งหน่วยงานภาครัฐขึ้นมาเป็นของตนเองเรียกว่า Joint Powers Authority (JPA) ในทางปฏิบัตินั้นหน่วยงานดังกล่าวจะมอบอำนาจในการออกพันธบัตรให้แก่นักการเงินเอกชน หลายครั้ง JPA ก็เป็นเพียงบริษัทที่ตั้งขึ้นมาบังหน้า มีนักการเงินและนักกฎหมายจำนวนหนึ่งเป็นผู้บริหาร ต่างจากหน่วยงานที่ทำหน้าที่ออกตราสารทั่วไปอย่าง Dormitory Authority of the State of New York ซึ่งมีพนักงานกว่า 450 คน โดย JPA ที่เก่าแก่และประสบความสำเร็จมากที่สุดแห่งหนึ่งคือ California Statewide Communities Development Authority (CSCDA) ซึ่งก่อตั้งขึ้นเมื่อปี 1988 จากความช่วยเหลือของ 2 อดีตเจ้าหน้าที่ประจำ Alameda County คือ Stephen Hamill และ Jerry Burke ผู้ก่อตั้งบริษัทที่ปรึกษาเอกชน HB Capital Resources สำหรับ CSCDA มีสมาชิกเป็นเขตและเมืองต่างๆ กว่า 530 แห่ง นับตั้งแต่ก่อตั้งขึ้นมาสามารถระดมทุนได้แล้วกว่า 6.5 หมื่นล้านเหรียญผ่านการออกพันธบัตร 1,700 รายการเพื่อให้การสนับสนุนโครงการทุกรูปแบบ ตั้งแต่โรงเรียนรัฐบาลไปจนถึงโรงบำบัดน้ำเสีย แม้ว่าหลายรายการจะจ่ายผลตอบแทนที่ดีแต่อีกหลายรายการก็จบลงแบบล้มเหลวอย่างสิ้นเชิง ในปี 2015 อดีตผู้จำหน่ายพันธบัตรอย่าง Victor Farias ได้ยื่นคำขอความยาว 5 หน้ากระดาษต่อ PFA และสามารถคว้าพันธบัตรเทศบาลที่ต้องชำระภาษีมูลค่า 10.8 ล้านเหรียญ ให้ผลตอบแทน 8% เพื่อเป็นทุนให้กับ Integrity Aviation Finance ธุรกิจสตาร์ทอัพของเขาซึ่งตั้งอยู่ในเมือง Boerne รัฐ Texas โดย Farias ให้สัญญาว่า บริษัทของเขาจะสามารถซื้อเครื่องบินเจ็ตเพื่อการพาณิชย์ได้ในราคาพิเศษ จากนั้นจะนำมาตกแต่งปรับปรุงใหม่ พร้อมปล่อยให้สายการบินใหญ่เช่า PFA ไม่ได้ตรวจสอบข้อมูลทางการเงินที่ผ่านการสอบบัญชีและไม่ได้ศึกษาความเป็นไปได้ก่อนออกพันธบัตร ทุกวันนี้พันธบัตรดังกล่าวเกือบไม่เหลือมูลค่าใดๆ ผู้ที่อยู่นอกวงการพันธบัตรเทศบาลน้อยคนนักที่จะรู้จัก Michael LaPierre และ Scott Carper สองพ่อมดทางการเงินผู้อยู่เบื้องหลัง PFA แห่งรัฐ Wisconsin (ทั้งคู่ปฏิเสธคำขอสัมภาษณ์จาก Forbes หลายครั้ง)

ทั้งคู่ฝึกวิชามาจาก CSCDA ภายใต้การนำของ Hamill และ Burke แห่ง HB Capital หลังจากที่สัญญา PFA เริ่มได้รับเสียงติงในเชิงลบ ในปี 2014 LaPierre ก็ย้ายถิ่นไปจาก Walnut Creek เล็กน้อย และก่อตั้ง GPM Municipal ขึ้นโดยได้รับการสนับสนุนจาก HB Capital พร้อมทั้งนำสัญญากับ Wisconsin PFA ติดตัวไปด้วย

HB Capital ยังคงรับหน้าที่บริหาร CSCDA ซึ่งมุ่งเน้นโครงการใน California เป็นสำคัญ ต่อมาในปี 2015 LaPierre ก่อตั้ง JPA แห่ง California ขึ้นมาเป็นของตนเอง โดยใช้ชื่อว่า California Public Finance Authority (CalPFA) ซึ่งปัจจุบันออกพันธบัตรไปแล้ว 34 รายการคิดเป็นมูลค่า 1.3 พันล้านเหรียญ

การตื่นทองแห่งธุรกิจที่อยู่อาศัยสำหรับแรงงานใน California อาจเป็นกลยุทธ์ที่ La Pierre และ Carper ได้สร้างผลตอบแทนสูงสุดที่เคยมีมา CalCHA เรียกสัญญาแปลงโฉมอสังหาริมทรัพย์หรูให้กลายเป็นที่อยู่อาศัยสำหรับหลายครอบครัวในราคาที่เอื้อมถึงได้นี้ว่า “พันธบัตรที่อยู่อาศัยเพื่อตอบสนองความจำเป็นพื้นฐาน”

สัญญาทุกฉบับล้วนมีลักษณะที่คล้ายกัน หลังจากนักพัฒนาภาคเอกชนแห่งหนึ่งพร้อมด้วย JPA ที่เป็นพันธมิตรเลือกอสังหาริมทรัพย์ประเภทหลายครอบครัวที่จะเข้าซื้อได้แล้ว พวกเขาจะนำเสนอต่อนักการเมืองท้องถิ่นดังนี้ อสังหาริมทรัพย์ราว 1 ใน 3 ยูนิตจะปล่อยให้เช่าแก่ผู้ที่มีรายได้คิดเป็น 80% ของรายได้ระดับปานกลางโดยเฉลี่ยในพื้นที่นั้นๆ

ส่วนที่เหลือจะเป็นของผู้ที่มีรายได้ระหว่าง 81-120% ของรายได้ปานกลางเฉลี่ย ค่าเช่าจะจำกัดไว้ไม่เกิน 30-35% ของรายได้ครัวเรือน และสามารถขึ้นค่าเช่าได้ปีละไม่เกิน 4% อะพาร์ตเมนต์เหล่านี้มีผู้เช่าเต็มจำนวน และจะไม่มีการย้ายผู้เช่าปัจจุบันซึ่งจ่ายค่าเช่าตามราคาตลาด

แม้ว่ารัฐบาลท้องถิ่นจะกลายเป็นเจ้าของผู้รับผลประโยชน์ในอาคารอะพาร์ตเมนต์ แต่สัญญาที่ขายให้กับรัฐบาลเหล่านี้กลับเป็นข้อผูกพันที่ไม่ต้องจ่ายเงินดาวน์ ไม่ต้องรับผิดชอบในพันธบัตร และไม่มีการใช้เครดิตภาษี

ในอดีต JPA กับผู้พัฒนาจะรับผิดชอบทุกขั้นตอน ตั้งแต่การจัดหาทุนไปจนถึงการจ้างผู้จัดการทรัพย์สิน การดูแลการเบิกจ่ายเงิน และการจัดการทรัพย์สิน หากเปิดผลการศึกษาความเป็นไปได้ก็จะพบข้อความยาวเหยียดเป็นหน้าๆ เพื่อรับประกันว่าค่าเช่าจะพอจ่ายหนี้สินได้สบายๆ ทั้งหมดนี้มีข้อแลกเปลี่ยนคือ เขตหรือเมืองนั้นๆ (รวมถึงโรงเรียนในท้องถิ่น) ต้องยอมสละรายได้จากภาษีอสังหาริมทรัพย์

แต่บรรดาผู้ค้าพันธบัตรเทศบาลบอกว่า ไม่มีอะไรต้องกังวล เนื่องจากเมืองยังสามารถทำเงินได้มหาศาล เพราะเมื่อเวลาผ่านไป 15 ปีเทศบาลจะมีสิทธิขายอาคารได้แล้วนั่นเอง

“หากพิจารณามูลค่าอสังหาริมทรัพย์ใน California รวมกันตลอดระยะเวลาหลายสิบปีที่ผ่านมาจะเห็นว่า ในอดีตที่ผ่านมา คุณจะเลือกให้สัญญาเริ่มต้นหรือสิ้นสุดเมื่อไรก็ได้ เพราะมูลค่ามันไปทิศทางเดียวอยู่แล้ว” Moss กล่าวยืนยัน

บททดสอบสำคัญที่สุดคือ สัญญาที่อยู่อาศัยสำหรับแรงงานเหล่านี้จะสามารถสร้างความแตกต่างให้เกิดขึ้นใน California ได้จริงหรือไม่ เนื่องจากที่แห่งนี้ครอบครัวที่มีรายได้ปานกลางจำนวนมากกำลังเผชิญวิกฤตกำลังทรัพย์โดยแท้จริง

“โครงการนี้จะสร้างความแตกต่างได้ไหมน่ะหรือ แน่นอนร้อยเปอร์เซ็นต์” Jon Penkower กรรมการผู้จัดการ CSCDA ซึ่งเป็นศิษย์เก่า HB Capital กล่าว เขาบอกด้วยว่า นับตั้งแต่เดือนพฤษภาคม ปี 2021 สัญญาเช่าอาคารแห่งหนึ่งของเขาที่ Long Beach 65 ฉบับถูกเปลี่ยนมือเจ้าของเป็นผู้เช่าที่มีรายได้ระดับปานกลางล้วนๆ “หลายคนต้องย้ายออกจาก California เพราะพวกเขาจ่ายไม่ไหวอีกต่อไป การลดค่าเช่าให้กับกลุ่มคนรายได้ระดับนี้จึงเป็นวิธีการใหม่ที่คุ้มค่าที่สุด”

กลับไปที่ Serenity ใน Larkspur ซึ่ง CalCHA ออกพันธบัตรให้เป็นมูลค่า 220 ล้านเหรียญผ่าน Jefferies เมื่อเดือนมกราคม ปี 2020 มีรายรับจากค่าเช่าลดลงปีละ 1.7 ล้านเหรียญมาตั้งแต่ปี 2019 แต่ Serenity ไม่ต้องจ่ายเงินสมทบภาษีอสังหาริมทรัพย์ปีละ 3 ล้านเหรียญอีกต่อไป คิดเล่นๆ ถ้าย้อนเวลากลับไปแล้วหากผู้ซื้อเอกชนที่เข้าซื้อแทน CalCHA พวกเขาจะต้องจ่ายภาษีเพิ่มขึ้นอีกเป็นจำนวนมากจากมูลค่าการประเมินที่สูงขึ้น

เมื่อมองทางการเงินแล้ว Serenity กำลังประสบปัญหาที่น่าวิตกกังวลเป็นอย่างยิ่ง เพราะนับตั้งแต่ทำสัญญากับ CalCHA พวกเขาต้องแบกภาระหนี้สินเพิ่มขึ้นเกือบ 3 เท่าตัวจากค่าใช้จ่ายดอกเบี้ยและค่าธรรมเนียมระยะยาว (รวมถึงค่าธรรมเนียมที่ต้องจ่ายให้ Catalyst ปีละ 873,000 เหรียญ) คิดเป็นเงินกว่า 9 ล้านเหรียญ

คอมเพล็กซ์แห่งนี้รายงานผลขาดทุนสุทธิ 6.7 ล้านเหรียญในปีที่สิ้นสุดเมื่อเดือนกันยายน ปี 2021 เมื่อเปรียบเทียบกับผลขาดทุน 3.7 ล้านเหรียญก่อนที่จะมีการเสนอระดมทุนผ่านพันธบัตร

สำหรับคำถามที่ว่าค่าเช่า Serenity จัดว่าอยู่ในระดับเอื้อมถึงได้หรือไม่นั้น แม้ว่าจะมีการลดค่าเช่าและมีรายงานว่า ค่าเช่าเฉลี่ยคือ 2,695 เหรียญ แต่ Greystar ซึ่งได้รับค่าบริการปีละ 160,000 เหรียญ ลงประกาศโฆษณาค่าเช่าที่เดือนละ 3,368-4,038 เหรียญ

Moss ยอมรับว่าค่าเช่าที่ Serenity สูงไปมาก “คิดเลขง่ายๆ เลยก็คือ ถ้าเอาระดับรายได้ปานกลางเฉลี่ยใน Marin County มาคิดที่อัตรา 80% สำหรับคนวัยหนุ่มสาว 1 คน เช่น ครูรุ่นหนุ่มสาวคนหนึ่งมีรายได้ 50,000 เหรียญ จะถูกเรียกค่าเช่า 2 ใน 3 ของรายได้”

Moss จึงก่อตั้งกองทุนไม่แสวงหาผลกำไรขึ้นมาโดยใช้ชื่อว่า Essential Housing Fund เพื่อให้ความช่วยเหลือครูในท้องถิ่นที่ต้องการที่พักอาศัยสำหรับแรงงานซึ่งได้รับการสนับสนุนจากพันธบัตรเทศบาลในโครงการของเขาเอง “เรานำกำไรของ Catalyst มาใช้เป็นเงินสนับสนุน” Moss กล่าวอย่างภาคภูมิใจขณะนั่งอยู่ที่ระเบียงห้องตัวอย่างที่ Serenity

อย่างไรก็ตามเขาไม่กระตือรือร้นที่จะเล่าให้ฟังถึงการนำกำไรของ Catalyst ไปใช้ในอีกด้านหนึ่งสักเท่าไรนัก เพราะกำลังนำไปใช้สนับสนุนสัญญาพันธบัตรเพื่อที่อยู่อาศัยสำหรับแรงงานฉบับแรกกับ CalCHA ซึ่งทำขึ้นเมื่อเดือนเมษายน ปี 2019 สำหรับลงทุนในอะพาร์ตเมนต์ของ Annadel ที่ Santa Rosa ย่านไร่องุ่นใน California เพียง 1 ปีเศษๆ หลังจากออกตราสารหนี้มูลค่า 194 ล้านเหรียญ รายได้สุทธิจากการดำเนินงานของ Annadel ก็ไม่เพียงพอที่จะจ่ายดอกเบี้ย

“แม้ว่าจำนวนผู้เช่าจะค่อนข้างเสถียรแต่รายได้จากค่าเช่ากลับน้อยกว่าที่คาด” CalCHA แถลงกับผู้ถือพันธบัตรเมื่อเดือนกันยายนปีที่แล้ว พร้อมเผยถึงความเป็นไปได้ที่จะมีการปรับโครงสร้าง พวกเขาบอกว่าสาเหตุเกิดจาก “ผลกระทบจากการดำเนินงานและกฎระเบียบที่เข้มงวด” รวมไปถึงไฟป่าและการระบาดของโรคโควิด”

Moss ต้องอัดฉีดเงินสดเข้าไปถึง 3 ครั้งในรอบ 14 เดือนที่ผ่านมาคิดเป็นจำนวนเงินรวม 1.3 ล้านเหรียญ แลกกับ “ตั๋วกระแสเงินสด” ที่ให้ดอกเบี้ยปีละ 10% เพื่อหลีกเลี่ยงการใช้เงินจากกองทุนสำรองการออกพันธบัตร

นับเป็นการแก้ไขสถานการณ์ที่ชาญฉลาด เพราะ Moss กับมิตรสหายที่ CalCHA ย่อมรู้ดีว่า การผิดนัดชำระหนี้จะสร้างความเสียหายต่อแผนให้การสนับสนุนข้อตกลงพันธบัตรที่มีกำไรมากขึ้นในเมืองอีกสิบเมืองทั่ว California และอีกไม่นานพวกเขาจะไปหาคุณ

เรื่อง: MATT SCHIFRIN , ISABEL CONTRERA และ RACHEL SANDLE

เรียบเรียง: รัน-รัน ภาพประกอบ: KLAWE RZECZY

อ่านเพิ่มเติม: ธุรกิจขาขึ้นของ “EQT Corp.” บริษัทผลิตก๊าซธรรมชาติที่ใหญ่ที่สุดในสหรัฐฯ

ผู้ที่อยู่นอกวงการพันธบัตรเทศบาลน้อยคนนักที่จะรู้จัก Michael LaPierre และ Scott Carper สองพ่อมดทางการเงินผู้อยู่เบื้องหลัง PFA แห่งรัฐ Wisconsin (ทั้งคู่ปฏิเสธคำขอสัมภาษณ์จาก Forbes หลายครั้ง)

ทั้งคู่ฝึกวิชามาจาก CSCDA ภายใต้การนำของ Hamill และ Burke แห่ง HB Capital หลังจากที่สัญญา PFA เริ่มได้รับเสียงติงในเชิงลบ ในปี 2014 LaPierre ก็ย้ายถิ่นไปจาก Walnut Creek เล็กน้อย และก่อตั้ง GPM Municipal ขึ้นโดยได้รับการสนับสนุนจาก HB Capital พร้อมทั้งนำสัญญากับ Wisconsin PFA ติดตัวไปด้วย

HB Capital ยังคงรับหน้าที่บริหาร CSCDA ซึ่งมุ่งเน้นโครงการใน California เป็นสำคัญ ต่อมาในปี 2015 LaPierre ก่อตั้ง JPA แห่ง California ขึ้นมาเป็นของตนเอง โดยใช้ชื่อว่า California Public Finance Authority (CalPFA) ซึ่งปัจจุบันออกพันธบัตรไปแล้ว 34 รายการคิดเป็นมูลค่า 1.3 พันล้านเหรียญ

การตื่นทองแห่งธุรกิจที่อยู่อาศัยสำหรับแรงงานใน California อาจเป็นกลยุทธ์ที่ La Pierre และ Carper ได้สร้างผลตอบแทนสูงสุดที่เคยมีมา CalCHA เรียกสัญญาแปลงโฉมอสังหาริมทรัพย์หรูให้กลายเป็นที่อยู่อาศัยสำหรับหลายครอบครัวในราคาที่เอื้อมถึงได้นี้ว่า “พันธบัตรที่อยู่อาศัยเพื่อตอบสนองความจำเป็นพื้นฐาน”

สัญญาทุกฉบับล้วนมีลักษณะที่คล้ายกัน หลังจากนักพัฒนาภาคเอกชนแห่งหนึ่งพร้อมด้วย JPA ที่เป็นพันธมิตรเลือกอสังหาริมทรัพย์ประเภทหลายครอบครัวที่จะเข้าซื้อได้แล้ว พวกเขาจะนำเสนอต่อนักการเมืองท้องถิ่นดังนี้ อสังหาริมทรัพย์ราว 1 ใน 3 ยูนิตจะปล่อยให้เช่าแก่ผู้ที่มีรายได้คิดเป็น 80% ของรายได้ระดับปานกลางโดยเฉลี่ยในพื้นที่นั้นๆ

ส่วนที่เหลือจะเป็นของผู้ที่มีรายได้ระหว่าง 81-120% ของรายได้ปานกลางเฉลี่ย ค่าเช่าจะจำกัดไว้ไม่เกิน 30-35% ของรายได้ครัวเรือน และสามารถขึ้นค่าเช่าได้ปีละไม่เกิน 4% อะพาร์ตเมนต์เหล่านี้มีผู้เช่าเต็มจำนวน และจะไม่มีการย้ายผู้เช่าปัจจุบันซึ่งจ่ายค่าเช่าตามราคาตลาด

แม้ว่ารัฐบาลท้องถิ่นจะกลายเป็นเจ้าของผู้รับผลประโยชน์ในอาคารอะพาร์ตเมนต์ แต่สัญญาที่ขายให้กับรัฐบาลเหล่านี้กลับเป็นข้อผูกพันที่ไม่ต้องจ่ายเงินดาวน์ ไม่ต้องรับผิดชอบในพันธบัตร และไม่มีการใช้เครดิตภาษี

ในอดีต JPA กับผู้พัฒนาจะรับผิดชอบทุกขั้นตอน ตั้งแต่การจัดหาทุนไปจนถึงการจ้างผู้จัดการทรัพย์สิน การดูแลการเบิกจ่ายเงิน และการจัดการทรัพย์สิน หากเปิดผลการศึกษาความเป็นไปได้ก็จะพบข้อความยาวเหยียดเป็นหน้าๆ เพื่อรับประกันว่าค่าเช่าจะพอจ่ายหนี้สินได้สบายๆ ทั้งหมดนี้มีข้อแลกเปลี่ยนคือ เขตหรือเมืองนั้นๆ (รวมถึงโรงเรียนในท้องถิ่น) ต้องยอมสละรายได้จากภาษีอสังหาริมทรัพย์

แต่บรรดาผู้ค้าพันธบัตรเทศบาลบอกว่า ไม่มีอะไรต้องกังวล เนื่องจากเมืองยังสามารถทำเงินได้มหาศาล เพราะเมื่อเวลาผ่านไป 15 ปีเทศบาลจะมีสิทธิขายอาคารได้แล้วนั่นเอง

“หากพิจารณามูลค่าอสังหาริมทรัพย์ใน California รวมกันตลอดระยะเวลาหลายสิบปีที่ผ่านมาจะเห็นว่า ในอดีตที่ผ่านมา คุณจะเลือกให้สัญญาเริ่มต้นหรือสิ้นสุดเมื่อไรก็ได้ เพราะมูลค่ามันไปทิศทางเดียวอยู่แล้ว” Moss กล่าวยืนยัน

บททดสอบสำคัญที่สุดคือ สัญญาที่อยู่อาศัยสำหรับแรงงานเหล่านี้จะสามารถสร้างความแตกต่างให้เกิดขึ้นใน California ได้จริงหรือไม่ เนื่องจากที่แห่งนี้ครอบครัวที่มีรายได้ปานกลางจำนวนมากกำลังเผชิญวิกฤตกำลังทรัพย์โดยแท้จริง

“โครงการนี้จะสร้างความแตกต่างได้ไหมน่ะหรือ แน่นอนร้อยเปอร์เซ็นต์” Jon Penkower กรรมการผู้จัดการ CSCDA ซึ่งเป็นศิษย์เก่า HB Capital กล่าว เขาบอกด้วยว่า นับตั้งแต่เดือนพฤษภาคม ปี 2021 สัญญาเช่าอาคารแห่งหนึ่งของเขาที่ Long Beach 65 ฉบับถูกเปลี่ยนมือเจ้าของเป็นผู้เช่าที่มีรายได้ระดับปานกลางล้วนๆ “หลายคนต้องย้ายออกจาก California เพราะพวกเขาจ่ายไม่ไหวอีกต่อไป การลดค่าเช่าให้กับกลุ่มคนรายได้ระดับนี้จึงเป็นวิธีการใหม่ที่คุ้มค่าที่สุด”

กลับไปที่ Serenity ใน Larkspur ซึ่ง CalCHA ออกพันธบัตรให้เป็นมูลค่า 220 ล้านเหรียญผ่าน Jefferies เมื่อเดือนมกราคม ปี 2020 มีรายรับจากค่าเช่าลดลงปีละ 1.7 ล้านเหรียญมาตั้งแต่ปี 2019 แต่ Serenity ไม่ต้องจ่ายเงินสมทบภาษีอสังหาริมทรัพย์ปีละ 3 ล้านเหรียญอีกต่อไป คิดเล่นๆ ถ้าย้อนเวลากลับไปแล้วหากผู้ซื้อเอกชนที่เข้าซื้อแทน CalCHA พวกเขาจะต้องจ่ายภาษีเพิ่มขึ้นอีกเป็นจำนวนมากจากมูลค่าการประเมินที่สูงขึ้น

เมื่อมองทางการเงินแล้ว Serenity กำลังประสบปัญหาที่น่าวิตกกังวลเป็นอย่างยิ่ง เพราะนับตั้งแต่ทำสัญญากับ CalCHA พวกเขาต้องแบกภาระหนี้สินเพิ่มขึ้นเกือบ 3 เท่าตัวจากค่าใช้จ่ายดอกเบี้ยและค่าธรรมเนียมระยะยาว (รวมถึงค่าธรรมเนียมที่ต้องจ่ายให้ Catalyst ปีละ 873,000 เหรียญ) คิดเป็นเงินกว่า 9 ล้านเหรียญ

คอมเพล็กซ์แห่งนี้รายงานผลขาดทุนสุทธิ 6.7 ล้านเหรียญในปีที่สิ้นสุดเมื่อเดือนกันยายน ปี 2021 เมื่อเปรียบเทียบกับผลขาดทุน 3.7 ล้านเหรียญก่อนที่จะมีการเสนอระดมทุนผ่านพันธบัตร

สำหรับคำถามที่ว่าค่าเช่า Serenity จัดว่าอยู่ในระดับเอื้อมถึงได้หรือไม่นั้น แม้ว่าจะมีการลดค่าเช่าและมีรายงานว่า ค่าเช่าเฉลี่ยคือ 2,695 เหรียญ แต่ Greystar ซึ่งได้รับค่าบริการปีละ 160,000 เหรียญ ลงประกาศโฆษณาค่าเช่าที่เดือนละ 3,368-4,038 เหรียญ

Moss ยอมรับว่าค่าเช่าที่ Serenity สูงไปมาก “คิดเลขง่ายๆ เลยก็คือ ถ้าเอาระดับรายได้ปานกลางเฉลี่ยใน Marin County มาคิดที่อัตรา 80% สำหรับคนวัยหนุ่มสาว 1 คน เช่น ครูรุ่นหนุ่มสาวคนหนึ่งมีรายได้ 50,000 เหรียญ จะถูกเรียกค่าเช่า 2 ใน 3 ของรายได้”

Moss จึงก่อตั้งกองทุนไม่แสวงหาผลกำไรขึ้นมาโดยใช้ชื่อว่า Essential Housing Fund เพื่อให้ความช่วยเหลือครูในท้องถิ่นที่ต้องการที่พักอาศัยสำหรับแรงงานซึ่งได้รับการสนับสนุนจากพันธบัตรเทศบาลในโครงการของเขาเอง “เรานำกำไรของ Catalyst มาใช้เป็นเงินสนับสนุน” Moss กล่าวอย่างภาคภูมิใจขณะนั่งอยู่ที่ระเบียงห้องตัวอย่างที่ Serenity

อย่างไรก็ตามเขาไม่กระตือรือร้นที่จะเล่าให้ฟังถึงการนำกำไรของ Catalyst ไปใช้ในอีกด้านหนึ่งสักเท่าไรนัก เพราะกำลังนำไปใช้สนับสนุนสัญญาพันธบัตรเพื่อที่อยู่อาศัยสำหรับแรงงานฉบับแรกกับ CalCHA ซึ่งทำขึ้นเมื่อเดือนเมษายน ปี 2019 สำหรับลงทุนในอะพาร์ตเมนต์ของ Annadel ที่ Santa Rosa ย่านไร่องุ่นใน California เพียง 1 ปีเศษๆ หลังจากออกตราสารหนี้มูลค่า 194 ล้านเหรียญ รายได้สุทธิจากการดำเนินงานของ Annadel ก็ไม่เพียงพอที่จะจ่ายดอกเบี้ย

“แม้ว่าจำนวนผู้เช่าจะค่อนข้างเสถียรแต่รายได้จากค่าเช่ากลับน้อยกว่าที่คาด” CalCHA แถลงกับผู้ถือพันธบัตรเมื่อเดือนกันยายนปีที่แล้ว พร้อมเผยถึงความเป็นไปได้ที่จะมีการปรับโครงสร้าง พวกเขาบอกว่าสาเหตุเกิดจาก “ผลกระทบจากการดำเนินงานและกฎระเบียบที่เข้มงวด” รวมไปถึงไฟป่าและการระบาดของโรคโควิด”

Moss ต้องอัดฉีดเงินสดเข้าไปถึง 3 ครั้งในรอบ 14 เดือนที่ผ่านมาคิดเป็นจำนวนเงินรวม 1.3 ล้านเหรียญ แลกกับ “ตั๋วกระแสเงินสด” ที่ให้ดอกเบี้ยปีละ 10% เพื่อหลีกเลี่ยงการใช้เงินจากกองทุนสำรองการออกพันธบัตร

นับเป็นการแก้ไขสถานการณ์ที่ชาญฉลาด เพราะ Moss กับมิตรสหายที่ CalCHA ย่อมรู้ดีว่า การผิดนัดชำระหนี้จะสร้างความเสียหายต่อแผนให้การสนับสนุนข้อตกลงพันธบัตรที่มีกำไรมากขึ้นในเมืองอีกสิบเมืองทั่ว California และอีกไม่นานพวกเขาจะไปหาคุณ

เรื่อง: MATT SCHIFRIN , ISABEL CONTRERA และ RACHEL SANDLE

เรียบเรียง: รัน-รัน ภาพประกอบ: KLAWE RZECZY

อ่านเพิ่มเติม: ธุรกิจขาขึ้นของ “EQT Corp.” บริษัทผลิตก๊าซธรรมชาติที่ใหญ่ที่สุดในสหรัฐฯ

คลิกอ่านฉบับเต็ม และบทความทางด้านธุรกิจได้ที่นิตยสาร Forbes Thailand ฉบับเดือนพฤษภาคม 2565 ในรูปแบบ e-magazine